i_shuraleva

Самолёт. Самый быстрорастущий девелопер РФ. Ждать удвоение акций? Когда дивиденды?

- 18 июля 2023, 08:56

- |

- Коротко о компании

- Самый быстрорастущий девелопер в РФ

- Самолёт считает себя сильно недооценённой компанией

- Дивиденды

- Повышение ставки — большая проблема для Самолёта

- Почему Самолёт уверен, что всё будет хорошо

- Итоги и выводы

Коротко о компании

Самолет — одна из крупнейших федеральных корпораций в сфере девелопмента. Девелопер №2 в стране. С амбициями стать №1.

При этом Самолёт сам позиционирует себя не только как девелопера. Компания старается развивать proptech — применение цифровых технологий и сервисов в недвижимости:

- «Самолёт Плюс» — площадка для продажи недвижимости и целая платформа, маркетплейс, где компания предлагает услуги по дизайну интерьера, ремонту, переезду, меблировке квартир. Самолёт говорит, что сейчас рынок подобных услуг находится в серой зоне, найти качественных подрядчиков сложно. Самолёт хочет обелить рынок и занять на нём существенную долю.

- В 2022 был запущен «Самолет Финтех», благодаря которому Самолёт помогает накопить на первоначальный взнос по ипотеке, а в будущем планирует предоставлять, в том числе, страховые услуги и услуги по аренде квартир с постепенным выкупом.

- Во второй половине 2023 года собираются запустить «Цифровые метры» для привлечения частных инвесторов к финансированию объёктов недвижимости.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новатэк растёт не зря. Результаты за 1П 2023 отличные.

- 12 июля 2023, 15:24

- |

Ещё данные интересны тем, что в конце августа Новатэк должен рекомендовать дивиденды за 1П 2023.

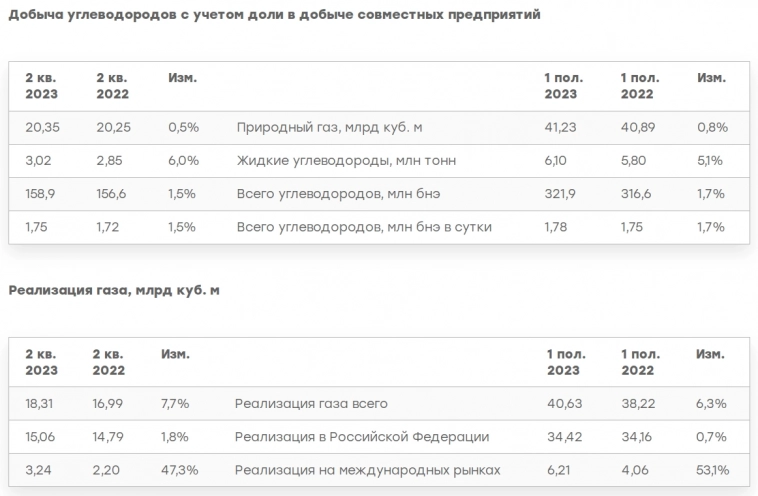

По производственным показателям везде приятный небольшой рост. То есть всё идёт по плану, никаких сюрпризов.

Есть заметный рост в экспорте газа на международных рынках. Напомню, экспорт приносит больше денег, чем реализация на внутреннем рынке.

Для нас самое интересное в моменте — промежуточные дивиденды.

Новатэк ранее уже говорил, что в 2023 году результаты будут слабее 2022. Цены на газ уже не такие высокие. Интрига в том, сохранит ли Новатэк традицию постоянно повышать дивиденды в текущих условиях.

В прошлый раз Новатэк заплатил 45 руб. Заплатит ли на этот раз больше 45 рублей? С одной стороны, финансовые результаты должны быть слабее 1П 2022. С другой стороны, деньги есть. Посмотрим.

Но текущие показатели и даже дивиденды — не самое интересное в Новатэке. Ждём Арктик СПГ 2. Осталось совсем немного.

Я акции держу, продавать не собираюсь.

Мой телеграм.Полюс и выкуп акций

- 10 июля 2023, 19:04

- |

- Сам факт выкупа — позитив. Правда, это в случае, если потом не отдадут кому-то эти акции со скидкой. Тогда будет полный провал.

- Выкупают с премией к рынку — негатив. Магнит, например, молодец. Выкупает с большим дисконтом. Полюс выкупает с премией. Выпускают особенных людей на привилегированных условиях.

- Важный момент: «Заявки на продажу акций будут приниматься с 14:00 10 июля. Книга заявок будет закрыта при достижении лимита в 29,99%». Судя по всему, тот самый, ради кого всё затевалось, заявку уже подал :) И это ООО «Акрополь», у которого как раз 29,99% на руках. Подозреваю, что книга заявок была закрыта мгновенно. Простые смертные, которые ломанулись выкупать акции, продать по 14.200 не смогут.

- Берут деньги в долг ради выкупа акций — серьёзный негатив. Чистый долг удвоится. Значит, дивидендов там ждать не стоит довольно долго. Как выяснилось, Полюс недавно отказался платить дивиденды не просто так. Судя по всему, нужные люди уже всё знали.

- Если акции будут погашены, доля всех текущих держателей акции вырастет пропорционально (на 29,99%). Это мощный позитив. Но под этот выкуп появится большой долг. Так что позитив уравновешен.

( Читать дальше )

Коротко про текущие идеи на рынке акций, девальвацию и ПМЭФ

- 19 июня 2023, 20:03

- |

Астрологи объявили неделю ПМЭФ. Не хотелось об этом писать (все подряд пишут). Но есть один момент, не могу пройти мимо.

Мне ведь интересно, что делать с акциями.

Больше всего понравилось это:

Курс 80-90 руб. за доллар является комфортным для экономики России, сказал первый вице-премьер Андрей Белоусов в кулуарах ПМЭФ 2023.

Я понял — это намек,

я все ловлю на лету.

На фоне дефицита бюджета и низких цен на нефть, девальвация продолжается. И на укрепление рубля рассчитывать не приходится.

Валюта у меня уже есть, добавлять по текущим не хочу. Но факт состоявшейся девальвации игнорировать нельзя.

Мысли следующие. Прошлым летом доллар стоил немногим больше 50 руб. Сейчас — 84 руб. Рост за год на 60%+.

Всё это скоро мы увидим в отчётах экспортёров.

Если думаете, что наши экспортёры уже выросли, откройте не индекс Мосбиржи, а РТС. Там ничего ещё не выросло. А ведь экспортёры (выручка в валюте, расходы в рублях) не должны отставать от доллара.

На кого смотреть:

- Новатэк. В прошлые годы тут мог и быть Газпром, но объёмы слишком сильно упали.

( Читать дальше )

ЦБ собирается повышать ключевую ставку, что делать с акциями

- 14 июня 2023, 10:37

- |

- Рост ставки — всегда негатив для акций

- Кто потеряет о роста ставки больше всех

- Кто выигрывает от роста ставок

ЦБ всё серьёзнее намекает, что ставка будет вот-вот повышена. Не вижу смысла обсуждать хорошо/плохо, правильно/не правильно.

В этой статье только о том, что делать.

Сейчас — тот самый момент, когда стоит проверить компании из своего портфеля.

Рост ставки — всегда негатив для акций

Очевидный факт, но всё равно напомню. Рост ставки всегда негатив для акций. Всегда.

Во-первых, растёт конкуренция с облигациями.

Доходность по дальним ОФЗ уже сейчас выше 10%. Т.е. можно прямо сейчас зафиксировать эту доходность на много лет. И с самым минимальным риском из возможных.

В таких условиях зачем держать дивидендные акции, если там доходность ниже 10%? Да, есть вероятность, что прибыль у компаний будет расти, за ней будут расти и дивиденды. Но ситуация может измениться. И вместо прибыли можно увидеть убыток и снижение дивидендов. А по ОФЗ гарантированные 10%.

При росте ставки запросто увидим и 11, и 12 процентов по дальним ОФЗ. Зачем в таким условиях рисковать в акциях?

Во-вторых, из-за расходов на обслуживание долга снижается прибыль закредитованных компаний.

( Читать дальше )

Сильные цифры от Роснефти за 1 кв 2023. Риски для Башнефти. И незамеченный негатив

- 01 июня 2023, 14:19

- |

На что нужно обратить внимание:

- Чистая прибыль 323 млрд. Это выше не только 4 квартала, но и 1 кв 2022 года. Просто представьте. Прибыль в 1 кв 2023 больше, чем в досанкционном 1 кв 2022! Санкции? Эмбарго? Блокада? Тем, у кого есть труба в Китай, такие мелочи не страшны. В этом особенность Роснефти. Она будет иметь возможность экспорта даже при самых лютых санкциях Запада.

- Сечин пугает снижением добычи во 2 кв 2023: «Добровольное ограничение добычи нефти РФ существенно скажется на показателях Роснефти во II кв». Я от себя уточню: «Существенно скажется на показателях Башнефти». Вспомните коронавирус. У Башнефти нефть высокосернистая (как и у Татнефти). Поэтому логичнее снижать добычу именно здесь (в прошлый раз так и сделали). Тем, кто держит акции Башнефти, советую принять во внимание.

- Роснефть настаивает, что по Восток Ойл всё по плану: «В отчетном квартале в полном соответствии с графиком продолжены работы по реализации флагманского проекта «Восток Ойл»»

( Читать дальше )

Обзор компании Сегежа. Почему падает? Есть ли надежда на рост?

- 29 мая 2023, 11:24

- |

- Коротко о компании

- Сегежа больше не растущая компания

- Сегежа стала операционно убыточной

- Уничтожит ли компанию огромный долг

- Спасёт ли рост цен на продукцию

- Итоги и выводы

Коротко о компании

Сегежа — одна из крупнейших лесопромышленных компаний РФ. Вертикально интегрированный холдинг полного цикла: от лесозаготовки до глубокой переработки древесины и реализации конечной продукции.

Компания-экспортёр, больше половины выручки в валюте.

С 2022 года находится под санкциями ЕС. Раньше этот рынок был ключевым, на него были заточены продажи и логистика. Сейчас Сегежа продолжает проводить непростую работу по переориентации на новые рынки.

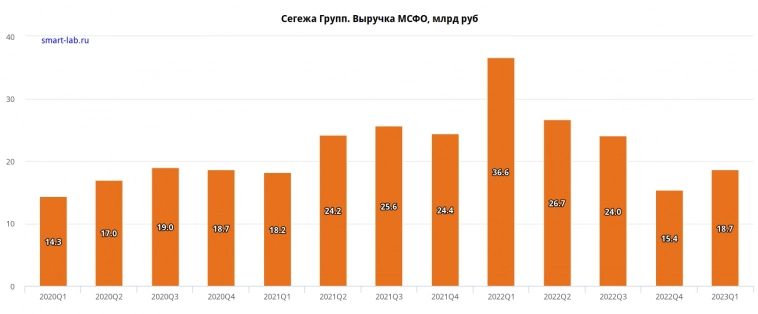

Сегежа больше не растущая компания

Санкции 2022 года больно ударили по компании.

Ранее Сегежа наращивала производство и выручку. Но теперь это в прошлом. С пиковых значений 1 квартала 2022 года выручка упала почти в 2 раза.

Выручка упала не только из-за падения стоимости на продукцию и потери премиальных рынков. Сегеже пришлось продать свои заводы в ЕС. В 2021 году на них приходилось около 13% всей выручки.

То есть если раньше Сегежа постоянно наращивала объёмы производства, то теперь её бизнес стал меньше и в натуральном выражении тоже. Новые проекты по расширению мощностей заморожены.

( Читать дальше )

Новатэк или мир чудес и открытий

- 17 мая 2023, 13:30

- |

Это удивительно. И заслуживает отдельного поста.

В комментариях к предыдущему посту люди не поверили, что Новатэк отправляет на экспорт всего 6 млн т СПГ.

А ведь именно в крошечном экспорте там всё самое интересное.

Выяснилось, что совсем немногие читают годовые отчёты. А потом оказываются в мире чудес и открытий.

Спешу развеять это заблуждение.

Думаю, информация будет полезна многим.

Итак, внимание!

В 2022 году Новатэк на экспорт отправил 6 млн т СПГ.

Да, это так.И да, несмотря на то, что ЯМАЛ произвёл 20 млн т, а у Новатэка там 50%.

Сомневающиеся могут проверить. Тут годовой отчёт.

( Читать дальше )

Как отразится на Новатэке Сахалин-2 и запуск Арктик СПГ-2

- 17 мая 2023, 10:49

- |

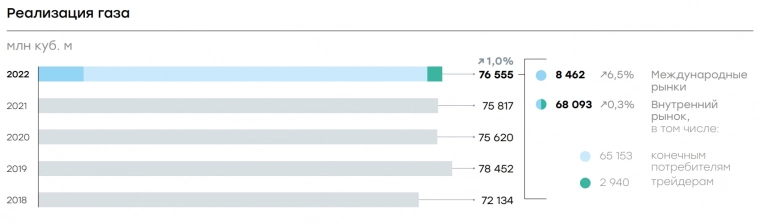

Реализация газа в 2022 году

В 2022 году Новатэк реализовал 76,6 млрд кубометров газа. Из них:

- 68,1 млрд куб (89%) на внутреннем рынке;

- 8,5 млрд куб на внешнем рынке, из них 7,9 млрд куб (5,6 млн тонн СПГ) — Ямал СПГ .

Именно поэтому Новатэк не смог воспользоваться высокими ценами на СПГ в 2022 году. Ему просто нечего было поставлять на внешний рынок.

Теперь посмотрим, как ситуация изменится в самое ближайшее время.

Сахалин-2

( Читать дальше )

Обзор компании VK (Mail.ru). Бенефициар санкций? Подготовка к блокировке YouTube?

- 16 мая 2023, 09:38

- |

ВК — очень неоднозначная компания. На первый взгляд — это убыточный бизнес с огромным и растущим долгом на фоне стагнирующей выручки. Но если присмотреться, становится интереснее.

Попробуем разобраться.

Содержание:

Коротко о компании

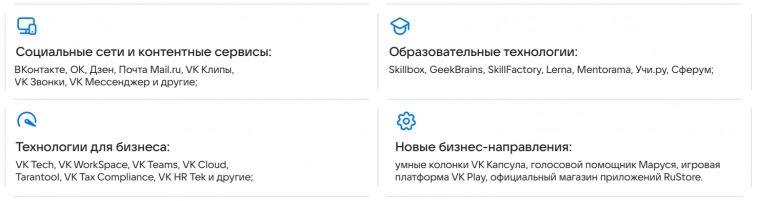

ВК — одна из крупнейших технологических компаний России.

Владеет не только социальными Сетями ВК и Одноклассники.

Ей принадлежит и Дзен, и почта Мейл.ру, и образовательные платформы Skillbox, GeekBrains, SkillFactory, и голосовой помощник Маруся, и сервис объявлений Юла, и даже недавно созданный официальный магазин приложений для Андроид RuStore. И много чего ещё, что долго перечислять.

Российским инвесторам компания особенно интересна тем, что в ближайшее время планирует, наконец, вернуться с Британских Виргинских островов домой. Значит, мы сможем покупать на Мосбирже акции без риска заморозки.

Бенефициар санкций

2022 год подарил компании уникальный шанс. Ключевые конкуренты либо самоустранились, либо были заблокированы.

И российские блогеры, и российские пользователи, лишившись доступа к популярной западной социальной сети с картинками, вспомнили про ВК.

( Читать дальше )

теги блога i_shuraleva

- CNYRUB

- ipo

- IPO 2022

- ozon

- vk.com

- Whoosh

- акции

- Арктик СПГ-2

- АФК Система

- Банк России

- банки

- белуга

- белуга групп

- бизнес

- бюджет

- валюта

- ВДО

- ВК

- Восток Ойл

- втб

- газ

- газ для европы

- газпром

- ГМК НорНикель

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- ДРУЖБА

- инвест идеи

- Интер РАО

- интеррао

- инфляция

- ключевая ставка

- ключевая ставка ЦБ РФ

- комментарии по рынку

- кредитование

- кризис

- курс рубля

- Лукойл

- М2

- малый бизнес

- Миллер

- минфин

- мтс

- налоги

- ндпи

- нефтегаз

- нефть

- Новатэк

- Норникель

- обзор акций

- обзор компании

- Облигации

- озон

- отчеты МСФО

- офз

- паника

- паника на бирже

- планы

- полюс

- Полюс Золото

- портфель

- поставки нефти

- потолок цен на нефть

- прогноз по акциям

- риски

- Ритейл

- ритейлеры

- роснефть

- рубль

- рынок российских акций

- Рынок РФ

- Самолет

- санкции

- сбер

- сбербанк

- сегежа

- Сегежа групп

- Сечин

- система

- спг

- ставка

- татнефть

- фондовый рынок

- фондовый рынок

- форекс

- цб

- цб рф

- цена на нефть

- экономика

- экономика России

- экономика рф

- экспорт нефти

- экспортёры

- электрогенерация

- электроэнгергетика

- Эмоции

- юань

- ямал спг