комментарии Георгий Аведиков на форуме

-

Обзор бизнеса Alphabet Inc. (GOOGLE)

Обзор бизнеса Alphabet Inc. (GOOGLE)

Разберем сегодня одного из крупнейших представителей FAANG, компанию Alphabet Inc.

Alphabet – американская холдинговая компания. Владеет поисковой системой Google и всеми ее дочерними компаниями. По данным GlobalStats, в 2020 году на долю Google приходится 92% мирового рынка поисковых систем.

Индустрия информационных технологий. По данным IDC, 65% мирового ВВП будет оцифровано в течение двух лет. Несмотря на экономический кризис, продолжающуюся пандемию COVID-19 все продолжает двигаться в сторону «цифры» — отмечают аналитики. В 2020 глобальный доход сектора составлял $4.8 трлн. В 2021 году доход может составлять $5 трлн. Если посмотреть в будущее до 2024 года, то динамика прироста г/г будет составлять 5%. Крупнейшим рынком является США — 33% от общего объёма ($1.6 трлн на 2021 год)

Структура доходов:

✔️ Реклама от Google search и YouTube — 66%

✔️ Реклама на сайтах партнеров — 12%

✔️ Google Cloud — 8%

✔️ Не рекламный доход — 14%

Финансовый отчет по итогам 1 кв. 2021 года:

Выручка выросла на 34,4% г/г до $55,3 млрд.

Авто-репост. Читать в блоге >>> Фосагро - на удобрениях акции тоже растут

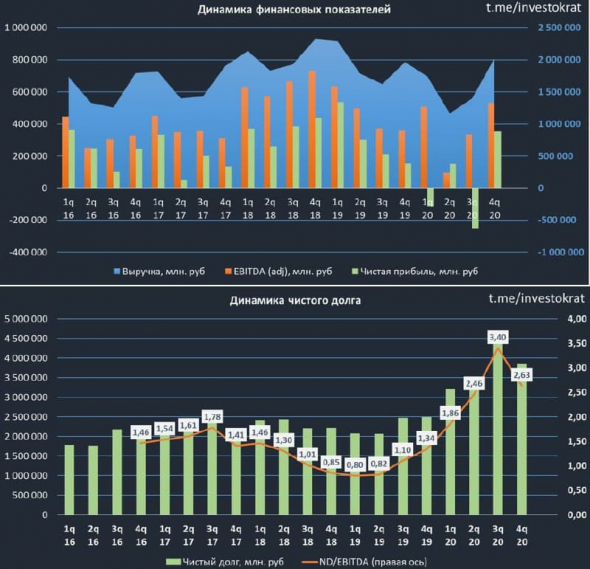

Фосагро - на удобрениях акции тоже растутБизнес последние годы показывал стабильный прирост по всем операционным результатам. Одновременно с этим, в акцию почти никто не верил и она с 2016 года лежала в боковике 2200-3000 руб.

🌽Ключевым драйвером оживления динамики акций должен был стать рост цен на удобрения, а с учетом прироста мощностей в Китае в это тоже мало кто верил. Но мы дождались разворота цикла, теперь самое время решить, что делать с акциями дальше.

Для начала пробежимся с результатами вышедшего отчета по итогам 1 кв. 2021 г.

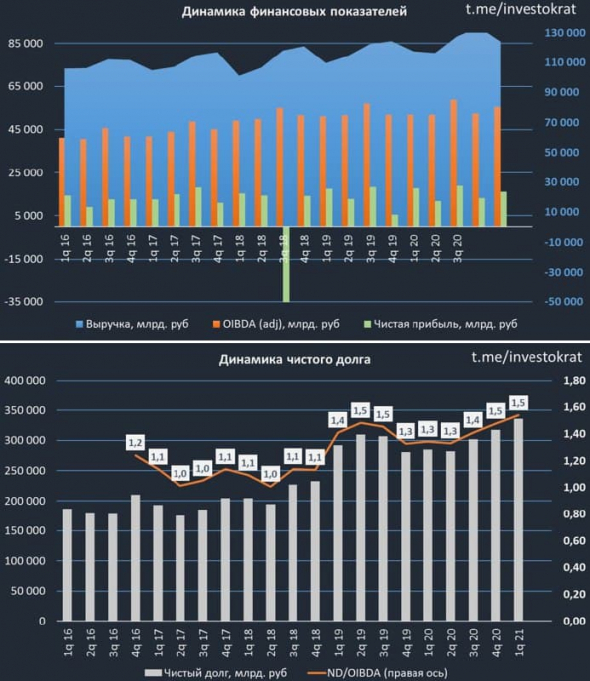

Авто-репост. Читать в блоге >>> МТС - слишком стабильная, чтобы расти

МТС - слишком стабильная, чтобы расти

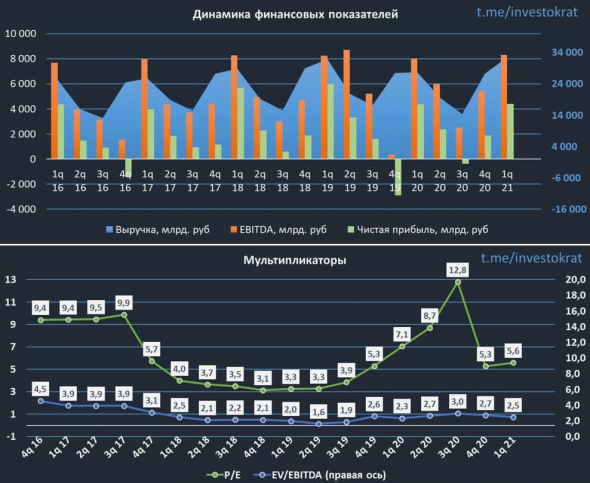

Вышел отчет компании по итогам 1 кв. 2021 года.

Выручка выросла на 5,5% г/г до 123,9 млрд. руб.

OIBDA выросла на 6,7% г/г до 55,4 млрд. руб.

Чистая прибыль снизилась на (8,8% г/г) до 16,2 млрд. руб.

Выручка подросла за счет роста доходов от мобильной связи и роста объемов реализации мобильных телефонов и аксессуаров. Интересно, что OIBDA от розничной деятельности снизилась, несмотря на рост выручки этого направления. Маржинальность оффлайн точек продаж продолжает падать.

МТС Банк продолжает поддерживать финансовые результаты группы. Его вклад в рост прибыли составил 1 млрд. руб, но из-за курсовых разниц (-5 млрд. руб), чистая прибыль показала отрицательную динамику г/г.

В 1 квартале компания инвестировала 29,3 млрд. руб., средства пошли на развитие сети 4G в регионах. Суммарно по году менеджмент ожидает капексов на уровне 100-110 млрд. руб. За последние годы у компании остается в среднем 55-57 млрд. руб. свободного денежного потока. При этом, на дивиденды и обратный выкуп расходуется около 72 млрд. руб. (без учета спец. дивов от продажи украинской дочки), очевидно, свободный денежный поток расходов не покрывает.

Авто-репост. Читать в блоге >>> ОГК-2 - самая стабильная "дочка" ГЭХа

ОГК-2 - самая стабильная "дочка" ГЭХа

Вышел отчет компании по итогам 1 кв. 2021 года.

Выручка выросла на 7,3% г/г до 36,9 млрд. руб.

EBITDA снизилась на (7% г/г) до 13 млрд. руб.

Чистая прибыль снизилась на (10% г/г) до 7,1 млрд. руб

На росте выручки падение прибыли и денежного потока, это не очень хороший тренд. Давайте попробуем разобраться, все ли так плохо.

Выручка прибавляет за счет роста тарифов на э/э и на мощность по блокам ДПМ. Одновременно с этим, операционные расходы выросли на 15,5% г/г до 27,5 млрд. руб. Выросли цены на топливо (основную составляющую переменных расходов) на 7,9% г/г (до 15,9 млрд. руб), но не это стало главным фактором снижения финансовых доходов. В 1 квартале прошлого года была получена прибыль от продажи Красноярской ГРЭС-2 в размере 3,8 млрд. руб.

Если мы скорректируем операционные расходы за 1 кв. 2020 года на эту строку, то они практически не изменились, даже немного снизились. Другими словами, в прошлом году операционные расходы были занижены из-за разового фактора (продажи станции). Таким образом, текущая отрицательная динамика финансовых доходов не связана с ухудшением работы бизнеса.

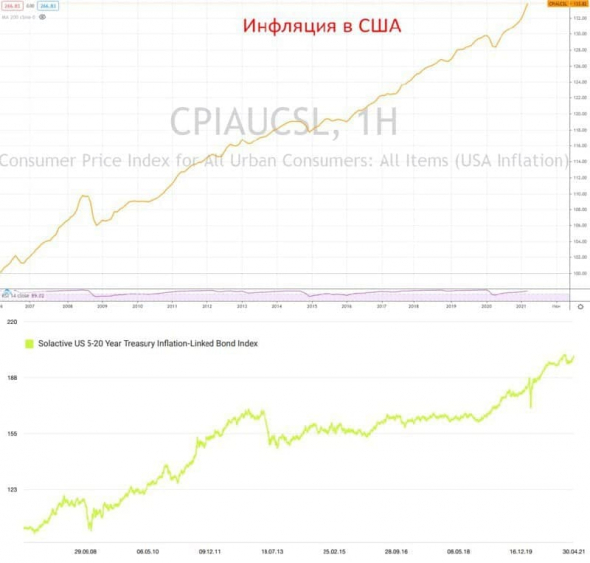

Авто-репост. Читать в блоге >>> FXTP - ETF на с защитой от долларовой инфляции

FXTP - ETF на с защитой от долларовой инфляцииНа этой неделе был анонсирован новый биржевой индексный фонд от компании Финекс. В основу портфеля фонда входят казначейские облигации США с защитой от инфляции, по-английски они называются TIPS (Treasury Inflation-Protected Securities).

Данный ETF следует за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond Index. Давайте взглянем на сроки до погашения тех облигаций, которые входят портфель индексного фонда. Здесь распределение следующее:

5-10 лет — 92,4%

15-20 лет — 5,8%

10-15 лет — 1,8%

Средний срок до погашения по портфелю — 8 лет.

Несмотря на то, что сроки до погашения достаточно большие, нужно понимать, что это не просто облигации с постоянным купоном, где на цену сильно влияет изменение ставки в стране. Здесь цена облигаций привязана к инфляции, другими словами, цена будет расти пропорционально росту индекса потребительских цен (далее — ИПЦ) в США.В мае ИПЦ в США составил 4,2% против прогноза в 3,6%. Это является рекордом с 2009 года. Рост цен на сырье и на потребительские товары начинает постепенно отражаться на росте цен значительной части продукции, что и приводит к росту инфляции в стране. Защититься от этого можно в акциях компаний, производящих данные товары, но акции несут в себе определенный риск. Вторым хорошим вариантом являются облигации с защитой от инфляции.

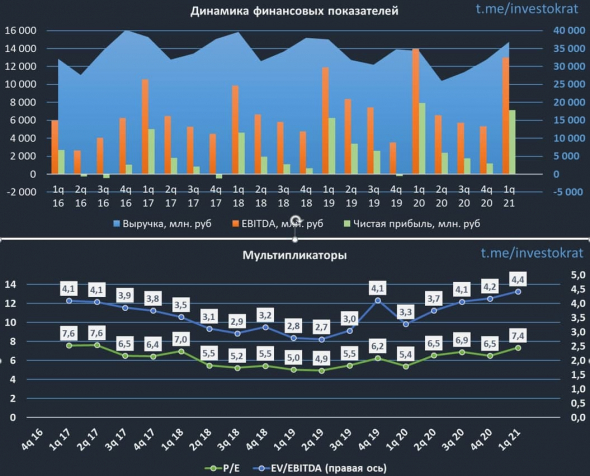

Авто-репост. Читать в блоге >>> Русагро, разбор отчета и перспектив

Русагро, разбор отчета и перспективВышел ожидаемо ударный финансовый отчет компании по итогам 1 кв. 2021 года.

Выручка выросла на 52% г/г до 49,9 млрд. руб.

EBITDA выросла на 123% г/г до 11,17 млрд. руб.

Чистая прибыль выросла на 115% г/г до 3,5 млрд. руб.

Более подробно операционный отчет за 1 квартал мы разбирали здесь.

Рост показали все сегменты бизнеса, по выручки хорошо прибавил масло-жировой (+10,5 млрд. руб г/г). Главной причиной стал почти двукратный рост цен на основные товары (масло, шрот). даже несмотря на это, данный сегмент не является самым маржинальным, рентабельность EBITDA составила по итогам 1 кв. всего 11%.В с/х сегменте ситуация поинтереснее, рост цен на основную продукцию (пшеница, соя, подсолнечник) позволил добиться прироста рентабельности EBITDA с 30% до 51%. Сахарный и мясной сегменты тоже показали значительный прирост, как по выручке, так и по EBITDA.

Авто-репост. Читать в блоге >>> Как лучше инвестировать в золото?

Как лучше инвестировать в золото?Золото является проверенным временем активом, который до сих пор не обесценился. Это вызывает интерес к нему со стороны ряда инвесторов. Давайте рассмотрим самые распространенные варианты инвестиций в желтый металл и выберем наиболее удобные на сегодня.

Самый распространенный вариант, который появился достаточно давно и был прост и удобен для людей, которые не доверяют фондовому рынку — это покупка золота в его физическом эквиваленте. Во многих банках можно приобрести небольшой слиток или драгоценную монету. Но тут есть нюансы, при покупке слитка необходимо заплатить сразу НДС 20% и появляется дополнительный вопрос с его хранением. С монетами чуть проще, но часто их цена после покупки падает, в структуре себестоимости такой монеты лежат не только драг. металлы, но и работа ювелира. Редкие монеты не будем рассматривать, здесь нужны специальные знания, которых у большинства из нас нет.

Авто-репост. Читать в блоге >>> Как лучше инвестировать в золото?

Как лучше инвестировать в золото?Золото является проверенным временем активом, который до сих пор не обесценился. Это вызывает интерес к нему со стороны ряда инвесторов. Давайте рассмотрим самые распространенные варианты инвестиций в желтый металл и выберем наиболее удобные на сегодня.

Самый распространенный вариант, который появился достаточно давно и был прост и удобен для людей, которые не доверяют фондовому рынку — это покупка золота в его физическом эквиваленте. Во многих банках можно приобрести небольшой слиток или драгоценную монету. Но тут есть нюансы, при покупке слитка необходимо заплатить сразу НДС 20% и появляется дополнительный вопрос с его хранением. С монетами чуть проще, но часто их цена после покупки падает, в структуре себестоимости такой монеты лежат не только драг. металлы, но и работа ювелира. Редкие монеты не будем рассматривать, здесь нужны специальные знания, которых у большинства из нас нет.

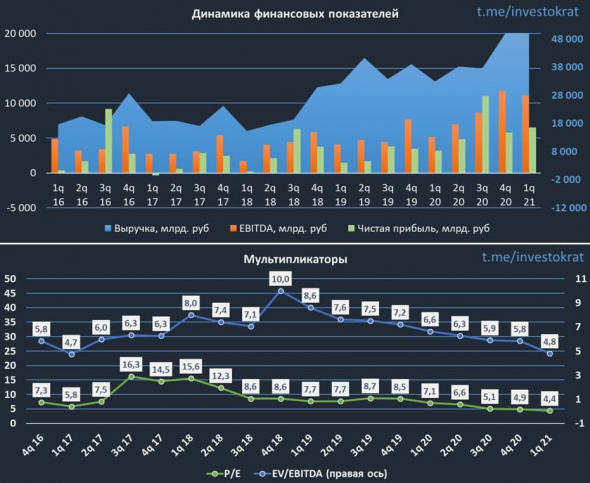

Авто-репост. Читать в блоге >>> ТГК-1, едет на ручнике

ТГК-1, едет на ручникеВышел отчет компании по итогам 1 кв. 2021 г.

Выручка выросла на 17,2% г/г до 32,5 млрд. руб.

EBITDA выросла на 3,5% г/г до 8,3 млрд. руб.

Чистая прибыль выросла на 0,5% г/г до 4,4 млрд. руб.

Выручка выросла, благодаря более высокому спросу на э/э в Северо-Западном регионе и росту экспорта.Рыночная конъюнктура была достаточно хорошей в 1 квартале:

Цена на э/э выросла на 24,1% г/г.

Цена на мощность выросла на 16,8% для старых блоков и на 3,8% для новых блоков (введенных по программе ДПМ).Переменные затраты выросли на 28,4% г/г до 18,9 млрд. руб. Это и стало основной причиной того, что EBITDA и чистая прибыль показали более слабую динамику, по сравнению с выручкой. Рост переменных расходов был связан с ростом цены на топливо (+28,1% г/г) и расходами на покупную э/э (+49,5% г/г).

Чистый долг снизился почти в 2 раза до 8,7 млрд. руб.

Мультипликаторы:

EV/EBITDA = 2,5 (средняя за 5 лет — 2,8)

Авто-репост. Читать в блоге >>> Роснефть, ставка на добычу газа

Роснефть, ставка на добычу газаВышел отчет компании по итогам 1 кв. 2021 г.

Выручка снизилась на (1,2%) до 1,52 трлн. руб. Давление на доходы компании оказало снижение объемов реализации нефти (-32,9% г/г) и нефтепродуктов (-14,5% г/г). Сделка ОПЕК+, которая начала свое действие ровно год назад, пока не позволят компаниям вернуться к доковидным уровням добычи. Сильное снижение операционных показателей скомпенсировал рост цен на нефть за период (+23,3% г/г), с учетом высокого курса доллара.

EBITDA выросла на 44% г/г до 445 млрд. руб. Рост показателя связан с ростом цен реализации продукции и эффектом «обратного акциза» (для НПЗ).

Чистая прибыль составила 149 млрд. руб против убытка в (156 млрд. руб) годом ранее.

Основным драйвером роста для Роснефти является проект «Восток-ОИЛ», мы его уже разбирали. Пока же это достаточно далекие перспективы (6 лет+). Не всем интересно покупать такие долгосрочные идеи, поэтому, давайте рассмотрим, что происходит с бизнесом уже сейчас.

По прогнозам компании, спрос на нефть должен восстановиться к доковидным значениям примерно через год. Это позволит восстановить добычу на многих месторождениях, остальное будет зависеть от цен на нефть в тот период. Пока консенсус аналитиков достаточно широкий на ближайший год, от 50 до 70 USD за баррель.

Авто-репост. Читать в блоге >>> Кто-то бомбанул Тинькофф на Лондонской бирже

Кто-то бомбанул Тинькофф на Лондонской биржеБуквально на днях я делал подробный разбор бизнеса Тинькофф. Справедливый уровень докупок для себя обозначит в районе 2500 руб.

Но сегодня на бирже LSE кто-то показал более справедливый уровень — $24 или около 1800 рублей. Весьма интересно, снова какой-то трейдер перепутал кнопки или что это такое было ровно в 18:15.

Поэтому я не люблю пользоваться стопами, где бы они сейчас были...

Если кто-то в курсе, проясните, что произошло?

Авто-репост. Читать в блоге >>> ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся...

ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся...ДПМ и ДПМ-2 (Коммод)

Часто в обзорах генерирующих компаний встречается аббревиатура ДПМ или ДПМ-2. Не все знакомы с данными программами, сегодня я постараюсь прояснить этот момент.

Значительная часть генерирующих станций нам досталась со времен СССР, на некоторые блоки уже истек срок полезной эксплуатации и они нуждаются либо в замене, либо в кап. ремонте. После разделения РАО-ЕЭС России значительная часть станций перешла в частные руки. Новые владельцы не торопятся вкладывать миллиарды рублей в модернизацию старого оборудования, им нужен определенный стимул для этого. Таким стимулом стала программа ДПМ.

Программа ДПМ (или ДПМ-1) расшифровывается, как программа договоров о предоставлении мощности. Основной целью ее является стимулирование инвестиций в генерацию. В рамках первой программы (2010-2020 годы) компании строили новые генерирующие мощности, а крупные потребители брали на себя обязательство оплачивать мощность данных блоков по повышенным тарифам.

Авто-репост. Читать в блоге >>> ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся...

ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся...ДПМ и ДПМ-2 (Коммод)

Часто в обзорах генерирующих компаний встречается аббревиатура ДПМ или ДПМ-2. Не все знакомы с данными программами, сегодня я постараюсь прояснить этот момент.

Значительная часть генерирующих станций нам досталась со времен СССР, на некоторые блоки уже истек срок полезной эксплуатации и они нуждаются либо в замене, либо в кап. ремонте. После разделения РАО-ЕЭС России значительная часть станций перешла в частные руки. Новые владельцы не торопятся вкладывать миллиарды рублей в модернизацию старого оборудования, им нужен определенный стимул для этого. Таким стимулом стала программа ДПМ.

Программа ДПМ (или ДПМ-1) расшифровывается, как программа договоров о предоставлении мощности. Основной целью ее является стимулирование инвестиций в генерацию. В рамках первой программы (2010-2020 годы) компании строили новые генерирующие мощности, а крупные потребители брали на себя обязательство оплачивать мощность данных блоков по повышенным тарифам.

Авто-репост. Читать в блоге >>> Русагро, рост по всем фронтам

Русагро, рост по всем фронтамВ преддверии выхода финансовой отчетности компании давайте посмотрим на операционные результаты 1 квартала.

Выручка выросла на 51% г/г до 50,9 млрд. руб. В том числе:

✔️Масложировой сегмент вырос на 62% г/г до 27,7 млрд. руб.

✔️Мясной сегмент вырос на 26% г/г до 8,6 млрд. руб.

✔️Сахарный сегмент вырос на 65% до 8,6 млрд. руб.

✔️Сельхоз. сегмент вырос на 35% г/г до 6 млрд. руб.

Мы видим положительную динамику выручки по каждому сегменту. Основной причиной стал рост цен на всю производимую продукцию компании. Структуру бизнеса мы разбирали здесь.После див. гэпа акции падали до 850 рублей, сейчас началось постепенное восстановление. Текущие цены на акции все еще неплохие для набора позиции в долгосрок. Правительство РФ продлило заморозку цен на такую продукцию, как сахар и подсолнечное масло до июня и октября соответственно. Это негативно отразится на маржинальности, но в целом EBITDA должна показать хороший рост.

Авто-репост. Читать в блоге >>>

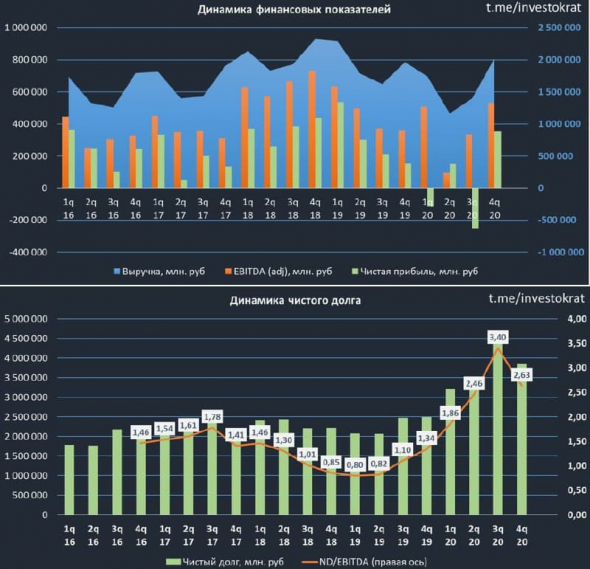

Газпром целится в Азию

Продолжаем погружение в газовый сектор. Вышел отчет Газпрома, правда только за 2020 год. Также разберем планы компании по захвату мира.

Прошлый год для всего нефтегаза был достаточно сложным, негативный эффект от теплой зимы был перекрыт пандемией и резким падением цен на нефть. Первые полгода были самыми сложными, начиная в 3-4 квартале рынок начал постепенно восстанавливаться.

Результаты прошлого года уже не так актуальны, прошло почти 5 месяцев и мы видим новые реалии на рынке газа. В своих прогнозах на 2021 год менеджмент закладывал цены на газ в районе $170/тыс. куб.м. Спотовые цены в апреле превышали $250/тыс. куб.м из-за аномально холодной зимы и снижения объема газа в хранилищах ЕС ниже 30%.

Благодаря ударному 1 кв. и началу 2 кв. текущего года, менеджмент Газпрома решил перейти на выплаты дивидендов в размере 50% от ЧП по МСФО на 1 год раньше. Таким образом, по итогам 2020 года мы можем ожидать 12,55 руб. дивидендов или 5,3% ДД к текущим ценам.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, Георгий, некорректно сравнивать мультипликаторы компании, которая платила 20-30% мсфо на дивы, с компанией, которая стала платить 50%. Всё у неё в порядке с мультипликаторами-дешевле некуда.Одна из суперидей на Российском рынке.

4Give, я не спорю, что компания перспективная. Дивиденды по идее на мультипликаторы никак не должны влиять, все, что не выплачивается, идет в рост капитала. Другое дело, что в РФ больше любят дивиденды, чем рост компании.

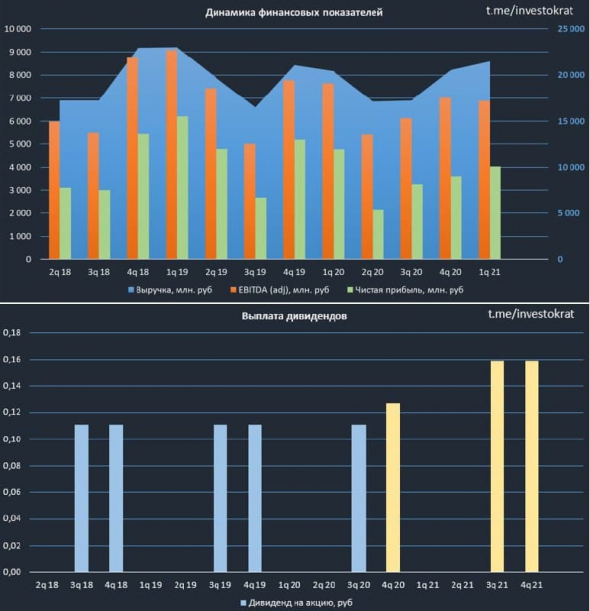

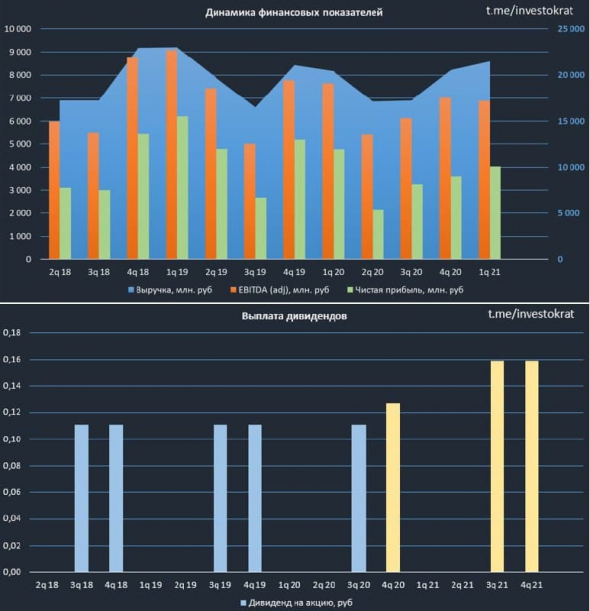

Юнипро, дивиденды тронулись...

Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, Георгий, спасибо за обзор.

Как Вы относитесь к Гипотезе эффективного рынка Юджина Фама ?

В частности, по применении данной замечательной гипотезы к ЮНИПРО(с её ДПМ, БГРЭС, дивами).Не кажется, что инвестидея в ЮНИПРО настолько примитивна, а компания настолько ни эффективна, что ждать её роста, вряд ли стоит?.. Ленка преф по любому в разы лучше(правда сети, а не генерация), если хочется энергетики со стабильными дивами.Она, по крайней мере фундаментально растёт...

А по Газпрому, я с Вами полностью согласен. Одна из лучших долгосрочных идей на рынке.

Спасибо.

4Give, а я вот на счет Ленки не уверен, растут цены на медь, алюминий, дорожает основа проводов и трансформаторов, а тарифы здесь регулируются государством, начнет расти себестоимость и прочее. Писал про это большой пост недавно. Пока практика показывает, что на рынке РФ часто валяются интересные идеи, которые никому не нужны, а потом за пару дней выстреливают. Пока думаю, что Юнька относится к ним, но посмотрим.

Георгий Аведиков, Георгий, а после 24 года у этой бумаги остаются какие-либо драйверы роста?

4Give, Они будут активно инвестировать в ВИЭ после 2024 года, там посмотрим, на сколько эффиктивны будут вложения в этот сектор. Итоги недели 03.05 - 07.05

Итоги недели 03.05 - 07.05Рынки продолжают обновлять свои максимумы. Индекс Мосбиржи прибавил 3,9%, S&P500 #US500 вырос на 1%. Сколько еще будет продолжаться такая эйфория остается загадкой, но не стоит ей поддаваться.

Дедушка Баффет, который активно в последнее время топит за индексное инвестирование через покупку S&P-500, не торопится прощаться с кэшем, в кубыше уже более $60 млрд. Это не прямой, но косвенный признак того, что идей на рынке мало, все уже прилично выросло и риск коррекции растет с каждым пипсом.

Бакс за неделю снизился на (1,9%) и текущие уровни уже неплохие для начала докупок в консервативную часть портфеля. Либо для покупок иностранных акций в долларах.

На этой неделе неплохо себя чувствовали Русал #RUAL, который вырос на 10%, а вместе с ним и EN+ #ENPG, выросший на 7,5%. Мы в конце апреля подробно разбирали эти компании и вышедшие отчеты (тут и тут). Цены на алюминий продолжают неуклонно расти, также растут цены на медь и прочие металлы из корзины ГМК-НН #GMKN. Для их производителей это хорошо, но потребители могут пострадать.

Авто-репост. Читать в блоге >>> Итоги недели 03.05 - 07.05

Итоги недели 03.05 - 07.05Рынки продолжают обновлять свои максимумы. Индекс Мосбиржи прибавил 3,9%, S&P500 #US500 вырос на 1%. Сколько еще будет продолжаться такая эйфория остается загадкой, но не стоит ей поддаваться.

Дедушка Баффет, который активно в последнее время топит за индексное инвестирование через покупку S&P-500, не торопится прощаться с кэшем, в кубыше уже более $60 млрд. Это не прямой, но косвенный признак того, что идей на рынке мало, все уже прилично выросло и риск коррекции растет с каждым пипсом.

Бакс за неделю снизился на (1,9%) и текущие уровни уже неплохие для начала докупок в консервативную часть портфеля. Либо для покупок иностранных акций в долларах.

На этой неделе неплохо себя чувствовали Русал #RUAL, который вырос на 10%, а вместе с ним и EN+ #ENPG, выросший на 7,5%. Мы в конце апреля подробно разбирали эти компании и вышедшие отчеты (тут и тут). Цены на алюминий продолжают неуклонно расти, также растут цены на медь и прочие металлы из корзины ГМК-НН #GMKN. Для их производителей это хорошо, но потребители могут пострадать.

Авто-репост. Читать в блоге >>>

Юнипро, дивиденды тронулись...

Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, Георгий, спасибо за обзор.

Как Вы относитесь к Гипотезе эффективного рынка Юджина Фама ?

В частности, по применении данной замечательной гипотезы к ЮНИПРО(с её ДПМ, БГРЭС, дивами).Не кажется, что инвестидея в ЮНИПРО настолько примитивна, а компания настолько ни эффективна, что ждать её роста, вряд ли стоит?.. Ленка преф по любому в разы лучше(правда сети, а не генерация), если хочется энергетики со стабильными дивами.Она, по крайней мере фундаментально растёт...

А по Газпрому, я с Вами полностью согласен. Одна из лучших долгосрочных идей на рынке.

Спасибо.

4Give, а я вот на счет Ленки не уверен, растут цены на медь, алюминий, дорожает основа проводов и трансформаторов, а тарифы здесь регулируются государством, начнет расти себестоимость и прочее. Писал про это большой пост недавно. Пока практика показывает, что на рынке РФ часто валяются интересные идеи, которые никому не нужны, а потом за пару дней выстреливают. Пока думаю, что Юнька относится к ним, но посмотрим. Газпром целится в Азию

Газпром целится в АзиюПродолжаем погружение в газовый сектор. Вышел отчет Газпрома, правда только за 2020 год. Также разберем планы компании по захвату мира.

Прошлый год для всего нефтегаза был достаточно сложным, негативный эффект от теплой зимы был перекрыт пандемией и резким падением цен на нефть. Первые полгода были самыми сложными, начиная в 3-4 квартале рынок начал постепенно восстанавливаться.

Результаты прошлого года уже не так актуальны, прошло почти 5 месяцев и мы видим новые реалии на рынке газа. В своих прогнозах на 2021 год менеджмент закладывал цены на газ в районе $170/тыс. куб.м. Спотовые цены в апреле превышали $250/тыс. куб.м из-за аномально холодной зимы и снижения объема газа в хранилищах ЕС ниже 30%.

Благодаря ударному 1 кв. и началу 2 кв. текущего года, менеджмент Газпрома решил перейти на выплаты дивидендов в размере 50% от ЧП по МСФО на 1 год раньше. Таким образом, по итогам 2020 года мы можем ожидать 12,55 руб. дивидендов или 5,3% ДД к текущим ценам.

Авто-репост. Читать в блоге >>>