Байкал

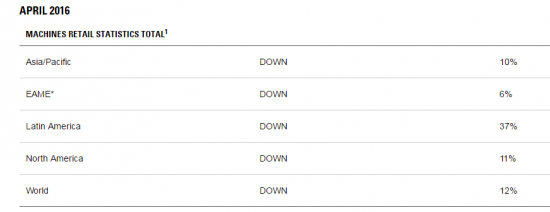

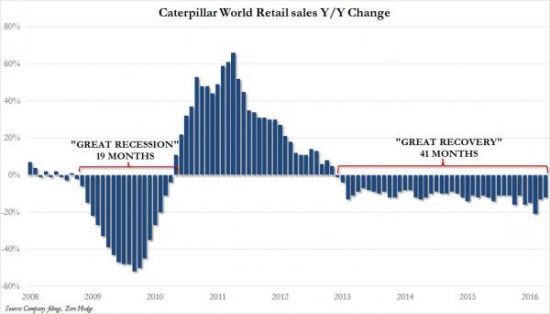

Caterpillar сокращение заказов 41 месяц подряд.

- 20 мая 2016, 13:25

- |

- комментировать

- 43 | ★2

- Комментарии ( 14 )

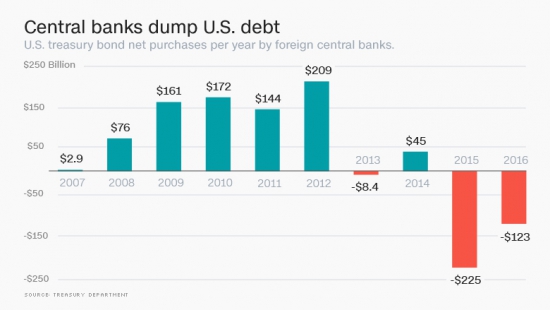

Иностранные ЦБ сливают ГКО США самыми рекордными в истории темпами.

- 19 мая 2016, 17:06

- |

Все иностранные центробанки лишь за первый квартал слили ГКО США на сумму $123 ярда - при том, что за весь прошлый год слив составил $225 ярда, и год был рекордным. Нынешние темпы слива не имеют аналогов за всю историю сбора этой статистики в США (то есть, как минимум, с 1978 года). Лидер — Китай, сливший с декабря по февраль дикие $236 ярдов, добавив в марте еще $3.5 ярда.

Айхеб Салиб, глава подразделения в Federated Investors (под управлением треть триллиона) комментирует это так: «Это больше ужас, чем что-либо еще. Они боятся, что вся система разлетится на куски».

( Читать дальше )

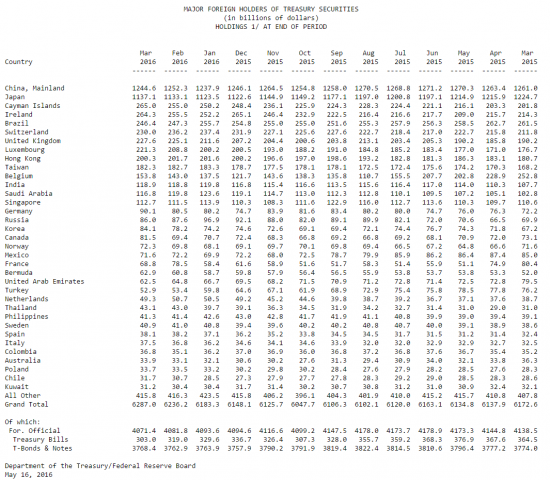

Данные Казначейства США о крупных иностранных владельцах ГКО США за март 2016 года.

- 19 мая 2016, 15:01

- |

ticdata.treasury.gov/Publish/mfh.txt

Банкротство нефтяных компаний США. Список. Долг.

- 19 мая 2016, 11:59

- |

Количество банкротств среди нефтяных компаний США и Канады выросло в последние два месяца.

18 североамериканских нефтяных компаний подали на банкротство в марте и апреле c.г., включая двух «середняков» отрасли — Energy XXI и Ultra Petroleum Corp.

Некоторые из них, решили не осуществлять ежеквартальные выплаты процентов по своим совокупным долговым обязательствам в размере $8.9 млрд., в то время как банки сократили кредитные линии для нефтяных компаний.

“Нет смысла платить проценты владельцам облигаций в текущий момент. Они должны сохранить денежные средства. Многие из держателей облигаций будут без денег,” — такого мнения придерживается представитель юридической фирмы Haynes & Boone LLP.

Согласно данным Haynes & Boone: 69 нефтяных компаний в США и Канаде подали судебные документы на банкротство, при этом 11 из них «заявились» в апреле. Так же надо отметить, что 27 заявлений на банкротство поданы только за первые 4 месяца 2016 года, при том, что их суммарные долговые обязательства оценены в $14,9 млрд. Для сравнения - за тот же период годом ранее таких заявлений на банкротство было подано 8 шт.

( Читать дальше )

Рынок недвижимости США.

- 18 мая 2016, 13:48

- |

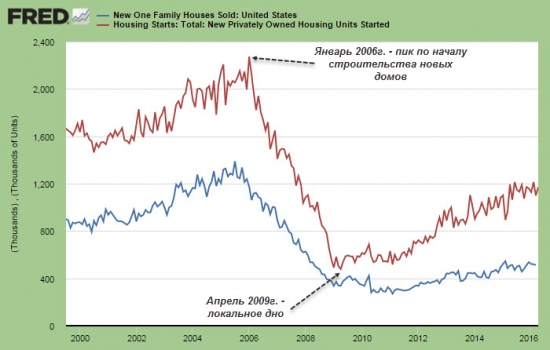

Рынок недвижимости традиционно используется для аккумулирования избыточного капитала, особенно если он показывает рост после глубокого падения.

Для оценки рынка недвижимости используем ряд очевидных параметров, таких как количество сделок по продажам недвижимости, закладка фундаментов и начало строительства новых домов, средняя стоимость продаваемых домов, ипотечная активность, и т.д.

На графике ниже хорошо видно, как развивался рынок недвижимости США, как входил в кризис и как выходил из него. Пик по строительству новых домов пришелся на январь 2006г, именно с этого момента следует считать, что кризис начал свой победный ход.

В апреле 2009г. падение затормозилось, после чего возобновился рост, пусть и не такой уверенный, как до кризиса, но все же. Также возобновились и покупки односемейных домов, правда скорость роста этого показателя (голубая линия на графике) довольно условна.

( Читать дальше )

Обвал вакансий на работных сайтах в США повторяет график 2008-го года.

- 18 мая 2016, 11:50

- |

Аналитический сайт RealTimeMacroeconomics сообщает, что количество новых вакансий на «работных» сайтах США рушится и их график выглядит как в 2008 году. График кардинально противоречит официальной картинке, показанной на втором графике.

В чем могут быть причины согласно аналитикам RealTimeMacroeconomics?

1. Официальные данные неполны. Они основаны на исследованиях / опросах на малом объеме компаний, и потому могут стать жертвой как неправильной выборки, так и искажений.

2. Вакансии на сайтах содержат бОльшую долю высокооплачиваемых позиций. Поэтому такой эффект может наблюдаться, когда хорошо оплачиваемые вакансии замещаются низкооплачиваемыми чернорабочими или «принеси-подай».

3. Возможно, официальные данные содержат не только новые вакансии, но и старые.

В любом случае, индикатор основанный на полной выборке с сайтов застрахован от человеческого фактора и намеренных ошибок, сделанных в целях пропаганды, которые потом можно «исправить» после «уточнения».

( Читать дальше )

Макаронный монстр Илона Маска))))) Сначала часть первая) ох что щас будет

- 17 мая 2016, 17:52

- |

Конечно же, ты ходишь в секцию ракетомоделирования, и тебе интересно, почему же русские инженеры ржут аки кони с этого канадского поца Илона Маска – в инженерном смысле, а не в смысле ловкого жулика, по плечо запустившего Невидимую Руку Рынка в американский бюджет. (И оставался бы он в американском бюджете, как и его покровители из Конгресса, и бог бы с ними, с голубыми (во всех смыслах) воришками, но мы поговорим о, собственно, инженерных нюансах, о которых не принято помнить в эпоху квалифицированных потребителей).

Сначала скучно.

Ракетостроение, как отрасль машиностроения, вбирает себя знания и технологии металлообработки, материаловедения, приборостроения, математического моделирования, дефектоскопии и проч., каждый писк в этой индустрии защищён патентами, зачастую зонтичными, все детали, узлы и изделия многократно испытываются на сверхдорогостоящих стендах, со своими требованиями, ограничениями, допусками и посадками, эти знания накапливаются годами и десятилетиями, весь этот комплекс стоит даже не сотни миллиардов, но триллионы долларов, государственные триллионы, триллионы из кармана американского народа.

( Читать дальше )

Карл Айкан делает ставку на обрушение рынка. Шорт 150% к капиталу.

- 17 мая 2016, 15:00

- |

Вначале безжалостный мистер Айкан пожирал относительно небольшие организации, потом, по мере роста капитала, перешёл на крупные корпорации. Похоже, что теперь этот признанный специалист по банкротствам готовится сделать хорошие деньги на банкротстве Соединённых Штатах.

Пессимизм Карла Айкана не стал особым сюрпризом для тех, кто следит за новостями – вот уже несколько месяцев мистер Айкан выдаёт всё более и более мрачные прогнозы по финансовому сектору США.

Карл Айкан поставил несколько миллиардов долларов на обрушение американских бирж. Он не только полностью избавился от всех акций Apple, но и поставил огромные деньги на понижение – чистая короткая позиция его фонда достигла уже уверенных 149%. Проще говоря, мистер Айкан настолько уверен в том, что рынок пойдёт вниз, что он поставил на это не только свои деньги, но и кредитные.

( Читать дальше )

Самое масштабное в истории бегство капиталов с рынка высокорисковых облигаций

- 16 мая 2016, 19:19

- |

Самое масштабное в истории бегство с рынка высокорисковых облигаций. На графике показан отток капитала за последние дни из самого большого индексного фонда (HYG), специализирующегося на рисковых бумагах.

Обратите внимание, причем, как нарастает амплитуда колебаний в последние годы.

( Читать дальше )

США: Железнодорожные грузоперевозки рухнули в апреле на 11.8%

- 16 мая 2016, 14:43

- |

Ассоциация железнодорожников США сообщает, что повагонные (carload) отправки грузов сократились в апреле на 16.1%, а контейнерные на 7.5% по сравнению с апрелем прошлого года, сводный показатель сократился на солидные 11.8%.

Наиболее мощный удар пришелся по углю — сланцевая афера и зеленые дотации сделали угольную генерацию невыгодной, что наглядно показывает, как бумажная и спекулятивная движение уничтожает физически продуктивные отрасли. Если в апреле 2011 уголь составлял 45% «сыпучего» жд-трафика, то в апреле 2016 — жалкие 26%. При том, что в отличие от сланцев и зелени, он в дотациях и печатном станке ФРС не нуждался.

Но падение имеет не только уголь! Из 20 категорий грузов рост наблюдался лишь в 5.Особенно тревожно выглядит падение контейнерных перевозок, это то, что перевозит продукцию на оптовые склады и в ритейл, а также компоненты в производственные компании.

Шокированные очевидцы публикуют фото отстойников, где собираются локомотивы, на которые нет спроса. Лишь в одном из них собралось уже 292 локомотива в многокилометровой очереди!

( Читать дальше )

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды