Дмитрий Абраменко

⭐️IBM. Рост продолжится.

- 14 октября 2025, 13:16

- |

Идея покупки публиковалась 16 сентября, когда бумага еще стоила 256.24$ за штуку.

С тех пор поставили новый максимум и готовимся к продолжению восходящего цикла.

0️⃣ Предел текущей коррекции = 259.06

0️⃣ Цели роста = 304.98 и 335.80

В целом, все сопровождение восходящего тренда можно осуществлять с помощью MA50. До тех пор, пока цена выше — можно покупать / держать покупки.

- комментировать

- 184

- Комментарии ( 0 )

⭐️Аэрофлот. Слом роста и цели снижения.

- 13 октября 2025, 13:27

- |

В последнем посте я уже писал о критической ситуации в бумаге:

пока мне не нравится глубина снижения — поэтому сразу обозначим точку отмены сценария = 55.70.

В настоящий момент цена опустилась ниже критического уровня = рост завершен. Далее нас ждет существенный цикл снижения от роста 2022-2025 годов.

На пути снижения есть два существенных диапазона: 48.73-50.63 и 37.26-41.07.

Первая цель уже тестируется и она не станет конечной. Жду снижения до второго диапазона.

Чуть позднее, по мере формирования нисходящей структуры дам волновую разметку. А пока ориентируемся по вилам, где целями могут быть только медианный канал и конечная граница вил.

📹 Почему после 10 октября начнется альтсезон?

- 13 октября 2025, 11:53

- |

Никакого отношения обвал на прошлой неделе к завершению роста не имеет. В свежем ролике я дал все ответы.

В этом видео я подробно объясню, как изменение денежной массы M2 в США влияет на золото, биткоин и криптовалютный рынок в целом.

Мы разберём, почему рост ликвидности в экономике запускает волны роста на финансовых рынках — но с разным лагом:

📈 золото реагирует через 6–12 месяцев,

🪙 криптовалюты — уже через 2–4.

Также я покажу актуальные графики ETH, BNB, SOL, ADA, LINK, LTC и XLM, и объясню:

📌 какие активы выглядят наиболее перспективно на фоне смягчения политики ФРС;

📌 как возможная торговая война США и Китая может изменить циклы M2 и повлиять на крипторынок;

📌 и почему 2025–2026 годы могут стать ключевыми для нового цикла роста.

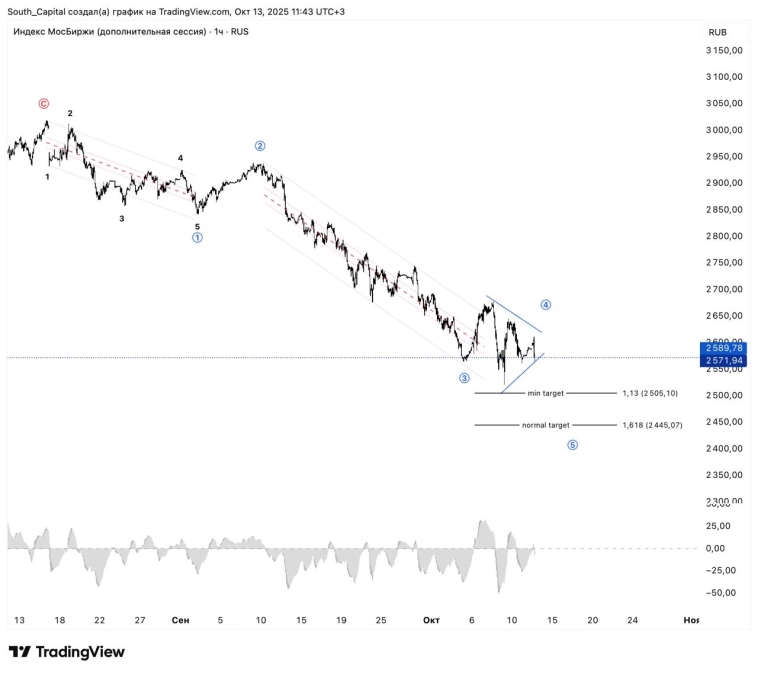

🇷🇺 Индекс ММВБ. Ожидается снижение.

- 13 октября 2025, 11:49

- |

Прошедшую неделю мы провели в ожидании снижения. Эту проведем также.

С точки зрения модели индекс ММВБ не завершил свой импульс, одного движения вниз не хватает.

На графике показал ориентиры по снижению, хотя пока нет точной уверенности в завершении восходящей коррекции.

Также отмечу, что обновление минимума в структуре расцениваю как заключительное — после нам потребуется скорректироваться вверх.

⭐️ Яндекс - корректировка плана.

- 10 октября 2025, 16:10

- |

Ранее в бумаге я рассматривал треугольник как итоговую модель коррекции. После нее выход вверх на новые максимумы был в приоритете.

Выход вверх оказался ложным, сформировалась диагональ и актив посыпался вниз к накоплению. Таким образом, пришлось скорректировать разметку с учетом новой информации.

0️⃣ Целевая зона снижения 3.450-3.750. Пока падение дальше не жду.

0️⃣Текущий нисходящий цикл не завершен. Дополнительное снижение требуется = актуальны локальные продажи.

0️⃣Для поиска покупок требуетсясначала выйти из нисходящих вил = 4.112 на сейчас.

Таким образом покупок здесь нет и появятся лишь при выполнении условий, а продажи быстрые и локальные доступны уже сейчас на обновление последнего минимума.

⭐️ Нор.Никель. Обновление по коррекции.

- 10 октября 2025, 11:16

- |

Несмотря на падения рынка бумага продолжает следовать плану коррекции.

Наблюдаем завершение формирования коррекционной тройки, где в волне [C] осталось заключительное движение. Предел для роста = 153.44.

После завершения текущей коррекции снижение с обновлением минимума <90.0 рассматриваю как приоритет.

⭐️ Chevron пока отстает.

- 10 октября 2025, 11:10

- |

Еще в прошлый раз публиковал план роста бумаги на фоне смены тренда в газе.

Однако, пока сигнала к развороту так и не получено. Напоминаю, что необходимо пробивать 168.60 для подтверждения разворота и дальнейшего формирования диагонали.

Получается, что ожидание продолжается. По крайней мере пока.

⭐️Wallmart. Острожно, динамика слабая.

- 10 октября 2025, 11:09

- |

Несмотря на мои ожидания дальнейшего роста пока нет необходимой динамики в бумаге.

Здесь следует руководствоваться положением цены относительно скользящих средних 100 и 200. Пока цена остается выше — рост актуален.

Тем не менее для качественной сделки нет адекватного входа и структуры. Пока вне рынка.

⌛️ Сделка в Uranium Energy Corp.

- 09 октября 2025, 15:20

- |

А вот такую сделку держим с клиентом на индивидуальном сопровождении с июля. На текущий момент рост составляет 56% от цены входа.

Это к вопросу о потенциале всего, что связано с сырьем сейчас. Ну и со стабильностью в Мире...

💡 Локальный потенциал в меди.

- 09 октября 2025, 15:05

- |

Сейчас интересны стали практически все металлы. Медь более менее ликвидна на Мосбирже, чтобы рассматривать там сделку. Да и разметка располагает.

теги блога Дмитрий Абраменко

- Amazon

- apple

- bitcoin

- chevron

- CNYRUB

- eurrub

- eurusd

- forex

- IMOEX

- jpmorgan chase

- OZON

- RGBI

- S&P500

- tesla

- usdjpy

- VK

- walmart

- акции

- Акции РФ

- акции США

- алроса

- анализ

- аналитика

- АФК Система

- аэрофлот

- вилы

- вилы Шифа

- Вилы Эндрюса

- волновая разметка

- волновой анализ

- волны

- волны Вульфа

- волны эллиота

- Волны Эллиотт

- ВТБ

- газпром

- ГМК Норникель

- ДВМП

- доллар рубль

- золото

- инвестиции

- Индекс МБ

- криптовалюта

- лукойл

- магнит

- Мечел

- ммвб

- ММК

- мобильный пост

- мосбиржа

- московская биржа

- мосэнерго

- мтс

- натуральный газ

- нефть

- новатэк

- обзор рынка

- облигации

- обучение

- обучение трейдингу

- Объемы

- ОФЗ

- оффтоп

- паттерны

- ПИК СЗ

- полюс золото

- прогноз

- прогноз по акциям

- Психолог для трейдера

- психологическая зависимость

- психология

- психология трейдинга

- разметка

- Распадская

- Роснефть

- Русолово

- рынок

- Самолет

- сбербанк

- Северсталь

- Селигдар

- серебро

- сигналы

- СПБ биржа

- сургутнефтегаз

- татнефть

- теханализ

- технический анализ

- тинькофф банк

- торговля

- торговые сигналы

- торговые сигналы

- Транснефть

- трейдинг

- фибоначи

- форекс

- фортс

- фьючерс mix

- фьючерс ртс

- Яндекс