deep_stack

Тинькофф - вверх и вперед!

- 13 мая 2021, 19:00

- |

🏆 Отчет Тинькофф за первый квартал показал значительный рост почти по всем направлениям. Кредитные активы выросли на 43% г/г и на 12% с начала 2021г (т.е. 12% из цели в 30% на 2021 достигнуто за квартал). Продолжился взрывной рост Tinkoff black — дебетовой карты, рост в сегментах эквайринга, МСБ и инвестициях. Рассмотрим более детально потенциал сегмента инвестиций.

Тинькофф инвестиции: открываем презентацию, стр. 23 и видим: выручка уверенно растет квартал к кварталу и достигла 4.6 млрд руб в 1кв 2021. Прибыль 0.9 млрд, вроде не так много и сильного значения на бизнес не окажет (44 млрд была общая прибыль за 2020г.), хотя за год это будет около 4 млрд или 10% годовой прибыли, без учета какого-либо роста из квартала в квартал. Напомню, ТКС прогнозировал рост прибыли выше 55 млрд в 21г., то есть по сути, мы уже знаем, что 10% они сделают только за счет сегмента инвестиций.

Неплохо? Тогда давайте посмотрим внимательнее на будущий потенциал сегмента инвестиций. Я сделаю ряд допущений (можете менять их на свой вкус):

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 0 )

Любителям порассуждать о дороговизне Тинькофф

- 12 марта 2021, 14:50

- |

🚀Тинькофф — ускорение по всем фронтам #TCS #TCSG

Предыдущие обзоры, в которых я объяснял, почему Тинькофф все еще дешевый и говорил о покупке. Повторю — Тинькофф все еще недорогой.

— smart-lab.ru/blog/675944.php

- https://smart-lab.ru/blog/674561.php

- https://t.me/deep_stack/228

- https://t.me/deep_stack/158

Вчера Тинькофф представил результаты за 4кв и за 2020 год — 44.2 млрд чистая прибыль или +22% г/г. Результаты более чем отличные, и дело даже не в темпе роста за 20й год, а в ускорении роста по всем направлениям — кредиты, страхование, инвестиции, малый и средний бизнес, эквайринг и тп.

✅ Вывод: продолжаю держать акции — потенциал 30%+ роста в год в течение многих лет. К чему ведет эффект сложного процента, если удерживать позицию долго, вы можете посмотреть здесь (https://t.me/deep_stack/169).

➡️ Основные тезисы:

— Рост кредитного портфеля на 2020й год 30%+

— Рост клиентов на 3.1м в 2020 году. Достижение цели в 20млн клиентов ожидается значительно раньше 2023 года — вероятно, что уже в этом году. Среднее количество новых клиентов в день = 25к, за 40 дней = 1млн. Оцените масштаб и скорость. Вы еще не клиент?

( Читать дальше )

Обгоню всех трейдеров и спекулянтов

- 04 марта 2021, 02:35

- |

Я запускаю портфель, в который буду инвестировать около 10 тыс рулей каждый месяц. Этот портфель заработает миллионы через 5-6 лет и покажет, что инвестиции более прибыльны, чем спекуляции. Очень небольшой процент трейдеров зарабатывают деньги на краткосрочных спекуляциях — и это, увы, не вы. Более того, эти трейдеры тратят полный рабочий день и полностью посвящают себя этому — а это, возможно, вы, только вы не зарабатываете стабильно высокий %.

Портфель будет называться Марта и состоять из четырех бумаг. Четыре бумаги — это достаточная диверсификация (вопреки тому, что всех учат). Сравнивать динамику портфель мы будем с динамикой индекса S&P500 через какой-нибудь ETF (фонд).

Каждый месяц в портфель Марта мы будем добавлять акций на ~10к руб. Первые покупки в четверг — это будет Uber и Tinkoff.

( Читать дальше )

Иксы каждому. Незаметная ракета 🚀

- 12 февраля 2021, 15:21

- |

Разберем результаты (4кв 2020) Uber, который я добавил в портфель недавно. Советую сначала прочесть краткий обзор бизнеса здесь. — так будет проще понять разбор отчета.

EPS: -$0.54, выше консенсуса на $0.01

Выручка: $3.17 млрд или -15.5% г/г. Ниже консенсус на $390 млн

Объем заказов: $17.15 млрд, ниже консенсуса $17.2 млрд

Количество активных клиентов в месяц: 93 млн, выше ожиданий 92 млн

На первый взгляд отчетик ничего особенного, или даже так себе — не дотянули по выручке, EPS на уровне ожиданий, объем заказов (от него считается выручка) тоже чуть ниже прогноза… Но это только на первый взгляд. Давайте поразмышляем.

У Uber три основные бизнес-линии:

1) Такси (Mobility)

2+3) Доставка готовой еды и доставка продуктов (delivery)

А так ли важно, что Uber не дотянул по показателю выручки? В первую очередь, естественно, из-за такси (mobility), тк бизнес такси пострадал больше всего.

( Читать дальше )

Тинькофф в индексе MSCI - ракета

- 10 февраля 2021, 04:03

- |

1) Фонды, следующие за MSCI, будут добавлять бумагу в портфель, увеличивая ликвидность, и, потенциально, в моменте разгонят цену.

2) Бумага получит больше внимания от инвесторов — ТКС по непонятным причинам не получает должного внимания от инвесторов и торгуется крайне дешево, несмотря на отличные показатели роста и прибыльности.

Я уже писал о потенциале ТКС здесь — smart-lab.ru/blog/674561.php

Не читайте дальше

Теперь жесткая реклама моего канала, но обратите внимание, сколько раз я писал о том, что бумага все еще дешевая здесь, и здесь, а также здесь :) и повторю — она все еще дешевая!

Не является инвестиционной рекомендацией.

***********

Мой телеграм

Exxon - див отсечка + потенциал

- 08 февраля 2021, 19:02

- |

Сегодня последний день, когда Exxon торгуется с квартальными дивидендами (годовая доходность ~7-7.5%)

Помимо дивидендов, Exxon все еще сильно отстает от темпов восстановления нефти и дает неплохую возможность, чтобы отыграть эту разницу.

Я сохраняю краткосрочную позицию о которой писал здесь. Позиция на 1-4 месяца, в зависимости от скорости реализации потенциала.

Дальше реклама моего канала, так что можно не читать:

Сегодня опубликовал инвест новую идею, которая должна показать значительные темпы роста на протяжении 2-3 лет. Сам зашел в идею — скрин там же.

Не является индивидуальной инвест рекомендацией.

Нефть - перспективы

- 07 февраля 2021, 20:21

- |

Появление и развитие сланцевиков в США и Канаде по сути создало потолок для цен на нефть.

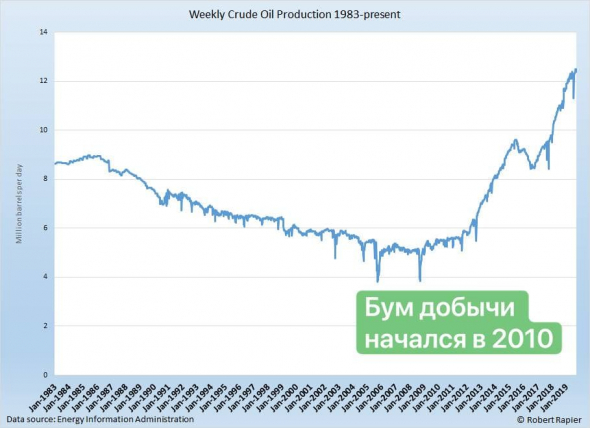

Как только цена поднимается до определенного уровня ($70-80-90), сланцевики начинают активно качать, увеличивая предложение, и возвращают цену на $50-60-70 или вовсе обрушивают рынок. На картинке выше наглядно виден бум добычи с 2010 года в США.

Сланцевики прибыльны по разным оценкам на уровнях ~$50 за баррель (зависит от месторождения — на каких-то добыча прибыльна и при $30, а на каких-то при $60). Основное их преимущество — возможность в очень короткие сроки нарастить или сократить добычу без крупных инвестиций/затрат.

Поэтому про нефть по цене $150 или $200 на продолжительном периоде мечтать не стоит, на мой взгляд. А краткосрочно, как мы видели, могут и в минус загнать и на $150 увести.

Это имеет значение для спекулянтов, но если вы инвестор, то вас интересует долгосрочный тренд.

Делаем выводы — у нефтянки потенциал роста есть, но ограничен. Долгосрочно (5+ лет) спрос на нефть будет в структурном снижении, а значит цена на нефть будет под давлением и сможет поддерживаться только через контроль предложения. Рубль по 35 не будет.

___________________________

Мой телеграм

10 тысяч рублей в месяц заработают вам миллионы

- 06 февраля 2021, 23:50

- |

Существует распространенное заблуждение, что, если депозит небольшой, то надо спекулировать, чтобы его «разогнать». Чушь. Разницы между 500тыс руб и 5млн руб с точки зрения подхода к инвестированию нет (мое мнение).

Можно ли превратить отложенные 100 тысяч в год в несколько миллионов? Да, можно. Есть ли риски? Да, но они ограничены. Разберемся:

Вложив сегодня 100т руб в бизнес, растущий на 30% в год, через 10 лет у вас будет 1,4млн руб. 100 тыс руб — это чуть больше 8тыс руб в месяц. Реально отложить? Чаще всего Да.

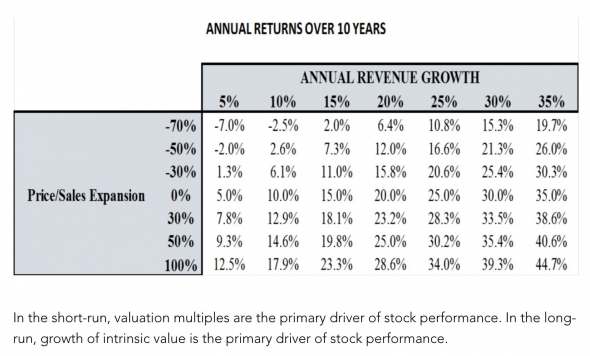

На картинке выше указана годовая доходность в зависимости от:

— по горизонтали: темпов роста выручки бизнеса и

— по вертикали: изменения коэффициента (multiple) P/S (price to sales или цена компании к выручке).

Например, компания, которая увеличивает выручку на 35% в год, и у которой коэффициент P/S уменьшится на 30%, будет дорожать на 30,3% в год.

Если вы каждый год будете вкладывать в такую (или такие) компанию 100тыс руб, то через 10 лет у вас будет 5.6млн руб — расчет на картинке ниже. Только это негативный сценарий — у таких быстрорастущих компаний обычно P/S только увеличивается. Расчет в таблице можно посмотреть здесь

( Читать дальше )

Тинькофф - ракета

- 03 февраля 2021, 17:17

- |

По данным Мосбиржи:

- «Количество физических лиц, имеющих брокерские счета на Московской бирже, за январь 2021 года увеличилось почти на 626 тыс. человек и достигло 9,4 млн.

- В январе 2021 года активность частных инвесторов на бирже была рекордной: сделки совершали 1,5 млн человек по сравнению с 425 тыс. человек в январе 2020 года.»

Главным бенефициаром роста количества инвесторов будет Тинькофф банк. Тинькофф создал самый лучший брокерский продукт в России, и, не побоюсь сказать, в мире! Robinhood и рядом не стоит с качеством Тинькофф по аналитике, клиентскому сервису и удобству интерфейса. Соц сеть пульс повышает вовлечение пользователей. Банк усиливает фокус на богатых клиентов, что позволить нарастить обороты и прибыль.

Банк все еще торгуется дешево. «Прошаренные» аналитики, каналы и все, кому не лень, пишут о санации, крахе тинькова, пирамиде, дикой оценке без оснований и тп — ваш выбор верить фактам или кликбейтерам.

( Читать дальше )

Что такое NPS и как я оценил NPS телеграм канала

- 02 февраля 2021, 19:40

- |

Лояльность клиентов и итоги опросов на телеграм канале

Как принять инвестиционное решение лишь по одному показателю лояльности клиентов (NPS)?

NPS — Net promoter score или показатель лояльности клиентов. Измерятся через один вопрос, который задается клиенту после получения услуги/продажи товара:

«Какова вероятность того, что Вы порекомендуете товар/услугу своим друзьям или знакомым?»

Оцените от 0 до 10:

— 9-10 являются «промоутерами» или, проще говоря, — это клиенты, которые настолько довольны услугой или товаром, что они будут рассказывать другим и приведут вам бесплатных клиентов.

— 7-8 — это безразличные клиенты, им вроде понравилось, но не было wow эффекта

— 0-6 — это клиенты «детракторы» или клиенты, которые недовольны. Они могут портить репутацию, т.к. будет нелестно отзываться о вашей услуге среди друзей.

Как же измерить NPS? Диапазон значений NPS находится от -100 до +100 и считается через формулу: «NPS = доля промоутеров от общего количества ответов — доля детракторов».

Я провел NPS опрос на канале — получились очень интересные результаты. читайте здесь.

теги блога deep_stack

- Apple

- exxon

- Exxon Mobil

- GMKN

- MSCI Russia

- Robinhood

- short squeeze

- SPAC

- TCS Group

- TCSG

- Tesla

- tinkoff

- Uber

- uber technologies inc

- акции

- дивиденды

- Доллар рубль

- идея

- инвестиции

- индексы

- ликбез

- Нефть

- Норильский Никель

- Облигации

- ракета

- рубль

- Сбербанк

- СПАК

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- шорт сквиз