Антон Панкратов

Этот SPY мне сегодня не нравится. Медвежий прогноз.

- 01 августа 2019, 23:37

- |

- комментировать

- 383

- Комментарии ( 0 )

Ставка на НЛМК

- 01 августа 2019, 12:08

- |

Ставка на рубль

- 01 августа 2019, 11:57

- |

Жаба и деньги. История одного ростовщика.

- 27 июля 2019, 17:50

- |

Тонул ростовщик. Подбежавшие к нему люди кричали:

— Давай руку, а то утонешь!

Но он ничего не предпринимал. Тут подошёл Ходжа Насреддин, улыбнулся и сказал:

— Что же вы делаете? Где это видано, чтобы ростовщик что-то давал? Нужно так…

И с этими словами он протянул ростовщику руку.

— Держи руку! — сказал он и, конечно, спас ростовщика.

Многие из нас воспринимают притчу как сарказм над богатыми и жадными. Однако, на мой взгляд притча о Ходже Насреддине — это пародия на любого из нас, кто хочет нажиться за чужой счет, закрывая глаза даже на разящую опасность.

Были времена, когда жаба просыпалась при цифре 100%, 50%, но сейчас не те времена, и Сибирский гостинец покупает падшие души всего за 17%.

Как и в вековой притче, современный ростовщик теряет бдительность и ему плевать, что разорится должник — он неистово хочет бесплатных денег.

Однако, на хитрую спину всегда найдется болт с резьбой. И умные деньги, всегда пользуются грехом, прописанном в исламских финансах, и уже при жизни обязывают всех грешников расплатиться по счетам.

Как относиться к жадности, затмевающей разум, вполне понятно, но как относится к тем, кто толкает скупердяя на грех ради собственной выгоды. Думаю, что и те и другие — известные мошенники, но факт создания новых рабочих мест, дает основание поднять умные деньги на одну ступеньку выше.

Умные деньги всегда поедают глупые и создают, тем самым, эффективность для общества — закон экономики.

Золото - это не Полюсзолото.

- 26 июля 2019, 17:30

- |

И тут начались измышления на тему того, что Полюс — это дескать золото в рублях и в кризис не просто прикроет задницу, но и позволит выкупать просевшие активы, типа Сбербанка.

Объективности ради обратился к истории, ведь все остальное — досужие вымыслы. История повторяется и в физике, когда яблоки падают с дерева на голову, а не улетают в стратосферу, и в статистике, согласно закона больших чисел пропорции равновероятных событий стремятся к 50/50 по мере роста испытаний, и в экономике, согласно законам которой рынки развиваются циклами.

Внизу график золота в рублях и Полюсзолота. Несмотря на то, что сегодня акции уже почти догнали золото, в кризисы оно вело себя не так, как подобает золоту и не выступало защитным активом портфеля. А если так уже было дважды, то почему в следующий кризис Полюс а не золото должно хранится в инвестиционном портфеле?

( Читать дальше )

Японский парадокс? Не думаю.

- 24 июля 2019, 12:48

- |

Токио. 24 июля. ИНТЕРФАКС — Японский автопроизводитель Nissan Motor Co. назвал достоверным сообщение агентства Nikkei, в котором сказано, что операционная прибыль компании в первом квартале текущего года упала на 90%. Акции Nissan завершили торговую сессию среды ростом на 0,96%.

Почему же акции не упали на печальных результатах? Думаю, дело в том, что рынок стал отыгрывать потенциальные ожидания еще во второй половине прошлого года, что отразилось на поведении цены на ключевом уровне 1050, пробив который акции устремились вниз.

Как показывает практика, рынок часто оказывается прав, причем так часто, что грех не прислушиваться к его мнению еще до того, как официальные лица обнародуют результаты и оставят инвестора наедине со случившимся фактом.

Стопить или не стопить? Вот в чем вопрос.

- 23 июля 2019, 11:55

- |

Логика первых очевидна, на первый взгляд — цена акции представляет собой ожидания будущих успехов, которые могут переоцениваться независимо от самих инвесторов, а это значит, что лучше обрезать заложенную в алгоритм часть стоимости, чем подвергаться риску потерять все. Минусом такого подхода, является человеческий фактор, а он, по разным данным, составляет 95%. Это значит, что только 5% трейдеров будут лучше рынка, а остальные проиграют ему.

Логика вторых тоже очевидна — стоимость предприятия скорее вырастет на 500%, чем упадет на 100%. Они инвестируют в бизнес и диверсифицируют собственные риски ограничивая долю акции в портфеле. Роль человека при таком подходе сводится к минимуму, ведь стоимость предприятия находится в руках производителей, и опирается на законы расширенного воспроизводства. Очевидным минусом такого подхода являются пузыри, которые возникают не только в рыночной цене, но и в деятельности самих предприятий в погоне за прибылью. Как показывает история — в любой момент акции могут обвалиться по японскому сценарию и до конца дней оставить инвестора в ожидании очередного пузыря.

( Читать дальше )

Глобальная диверсификация - глобальная пирамида 21 века.

- 22 июля 2019, 13:19

- |

Наивная диверсификация, даже с учетом ежегодных балансировок 150 голубых фишек, принесла бы в 2 раза меньше доход, чем покупка американских акций.

Сегодня фонд торгуется на уровне 2001 и 2008 годов, и даже львиная доля американских акций в портфеле не позволила пассивному инвестору увеличить капитал. С учетом гигантских просадок, пассивное удержание фонда глобальной экономики не целесообразно для планирования долгосрочных финансовых целей.

( Читать дальше )

Что случилось с Nu Skin Enterprises? Что делать?

- 21 июля 2019, 13:37

- |

В частности, Nu Skin заявляет, что ее выручка во втором квартале, как ожидается, составит от 622 до 623 миллионов долларов, что означает прибыль на акцию от 0,82 до 0,84 доллара. Аналитики в среднем моделировали прибыль ближе к 0,92 доллара на акцию при доходе в 665,4 миллиона долларов.

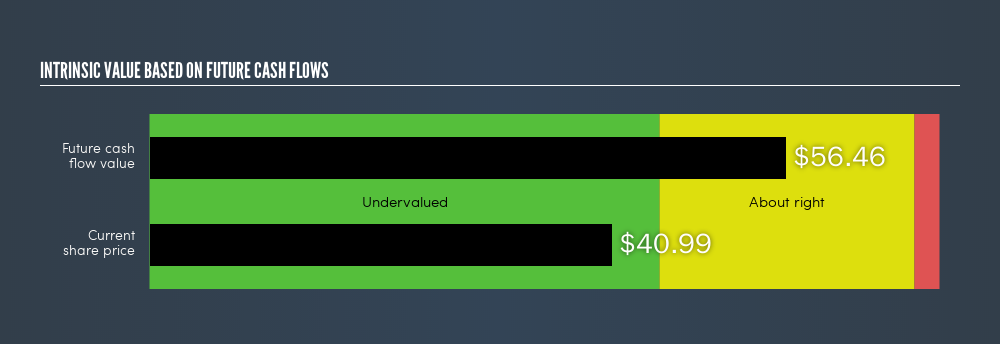

Метод DCF представленный в https://finance.yahoo.com/news/nu-skin-enterprises-inc-nyse-101620894.html позволяет оценить справедливую стоимость в районе 56,46 долларов за акцию, что говорит о потенциале роста акций почти на 30%.

Это частное мнение аналитика, который снимает с себя всякую ответственность за действия инвесторов.

( Читать дальше )

теги блога Антон Панкратов

- Nissan

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Алроса

- американские опционы

- анализ

- анализ РТС

- анализ рубля

- апокалипсис рядом

- Аэрофлот

- банковский депозит

- банковский кризис

- Биткойн

- бкс

- брокеры

- валюта

- глупые деньги

- двойное днище

- девальваци рубля

- День трейдера

- Дивидендные акции

- доктор

- долгосрочные инвестиции

- доллар - рубль

- доллар паника

- Доллар рубль

- доходные инвестиции

- жадность бедность прибыль

- жадность и страх

- закрытие гэпа

- золото

- золото 2019

- Инсайд

- инфляция

- ипотека

- ипотечный кризис в США

- история повторяется

- коронавирус

- кризис 2019-2020

- кризис 2020

- кризис недвижимости

- кризисы

- кукловод на бирже

- Лукойл

- Магнит

- макроэкономический обзор

- манипулировании ценами

- мартингейл

- медь

- межрыночный анализ

- Металлургия

- мувинги

- недвижимость

- нефть

- НЛМК

- ОФЗ

- оценка акции

- пассивные инвестиции

- пенсионное инвестирование

- покупка акций

- полюс золото

- портфель

- потеря денег

- Почему сливают депозиты

- Правда о бирже

- прогноз курса рубля

- Прогноз ММВБ

- профессиональный трейдер

- риск менеджмент

- рост акций

- РТС

- рубль

- русал

- северсталь

- СИПИ

- справедливая стоимость

- сравнительный анализ

- среднесрочные инвестиции

- ставка

- стоп

- стратегия инвестирования

- сургут-п

- Сургутнефтегаз

- теханализ

- технический анализ

- торговля спредами

- трейдинг

- умные деньги

- управление активами

- Управление капиталом

- управление капиталом в трейдинге

- финам

- Финансовый аналитик

- финансовый кризис 2008

- финансовый план

- фьючерс ртс

- школа трейдинга

- Экономический анализ и прогнозы