bondsreview

ГК Элемент: основные моменты эфира с Тимофеем Мартыновым

- 28 мая 2024, 19:10

- |

На канале Тимофея Мартынова вышел эфир с компанией Элемент. Собрал ключевые тезисы.

На вопросы отвечают представители компании:

Президент — Илья Иванцов

Вице-президент по финансам и инвестициям — Олег Хазов

👉 Книга заявок для участия в IPO закрывается 29 мая 2024 года

👉 Ценовой диапазон 223,60 — 248,4 рублей за лот в 1000 акций

👉 Точное количество акций будет определено путём деления нашего целевого объёма размещения в 15 млрд на цену размещения.

👉 Фактическое количество определится по результатам размещения

👉 Остаточный объём (не размещенных) акций будет погашен

👉 Мощный рост продаж произошёл за счёт наших потребителей

👉 Большее количество наших потребителей, являющихся российскими производителями электронной и радиоаппаратуры, проявляют спрос ко всей нашей номенклатуре

Количество потребителей резко возросло с 2000 до 3000 по следующим причинам:

👉 Внедряются механизмы нацеленные на отечественную компонентную базу. Существует российский балльный реестр, чтобы стимулировать использование отечественных компонентов

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

МТС-банк наращивает рентабельность!

- 27 мая 2024, 17:09

- |

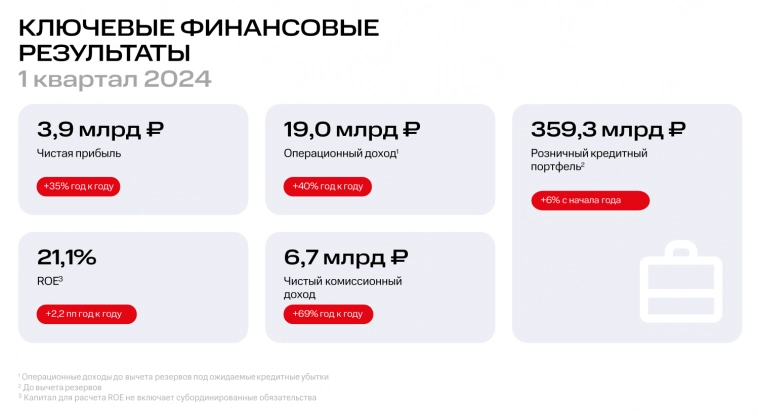

МТС банк опубликовал финансовые результаты за 1-ый квартал 2024 года.

Напомню, что IPO компании состоялось в конце апреля 2024 года, то есть банк отчитался о результатах, полученных еще до привлечения нового капитала.

В отчете видим, что чистая прибыль выросла на 35% к прошлому года и составила 3,9 млрд рублей, а рентабельность капитала составила 21,1%.

Напомню, что банк уже публиковал результаты по РСБУ, традиционно результат оказался немного лучше.

( Читать дальше )

Депутаты Госдумы предлагают снизить порог для УСН по выручке до 60 млн рублей (сейчас - 199 млн рублей) . Далее - переход на общую систему налогообложения

- 26 мая 2024, 20:22

- |

Источник: duma.gov.ru/news/59369/

IPO Элемент: как можно поучаствовать в размещении.

- 24 мая 2024, 17:31

- |

Вчера стало известно, что лидер в области микроэлектроники ГК Элемент анонсировал ценовой диапазон и объявил о начале сбора заявок. Участие в IPO будет доступно квалифицированным и неквалифицированным инвесторам. Размещение будет на СПБ Бирже.

Параметры размещения:

• Индикативный ценовой диапазон установлен на уровне 223,6-248,4 рублей за лот, включающий 1 тыс. обыкновенных акций – это соответствует капитализации 90-100 млрд руб.

• Размер предложения – 15 млрд руб;

• Сбор заявок проходит с 23 мая 2024 года по 29 мая 2024 года включительно;

• СПб Биржа приняла решениео включении акций в котировальный список первого уровня с 30 мая 2024 года

Подать заявку на приобретение Акций будет возможно через ведущих российских брокеров. Но резонно спросить, через каких конкретно?

Многие помнят, что по мере того, как российские брокеры попадали под санкции США, СПБ Биржа прекращала с ними сотрудничество. Однако потом и сама площадка оказалась под санкциями, вследствие чего было решено вновь дать доступ брокерам к площадке.

( Читать дальше )

Selectel - чистая прибыль стремится к миллиарду в квартал

- 24 мая 2024, 16:03

- |

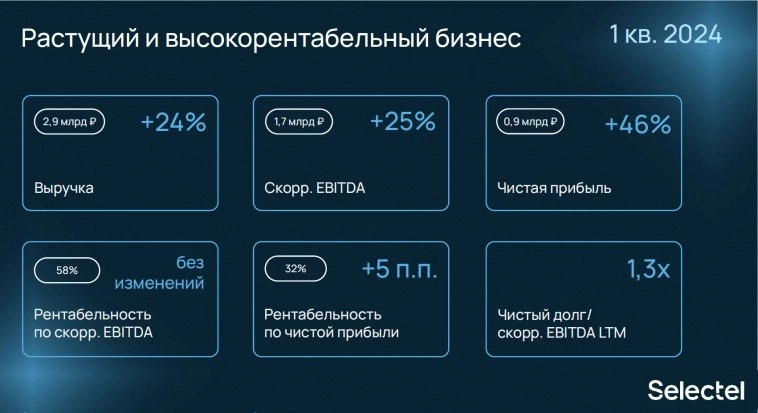

Селектел продемонстрировал позитивные результаты за 1 квартал 2024 г. Активный рост бизнеса компании станет ключевым фактором ее привлекательности для инвесторов в преддверии вероятного IPO в текущем году.

ООО «Сеть дата-центров «Селектел» (бренд: Selectel) – крупнейший независимый провайдер облачных решений для бизнеса (дата-центры, облачные сервисы, разработка ПО). Эмитент был основан в Санкт-Петербурге в 2008 г. Входит в Top-3 по выручке в сегменте IaaS (инфраструктура как услуга). Имеет более 24 тыс. клиентов – от малых до крупных компаний. Материнская компания: LVL1 Management Ltd (ОАЭ). Ключевой бенефициар: В. Мирилашвили (один из основателей Вконтакте).

Рейтинги (АКРА/Эксперт РА): A+(RU)/ruAA- с «позитивным»/«стабильным» прогнозами.

Финансовые результаты 1-го квартала 2024 г.

👉Выручка составила 2,9 млрд руб. – рост на 24% г/г.

👉EBITDA adj. выросла на 25% г/г − до 1,7 млрд руб., а рентабельность по EBITDA adj. сохранилась на высоком уровне − 58%.

( Читать дальше )

МТС-банк продолжает расти

- 17 мая 2024, 15:08

- |

МТС-банк опубликовал пресс-релиз по финансовым результатам по РСБУ за 4 месяца работы в 2024 году.

Относительно 1-ого квартала рост прибыли ускорился. Если в 1-ом квартале рост составил 32%, то за 4 месяца уже +39%.Нехитрыми математическими вычислениями получаем рост в апрель к апрелю 2023 года на +60%.

Рост операционного дохода составил более 30% до 28 млрд рублей. Банк продолжает демонстрировать хорошие темпы роста.

( Читать дальше )

Инвестиции в индустриальную недвижимость через IPO: “Рентал ПРО” выходит на Мосбиржу с листингом

- 16 мая 2024, 17:24

- |

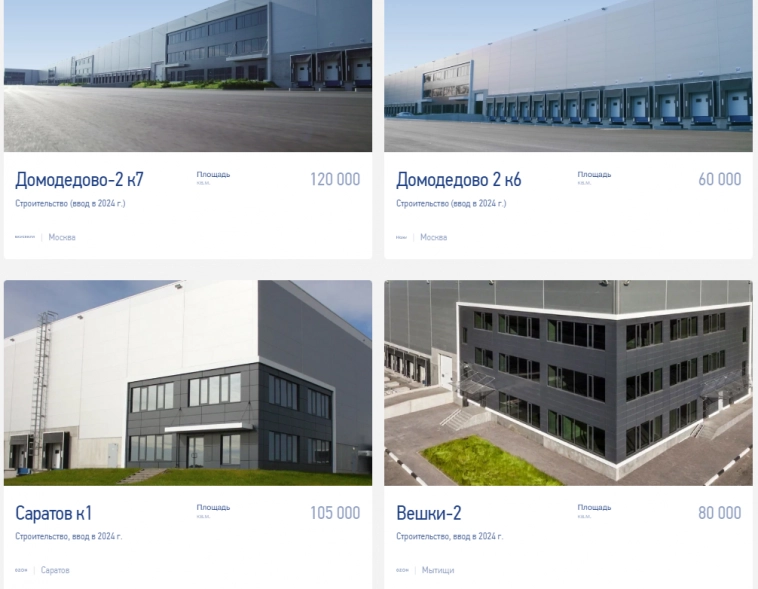

Сегодня вышла новость о новом необычном IPO на Московской бирже — ООО УК “А класс капитал” предложит квалифицированным инвесторам приобрести инвестиционные паи ЗПИФ “Рентал ПРО”.

Что это такое?

👉 ЗПИФ “Рентал ПРО” представляет в себя инвестиционный фонд, который владеет рядом интересных активов: ЦОД Медведково (цена приобретения 21,5 млрд руб), а также 4 крупных логистических проекта, которые вводят в этом году (2 в Домодедово для Вкусвилла и Haier и 2 проекта для OZON в Саратове и Мытищах)

👉 Ожидаемая среднегодовая доходность предполагается 22% годовых, выплаты будут ежемесячные (рисков мало т.к. все клиенты с долгосрочными контрактами)

👉 Управляющая компания уже имеет успешный опыт привлечения инвестиций через Биржу — как пример ЗПИФ “ПНК-Рентал” был с 30.06.2020 по 29.05.2023 и дал заработать всем инвесторам 72,8% или 25% годовых. Это гораздо больше чем дал Индекс Мосбиржи и инвестиции были фактически с околонулевым риском.

( Читать дальше )

Самолет выбирает рост

- 10 мая 2024, 12:23

- |

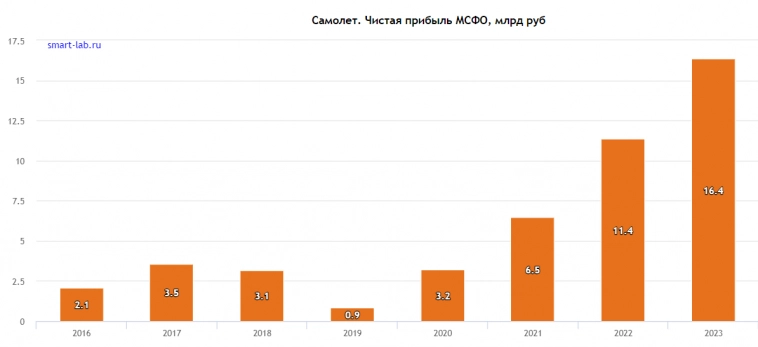

Совет директоров Самолета рекомендовал не выплачивать дивиденды и не распределять прибыль акционерам.

Акционерам это не очень понравилось и котировки отреагировали снижением на полтора процента. Но не спешите расстраиваться, все не так однозначно.

Компания недавно опубликовала финансовые результаты за 2023 год работы, и в них мы видим однозначный ответ — компания имеет возможность выплачивать дивиденды. Чистая прибыль акционерам по МСФО выросла в полтора раза и растет высокими темпами из года в год.

Финансовое положение компании остается устойчивым.

Чистый корпоративный долг за год не изменился и составляет 0,8хEBITDA — это однозначно низкий показатель.

( Читать дальше )

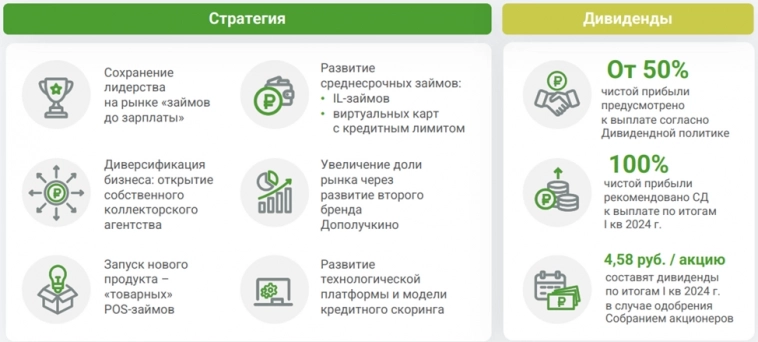

МФК Займер - дивидендная инвестиция!

- 26 апреля 2024, 16:40

- |

В первом квартале рентабельность бизнеса Займера несколько снизилась, поскольку компания сделала акцент на привлечение новых клиентов. В результате объем выдач таким клиентам вырос на 34%, но при этом возросли резервы и затраты на маркетинг. Микрофинансовые компании вкладывают в первичных клиентов, но зарабатывают прибыль именно на повторных. Поэтому фокус на рост – это инвестиции в прибыль будущих периодов.

Также во втором квартале компания запускает комиссионные услуги, которые должны принести прибыль в дальнейшем. Ко всему прочему, бизнес компании обладает сезонными особенностями: во втором полугодии компания зарабатывает больше, чем в первом. Поэтому рентабельность капитала должна вернуться на уровень 50% – невиданный результат для компаний финансового сектора.

( Читать дальше )

Где искать иксы?

- 26 апреля 2024, 11:18

- |

В кофемании На конфе Смартлаба, конечно!

👉 Вы много знаете сторонних мероприятий, куда первые лица Сбера приезжают выступить?

👉 Может бываете на конференциях, на которые в гости приходят люди, придумавшие OZON ?

👉 Часто видите, как брокеры высылают десант из аналитиков и покупают билеты для своих VIP-клиентов?

👉 Представляете, где можно в кулуарах встретить и запросто поговорить с мажоритариями Совкомбанка и WHOOSH ?

👉 Зачем журналисты Forbes, РБК, Ведомостей и Коммерсанта едут в Петербург в июне?

( Читать дальше )

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- ВДО

- вис финанс

- вклады

- втб брокер

- гарант-инвест

- ГДР

- гк «сегежа»

- Глоракс

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- ГТЛК облигации

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- кармани

- криптовалюта

- Лайм-Займ

- м.видео

- манимен

- МВ ФИНАНС

- Медскан

- металлоинвест

- минфин ульяновской области

- Монополия

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС

- МТС-Банк

- мфк мани мен

- обзор рынка

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- первичное размещение облигаций

- Первое коллекторское бюро

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- ростелеком

- самолет

- светофор групп

- сделки M&A

- селектел

- Селигдар

- сибур

- совкомфлот

- Солар

- тгк-14

- технический дефолт

- трейдинг

- флоатеры

- Элемент

- эр-телеком холдинг

- эталон