Александр Здрогов

Количественные финансы. Предисловие.

- 15 октября 2016, 13:42

- |

Прежде чем стартуем (завтра), нужно сделать следующее:

1. Изучить мой курс по финансовой отчетности. Без умения пользоваться отчетностью этот курс можно даже не начинать. Отчетность — это база любого фундаментального анализа. Курс простой и понятный. Без воды, коротко и по делу.

2. Добавьте блог в читаемые, чтобы ничего не пропустить.

- комментировать

- 321 | ★32

- Комментарии ( 7 )

Нужен ли смартлабу курс по количественным финансам?

- 14 октября 2016, 10:42

- |

1. Рыночные неэффективности, используемые в количественных моделях и стратегиях.

2. Количественные стратегии выбора акций.

3. Модели на разные случаи жизни (проверка фин. устойчивости, выявление мошенничеств с отчетностью, опережающие показатели динамики акций и т. д.)

Напишите (поставьте +) стоит ли делать?

Альтман и кредитные рейтинги.

- 13 октября 2016, 10:51

- |

Давайте сравним модель Альтмана и эталон всех моделей финансовой устойчивости — рейтингами S&P и Moody’s.

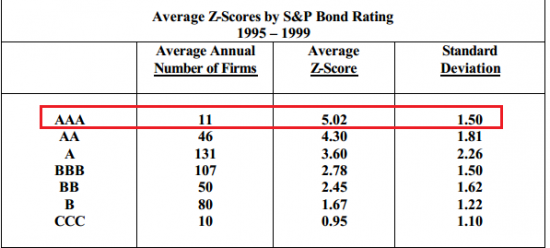

Пример, из отчета Альтмана 2002 года, в котором видно соотношение рейтинга S&P и значения по модели Альтмана. Так, он взял 11 компаний с рейтингом ААА и нашел, что среднее значение для них – 5,02, а стандартное отклонение 1,5. Это значит, что если компания имеет значение от 3,52 до 6,52, то у нее рейтинг по шкале S&P – ААА. Аналогично он сделал и для остальных рейтинговых оценок. Как видим модель сильно коррелирует с рейтингами S&P.

А вот пример сравнений с рейтингом Moody’s:

( Читать дальше )

Альтман и финансовая устойчивость Роснефти.

- 12 октября 2016, 10:18

- |

Итак, поехали! Для расчета нам потребуется последний годовой отчет по МСФО. Скачать его можно здесь. Напомню формулу:

Z = 1.2T 1 + 1.4T 2 + 3.3T 3 + 0.6T 4 + 0.99T 5

T 1 = оборотные / совокупные активы.

Т 2 = нераспределенная прибыль / общие активы.

Т 3 = прибыль до уплаты процентов и налогов / всего активов.

Т 4 = Рыночная стоимость капитала / балансовая стоимость совокупных обязательств.

T 5 = продажи / совокупные активы.

Открываем отчет на странице «консолидированный баланс». Смотрим цифры в строках «итого оборотные активы» и «итого активы». Коэффициент Т1 у нас готов:

T1=2404/9638

В том же «консолидированном балансе» смотрим строку «нераспределенная прибыль» (в разделе капитал). Итого активов нам уже известно. Подставляем и получаем Т2:

Т2=3146/9638

Далее переходим на страницу консолидированного отчета о прибылях и убытках. Смотрим строку операционная прибыль. Итого активов мы знаем. Подставляем и получаем Т3:

Т3=708/9638

Теперь нам нужно найти капитализацию. Я смотрю здесь. Затем возвращаемся на страницу отчета консолидированный баланс и смотрим строки «итого краткосрочные обязательства» и «итого долгосрочные обязательства». Суммируем их. Подставляем и получаем Т4:

( Читать дальше )

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

- 09 октября 2016, 14:31

- |

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

( Читать дальше )

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

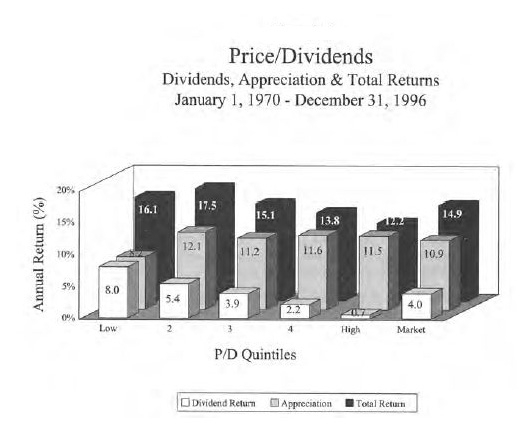

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Гениальный Сечин.

- 05 октября 2016, 17:10

- |

С учетом всех параметров сделка по покупке Роснефтью компании ТНК-БП обошлась более 7$ за баррель запасов. Теперь читаем новости:

Роснефть продала индийцам 29,9% акций ООО Таас-Юрях Нефтегазодобыча по оценке $2,7 в расчете на 1 баррель запасов углеводородов.

Роснефть продала индийцам 23,9% акций АО Ванкорнефть по оценке $3,4 в расчете на 1 баррель запасов углеводородов.

Ну гений же! Вы не находите?

Околорынок от инвестиций.

- 05 октября 2016, 14:01

- |

Продолжаем проект "Богатеем медленно". Сегодняшний пост начнем с притчи. Будда всегда отказывался отвечать (хранил благородное молчание) на вопросы не относящиеся к практике дхармы (например: вечна ли вселенная). Когда один ученик по имени Малункьяпутта (язык

сломать можно) потребовал ответов, угрожая уйти из монашеской общины, Будда сказал ему: «Это подобно, о Малункьяпутта, человеку, который, будучи раненым отравленной стрелой, и к которому родственники и друзья привели врача, скажет: «Я не позволю вытащить эту

стрелу, пока не узнаю, кто меня ранил: кшатрий это, брахман, вайшья или шудра?» Затем он скажет: «Я не позволю вытащить эту стрелу, пока не узнаю, кто меня ранил, как его зовут, из какой он семьи?». <…> Затем он скажет: «Я не позволю вытащить эту стрелу, пока не узнаю, была ли это обычная стрела или какая-то необычная?»».

( Читать дальше )

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов