Ынвестор

Intel почти -10%

- 25 апреля 2019, 23:59

- |

Но глядя на месячный график видится мне что многолетние хаи мы показали буквально на днях. И теперь с отскоками вниз-вниз-вниз.

Видимо для Western Digital и Micron тоже отскок закончен. Они свои хаи показали еще в прошлом году.

- комментировать

- ★2

- Комментарии ( 2 )

Лохотрон под названием барьерные ноты

- 28 марта 2019, 14:09

- |

Чего только не придумают наши финансисты, чтобы заработать денег. Вот сейчас активно продвигают барьерные ноты. За рубежом я о такой практике не слышал, поэтому возможно это отечественное ноу-хау. На мой взгляд, это полумошенническая схема, сейчас попытаюсь объяснить это на пальцах.

Вот передо мной нота от одного нашего известного финансового института (не буду уточнять от какого именно, потому что смысл у всех одинаковый). Предлагается типа облигация с 10% купоном в валюте. В ноте прописаны аж 5(!!!) акций по которым должно выполниться условие — ни одна из них не должна упасть ниже барьера. Если падает ХОТЯ БЫ ОДНА из пяти то держатель ноты получает деньги исходя из пропорции к этой упавшей акции. В качестве примера, у вас в ноте будут Apple, Microsoft что-то еще выросшее и грохнувшийся The Kraft Heinz Company. Вложив в ноту 100 тысяч баксов на выходе вы получите акций этого KHC на 70 тысяч USD (берется отношение начальной цены самой плохой акции к ее конечной стоимости на дату погашения ноты). При этом четыре другие акции могут замечательно себя чувствовать и штурмовать хаи.

( Читать дальше )

Риски санкций для трейдеров в Interactive Brokers

- 26 марта 2019, 13:41

- |

Полный список запрещенных юрисдикций на странице www.interactivebrokers.co.uk/co/ru/main.php

«Открытие счетов разрешено жителям и гражданам всех стран, кроме запрещенных Департаментом США по контролю за иностранными активами, включая Балканы, Белоруссию, Бирму, Кот-д'Ивуар (Берег Слоновой Кости), Кубу, Демократическую Республику Конго, Иран, Ирак, Либерию, Сев. Корею, Судан, Сирию и Зимбабве.»

Если пройти по ссылке на Департамент США по контролю (https://www.treasury.gov/resource-center/sanctions/Programs/Pages/Programs.aspx), то

как раз увидим все эти страны в списке санкций. Но там же мы видим упоминание Ukraine-/Russia-Related Sanctions

Надо сказать, что ведение всех этих санкционных списков — большая головная боль для компаний. В случае с IB — им было легче просто отрубить всех белорусов, чем разбираться кто плохой-кто хороший. В случае с россиянами они не сделали это только потому, что мы приносим немного больше доходов чем соседи. Пока еще овчинка для IB стоит выделки. Но сколько это продлится — неизвестно. Очень вероятно, что в какой-то момент они тоже решат, что российские клиенты приносят им недостаточно денег, чтобы сильно морочиться с рисками нарушения требований своего правительства. Особенно, если эти санкционные списки регулярно обновляются. В общем, надо быть готовым что IB попросит нас на выход. Я общался с саппортом IB и главное для них это гражданство. Т.е. если вы счастливо проживаете где-то в Европе, то вас это коснется ровно также как и аборигенов.

Вопрос — кто как для себя планирует закрывать эти риски?

Отечественные брокеры, через которые еще можно было торговать пару лет назад, сейчас имеют совершенно неприличные комиссии за международные площадки.

Biogen. Попытка анализа

- 22 марта 2019, 12:55

- |

Взято отсюда investors.team

После вчерашнего обвала почти на 30% Biogen приобрел удивительно симпатичные мультипликаторы

( Читать дальше )

Biogen -28%. Иногда полезно смотреть за инсайдерами

- 21 марта 2019, 17:55

- |

Звезды от Morninstar. Какие результаты дает их рейтинговая система

- 11 марта 2019, 10:26

- |

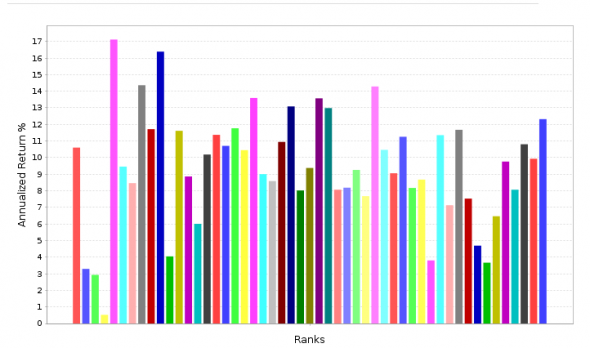

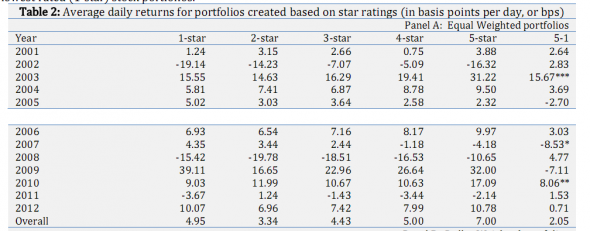

В строках годы, в столбцах звездочки рейтинга. На пересечении — среднедневной доход. Надо заметить, что звезды даются только привлекательным по мнению Morningstar акциям. Т.е. даже 1 звезда — это гуд. Если компания не привлекла внимания, то никакого рейтинга не присуждается.

( Читать дальше )

Трейдинг vs Инвестиции

- 05 марта 2019, 10:35

- |

Это два практически параллельных мира. В качестве аналогии приведу такую картину — на машинах ездят практически все, в том время как профессиональными гонщиками становятся единицы. Ездить в Ашан по выходным (инвестировать) вы можете без отрыва от своей основной деятельности, а если вы решились гонять по кругу (трейдить) то со всем остальным в жизни придется завязывать. Интересно, что и правила успеха на дороге в этих случаях кардинально отличаются. Если ты гонщик, то главное для тебя это скорость, а следовательно сознательно повышенный риск (это плечи). Осторожный гонщик вряд ли добьется значительный успехов. Высокая вероятность травм и аварий уже заложена в дисциплине гонок/трейдинга. Если ты рядовой автолюбитель, то твоя задача прямо противоположная — спокойно и безопасно доехать из пункта А в пункт B. Тебе не нужно показывать выдающееся время. Наоборот, лучше тихонько ехать в общем потоке, время от времени перестраиваясь в более быстрые полосы (это уже активное управление). Научить ездить на авто (делать 10-20% годовых) можно практически любого. Для Формулы-1 (сотен годовых) нужно призвание. Но надо отметить, что трейдинг, в отличие от гонок, совершенно не так привлекателен. В чем его основные проблемы? Я вижу две.

- Тебе нужно найти статистическое преимущество на рынке. Чтобы реализовать это преимущество необходимо большое количество «подбрасываний монеты», так как реализуется оно только на больших числах. Поэтому среднесрочная торговля сразу отпадает — там будет слишком мало входов. Остается внутридневной расколбас. Следовательно, ты навсегда будешь привязан к монитору. Это будет скучная, рутинная, тупая и абсолютно асоциальная деятельность. Наиболее близкая к этому — профессиональный покер. Поиграть с друзьями раз в неделю в покерок за виски и каждый день садиться за стол работать — это две огромные разницы. Под такое занятие нужен очень специфический склад характера. Я читал откровения профигроков и многие признавались, что иногда неделями сидели в минусах. Психологически это очень нелегко. Но в покере, по крайней мере, у тебя есть четкие математические расчеты твоих шансов. Математика рано или поздно вывезет. В трейдинге иначе. И здесь мы плавно подходим к проблеме номер два.

- Рынок нестационарен. Мы не знаем точных вероятностей будущих событий. Предположим вы наткнулись на неэффективность. Как пример, многие фонды ребалансировали портфели строго в конце месяца. Работала стратегия «купи рынок перед ребалансировкой и продай в первых числах следующего месяца». Вы начинаете ставить деньги на эту стратегию. В какой-то момент вы попадаете на недели минусов. Покерист знает — это временное явление, теория вероятностей выручит. Трейдер не может быть так уверен. Возможно сменились внешние факторы и тема более нерабочая. В данном примере это так и есть, так как теперь ребалансировка идет в более растянутом временном диапазоне.

( Читать дальше )

Итоги для тех кто не верил в халяву

- 04 марта 2019, 23:43

- |

smart-lab.ru/blog/503567.php

Сегодня можно подвести итог

Рост с ноября на 50%. Причем это был прогнозируемый и безопасный вход. Так что в чудеса надо верить.

Классический фундаментальный анализ на американском рынке. Что и как работает.

- 04 марта 2019, 09:53

- |

smart-lab.ru/blog/525455.php

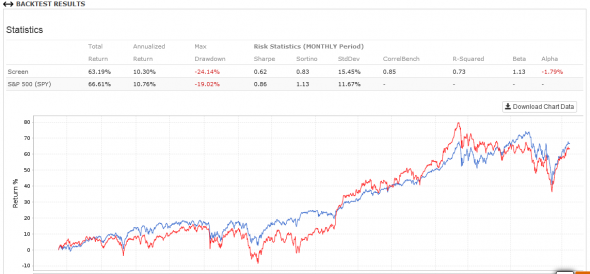

Смотрим другой график

По сравнению с предыдущим фильтром добавлен ВСЕГО ОДИН параметр. Результаты отличаются принципиально. Разница как между жизнью и смертью.

Вот как выглядит распределение доходности при использовании единственного параметра P/E. В данном случае E/P, чтобы исключить варианты когда отрицательная прибыль будет давать низкое P/E. Убыточные компании нам неинтересны.

( Читать дальше )

P/E уже не работает?

- 01 марта 2019, 22:05

- |

Здесь использованы некоторые дополнительные фильтры по фундаменту (в основном чтобы отсортировать полный шлак и неликвид). И берутся 50 лучших стоков с наименьшим соотношением P/E. Как мы видим результат практически идентичен обычному S&P500. Получается нас обманывают?

Ответ — не совсем. Но важны детали.

Детали будут в следующем топике

взято отсюда investors.team

теги блога Ынвестор

- Amazon

- backtesting

- BIIB

- Biogen

- bitcoin

- COT отчеты

- ETF

- gamestop

- GME

- IBM

- Intel

- interactive brokers

- MacDonalds

- Macy's

- McDonalds

- quantopian

- r&d

- REIT

- S&P

- S&P500

- S&P500 фьючерс

- Samsung

- Seven_17

- SP 500 прогноз

- sp500 прогноз

- VLO

- Western Digital

- Zacks

- акции

- Амазон

- американские акции

- американский рынок

- банки США

- банки США

- Биткойн

- Брокер

- брокеры

- Газпром

- доллар

- Доллар рубль

- иис

- инвестиционная палата

- инвесторы

- инфляция

- Китай США

- коронавирус

- кризис

- кризис 2020

- медь

- Налогообложение на рынке ценных бумаг

- недвижимость

- Нефть

- Обвал

- Облигации

- опционы

- открытие

- открытие банк

- Открытие Брокер

- падение

- Пузырь

- РТС

- рубль

- Рынок - взгляд

- серебро

- СОТ

- статистика

- сша

- тестирование

- торговые роботы

- трейдинг - скучная профессия

- фондовый рынок

- ФСК Россети

- фьючерс ртс

- хедж-фонд

- экономика