Vladimir Diaditchev

Изменение в наименовании облигаций

- 16 октября 2024, 11:21

- |

Кто-нибудь знает что это означает?

- комментировать

- 215

- Комментарии ( 2 )

Лед тронулся, господа...

- 23 августа 2022, 13:08

- |

( Читать дальше )

Квик DDE, таблицы Экселя, Пайтон

- 12 мая 2022, 10:46

- |

Чтобы не свихнуться от захлестнувшего мир сумасшествия. Решил освоить модный нонче Пайтон.

До этого был небольшой опыт программирования на языке R. Столкнулся с одной проблемой. Пайтон прекрасно читает данные из таблиц Эксель. Например, копирую таблицу текущих параметров Квика. Сохраняю в Эксель, все читается, можно обрабатывать данные. Вывожу эту же таблицу по DDE в Эксель, данные выводятся. Если не сохранять эту таблицу, то Пайтон ничего не видит. Если же ее сохранить, то видит только последние сохраненные данные. Причина, скорее всего, не в Пайтоне, а Экселе. Собственно вопрос: как прочитать Пайтоном таблицу Эксель, с данными, получаемыми по DDE от Квика?

На пенсию в ... лет!

- 05 февраля 2022, 18:55

- |

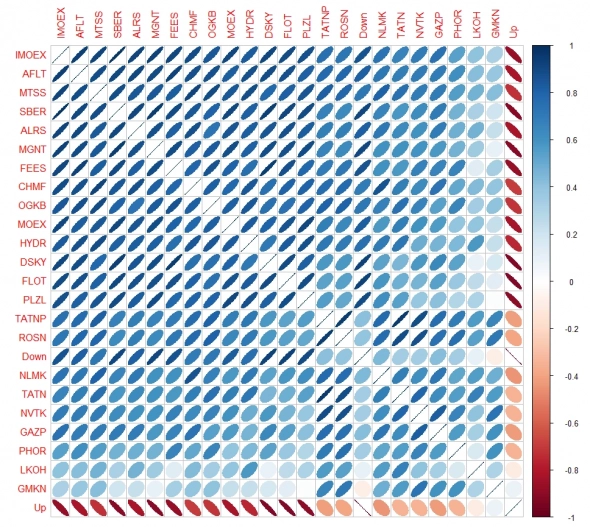

Еще очень нравятся темы про диверсификацию, особенно в акциях Мосбиржи. Набираем портфель, диверсифицируемся на всю котлету и сидим ждем пенсию.

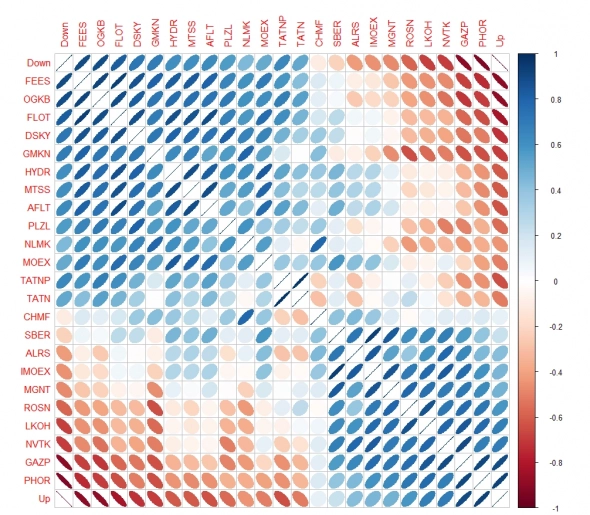

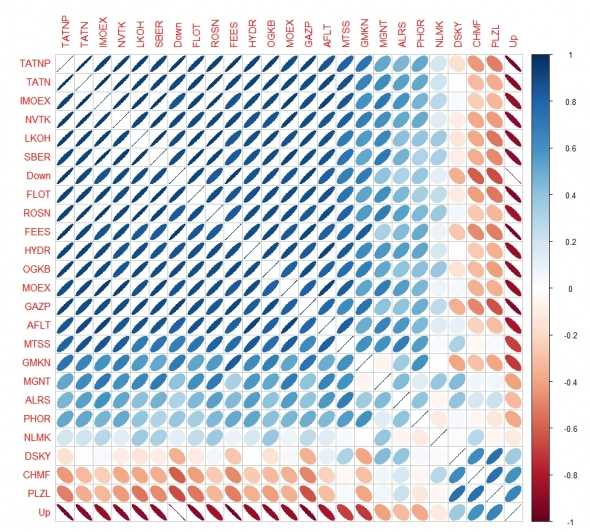

Решил глянуть, как коррелируют основные бумаги за последние 2 месяца, 1 год и 10лет. UP -соответствует идеальному восходящему тренду.

Корреляция за последних 60 дней. Практически все бумажки в дауне. Лукойл и ГМК слегка сопротивляются.

( Читать дальше )

Комментарий к статье Александра Сережкина о связи нефти и рубля.

- 29 ноября 2021, 22:18

- |

Есть ли корреляция между ценой нефти и ценой рубля?

Эта тема обсуждалась на странице Смартлаба: Хочу услышать мнения тех, кто убежден, что рубль и нефть не связаны (smart-lab.ru)

Давно не смотрел, что там творится, решил глянуть.

Сразу оговорюсь, корреляция не означает зависимость. Корреляция может быть, а зависимости может не быть. Также величина корреляции зависит от периода на, котором мы ее рассматриваем.

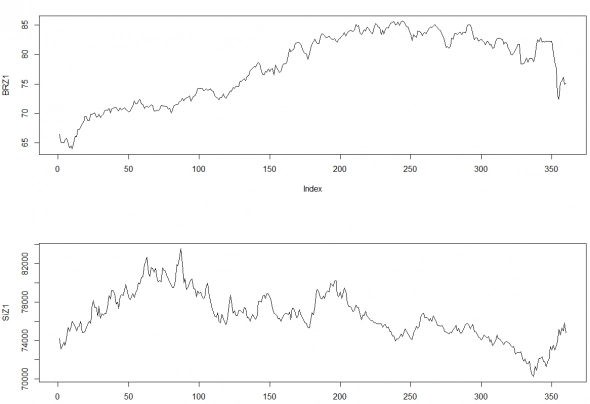

Из-за удобства получения данных, сравню фьючерс на нефть BRZ1 и фьючерс на доллар рубль SiZ1.

Сначала посмотрим корреляцию за период 2 месяца, ТФ=1день.

Корреляция = -0.2346043

Возьмем данные за год, картина та же.

Субботние размышления о портфеле.

- 27 ноября 2021, 19:27

- |

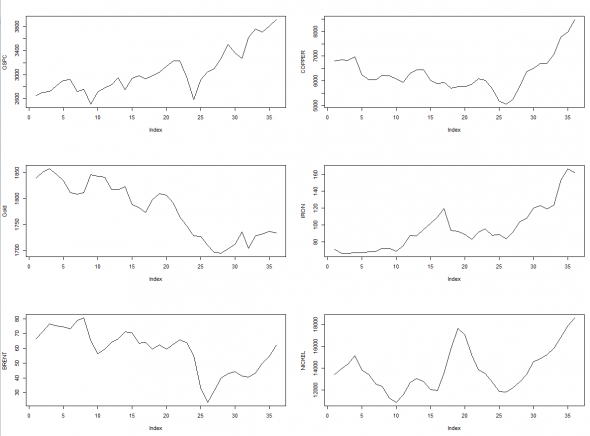

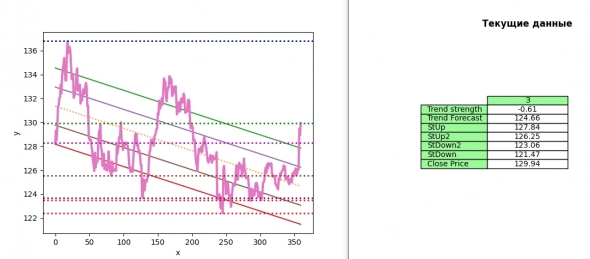

Когда коту делать нечего он, сами понимаете, чем занят. Когда трейдеру нечем заняться, он рынок анализирует.

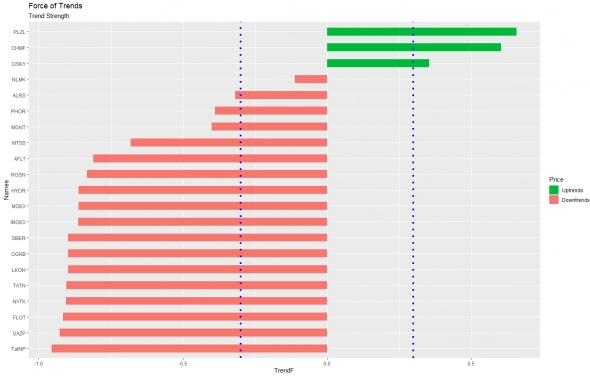

Соорудил некое подобие скринера в картинках, без использования всяких ТА и ФА. Взял только ликвидные бумаги, представляющие основные сектора, на интервале 30 дней, ТФ дневной. Для начала смотрю корреляцию бумаг между собой и индексом МБ.

Синие овалы –есть корреляция, красные –нет. Оттенок и форма отображают степень корреляции. Также видно, какие бумаги ближе к Uptrend, а какие к Downtrend.

Далее смотрим «силу» краткосрочных трендов.

( Читать дальше )

Читая о портфельном инвестировании.

- 14 августа 2021, 13:29

- |

Комментарии к статье о ребалансировке еще раз… (smart-lab.ru) сподобили вложить свои три копейки.

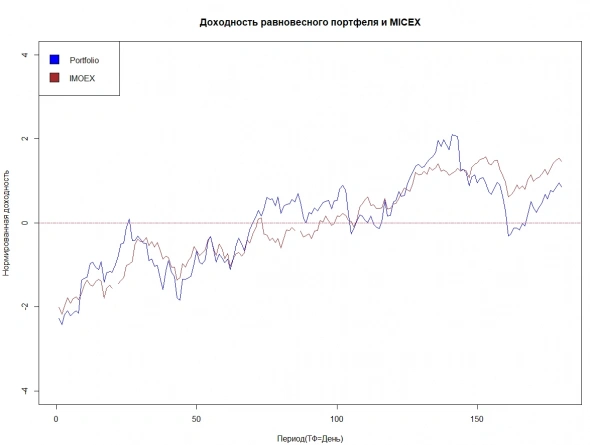

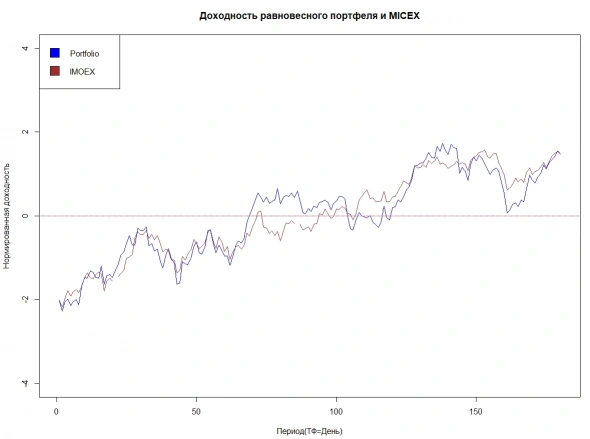

Существует бесчисленное количество вариантов ребалансировки инвестиционного портфеля. Предположим, ваш портфель состоит только из акций. Сравнивая кривые доходностей портфеля и бенчмарка, за прошедшие 180 дней, видим, что были периоды, когда доходность портфеля отставала от рынка, а когда и обгоняла рынок. За последние недели доходность портфеля стала ниже индекса.

Надо было делать перетряску портфель, как только его доходность стала снижаться. Попробуем изменить ситуацию и добавим в портфель бумагу, коррелирующую с индексом и бетой=1.4. Видно, что доходность портфеля приблизилась к доходности индекса.

( Читать дальше )

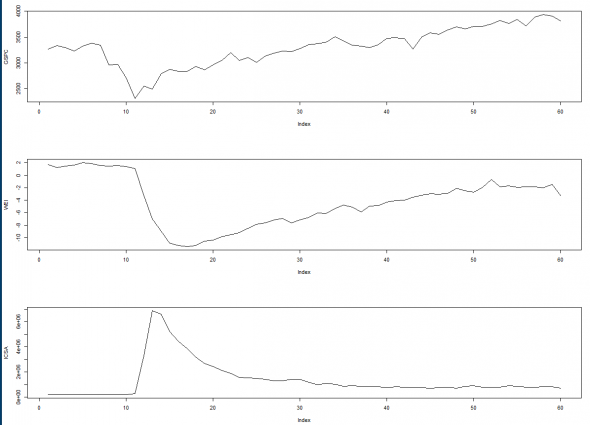

Индекс S&P 500 знает все заранее.

- 28 февраля 2021, 12:00

- |

с некоторым лагом, изменения в ICSA, WEI. Рынок «вангует».

теги блога Vladimir Diaditchev

- dde

- DJIA

- H&S

- IPO

- JPMorgan

- MICEX

- OHLC

- quik

- S&P500

- S&P500 фьючерс

- акции

- Амиброкер

- анализ

- безработица в Америке

- Брент

- Газпром

- график

- Графики

- данные

- доходность акции

- доходность акций

- золото

- Инвестиции

- канал

- Квик

- классификация

- Компьютеры

- корреляции

- Корреляция

- корреляция активов

- корреляция рынков

- ММВБ

- МосБиржа

- Московская Биржа

- на пенсию в 35

- нейронные сети

- Нефть

- Никель

- облигации

- оферта

- оффтоп

- Паттерн

- Паттерны японских свечей

- политика

- портфель акций

- приложения

- Прогноз

- Прогнозы

- программы

- Ребалансировка

- Риски

- Росстат

- Санкции

- Сбербанк

- сельхозпроизводство

- Скрипт для удобства

- смартфоны

- Статистика

- стратегии

- Сырье

- торговые роботы

- трейдинг

- тренд года

- уровни

- Фракталы

- Фьючерс

- фьючерс на акции Сбербанка

- фьючерс на сбербанк

- фьючерс ртс

- фьючерсы

- Черный лебедь

- экономика России

- экономические данные

- Эксель

- язык R