Пёс по кличке Счастливчик

Итоги апреля 2020

- 02 мая 2020, 21:36

- |

Очень скучно. Довольно прибыльно. Есть подозрение, что это взаимосвязано.

Итоги апреля:

Депо: +4.0%. IMOEX: +5.65%

Снова отстаю от индекса на росте. Весь месяц не росли Сбербанк и Сурпреф. Но при этом апрель стал для меня самым профитным месяцем ever. Ещё ни разу 4% за месяц не делал.

Эквити открыто в профиле.

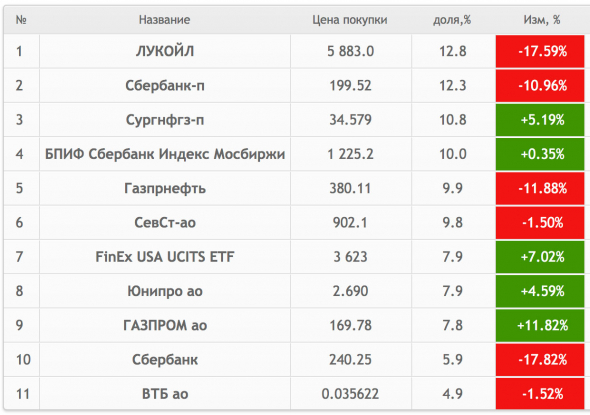

Структура портфеля на первое апреля:

Акции — 93%. Кэш — 7%.

К этому добавлен лонг SIM0 — на 6% портфеля.

Что делалось:

Снова всё делалось по плану — от этого так скучно, что даже не хочется писать этот обзор :)

К середине апреля, когда рост стал подозрительным, распродал часть портфеля, сформировал 10% резерв в кэше. Подождал падения и стал откупать очень медленно. На проливе купил чуть-чуть Лукойла. Добрал немного SBMX — строго по стратегии. Доля этого индексного ЕТФ выросла уже до 10%.

( Читать дальше )

- комментировать

- 423

- Комментарии ( 5 )

Итоги марта 2020.

- 01 апреля 2020, 10:21

- |

Март сильно вымотал нервы, но при этом был отторгован точно по плану.

Главный вывод, который я сделал на этом обвале — когда эмоции зашкаливают, чёткий план спасает и не даёт натворить ничего лишнего. Опыт получен. В следующий раз постараюсь в такой ситуации выработать чуть более удачный план :)

Итоги марта:

Депо: -7.19%. IMOEX: -9.92%.

Депо заметно приблизилось к индексу по составу, разница в результатах достигнута за счёт добора позиций по низкой цене.

Эквити доступно в профиле.

Структура портфеля на первое апреля:

Акции — 96,5%. Кэш — 3,5%.

Структура портфеля акций на первое апреля:

Что делалось:

Делалось всё по плану. На конец февраля у меня оставалось около 12% резервов на счёте. Первую неделю марта я переводил эти резервы в акции. Искренне думал, что ниже 2500 по ММВБ мы не улетим. Когда резервы кончились — взял паузу и стал ждать намеченного уровня 990 по РТС, чтобы подтянуть баксы с депозита. Дождался. Довнёс примерно процентов 15 к сумме депо — и тоже стал закупать акции. Сформировал новую позицию в Газпроме со средней 169,7. Докупал по мелочи другие бумаги.

( Читать дальше )

Не патриот, но на панике меняю доллар на российские акции.

- 27 марта 2020, 12:42

- |

Рынок нарисовал приличный отскок и замер на распутье. Замру, пожалуй и я. Посижу у будки, подумаю о вечном.

Например так.

Почему я считаю, что выгоднее в кризис иметь долларовую подушку, но покупать на падении именно российские акции, а не подешевевшую Америку?

Прикинем модельку.

Допустим, перед кризисом мы имели долларовую кубышку. И допустим, что нынешнее дно было дном кризиса, а после кризиса индексы восстановятся на докризисные уровни — и мы купили это дно.

Индекс SP500 упал от максимума 3393 до минимума 2192. Дельта — 1201 пункт или 35%. Для того, чтобы восстановиться, SP500 придётся подорожать на 55%.

Индекс РТС упал от максимума 1651 до минимума 809. Дельта — 842 пункта или 51%. Для того, чтобы восстановиться, РТС придётся подорожать на 104%.

Если мы на доллары купим американское дно и дождёмся восстановления — мы получим 55% доходности. Если мы на доллары купим российское дно и дождёмся восстановления цен — мы получим 104% доходности.

Но это ещё не всё. Наш измученный карантинами рынок даёт нам сейчас возможность получить рекордные дивиденды от некоторых компаний. Крупнейшие российские корпорации, возможно, заплатят нам ещё до своего восстановления двузначные в процентах от цены входа дивиденды.

Да, риски в кризис растут и растут сильно, но нарваться на сокращение дивидендов у американских компаний можно с той же вероятностью, что и в РФ, а процентная доходность по большинству крупных эмитентов в РФ будет выше.

Почему иметь долларовую кубышку выгоднее, чем рублёвую? Потому что, меняя доллары на российские акции, мы фиксируем доходность по индексу РТС, а меняя рубли на российские акции, мы фиксируем доходность по индексу МосБиржи. А индекс Мосбиржи упал только на 35% — как и индекс SP500 — и отрастать будет для восстановления на 51%.

Разница в падении между индексом Мосбиржи и индексом РТС формируется за счёт изменения курса доллара. Если вы имеете рублёвую кубышку — она во время кризиса обесценивается вместе с обесцениванием национальной валюты. А покупательская способность долларовой кубышки во время кризиса растёт.

Если представить это ещё проще — одна собака на случай кризиса держала 600 тысяч рублей в запасе, а другая собака держала на этот случай 10 тысяч долларов. Год назад у них были примерно равные запасы. Но на дне этого кризиса рублёвая собака купила акций на свои 600 тысяч рублей. А долларовая собака — сдала доллары по 80 и купила акции на 800 тысяч рублей.

Когда рынок вернётся к своей прежней рублёвой стоимости — он вырастет в рублях на 51%. Допустим, это случится всего через год и по акциям будет заплачено 10% дивидендов.

Рублёвая собака получит летом 60 тыс и её капитал составит 660 тыс, а через год, после роста на 51% и восстановления рынка — 996 тысяч.

Долларовая собака получит летом 80 тысяч дивидендов, её капитал составит 880 тысяч, а через год — 880+51% — 1млн 328 тыс.

Тут комментарии излишни.

Давайте представим ещё третий путь — купить на дне американских акций и предположим 4% дивидендной доходности по ним. Но заложим также, что через год, в связи с окончанием кризиса доллар с 80 рублей упадёт до 70.

Получится, что летом капитал составит 10400 долларов, через год он составит 10400+51%=15704 доллара. При переводе в рубли по курсу 70 получаем 1 млн 099 тысяч. И тут собака, которая покупала русские акции за доллары оказывается в плюсе!

РТС в бочках нефти - мы сделали это!

- 09 марта 2020, 10:17

- |

Индекс РТС поздравляет всех российских женщин с Международным женским днём, желает счастья и удачи!

Ещё никогда российский рынок не стоил так дорого как сегодня! РТС в бочках нефти сейчас стоит дороже, чем на пике в 2007 году!

Уже завтра российские трейдеры, инвесторы и спекулянты начнут расплачиваться за этот подарок, но сейчас — мы это сделали!

Итоги февраля.

- 01 марта 2020, 20:05

- |

Когда я месяц назад в прошлом обзоре писал, что жду красный месяц по российским индексам и просадку по SP500, сравнимую с просадкой на эпидемии Эболы — я, конечно, не ждал такой паники, которую мы увидели в конце февраля. Это тот случай, когда я сам не рад, что прогнозы сбылись.

Но эта история лишний раз подтверждает тезис Мераба Мамардашвили, что лучший способ разобраться в запутанной ситуации — это сесть, собраться с мыслями и написать связный текст.

Поэтому продолжаю.

Итоги февраля.

Депо: -5.21%. IMOEX: -9.48%.

Эквити можно увидеть в профиле.

Месяц отработан почти в два раза лучше индекса. Но хорошим месяцем назвать этот февраль как-то не получается :)

Структура портфеля на первое марта.

Акции (втч FXUS и SBMX) — 88.2%

Резервы — 11.8%, в тч ОФЗ — 3.5%, FXRU — 6.6%, кэш — 1.7%.

Структура портфеля акций на 1 марта:

Что делалось.

( Читать дальше )

Итоги января 2020

- 01 февраля 2020, 20:55

- |

Итоги января.

Депо +2.69%. IMOEX +1.01%.

Эквити открыто в профиле.

Неплохой месяц, заметно лучше индекса. В середине января рост депошки вообще был под 5%, но коррекция второй половины месяца отобрала часть профита.

Структура портфеля на 1 февраля.

Акции (втч FXUS и SBMX) — 68.5%

Резервы — 31.5%, втч ОФЗ — 22%, FXRU — 6.2%, кэш — 3.3%

Структура портфеля акций:

Фьючей на 1 февраля в портфеле нет.

Что делалось.

Делалось всё по плану, но не всегда удачно.

По плану в начале месяца немного наращивались позиции в акциях — Северсталь, ГПН, Лукойл, Юнипро. Когда рост стал истерическим — покупки были остановлены.

Отработано движение в рубле — часть резервов была переведена в FXRU, профит по этой позиции уже 3.5%, что для облигационной части портфеля немало.

В соответствии со статистикой, была высокая вероятность разворота и начала коррекции в этом месяце. В момент отставки правительства я одномоментно набрал хедж в виде шорта RIH — и не закрылся по стопу, когда рынок развернулся и пошёл в рост. Закрылся на пару процентов выше и потерял немного денег — это было ошибкой. Коррекцию мы всё-таки потом увидели и увидели красный месяц в РТС.

Когда разворот состоялся — я стал лесенкой набирать шорт РТС и отбил потери от неудачного шорта на отставке, но заработать на ришке в итоге ничего не удалось.

Небольшой профит принёс лонг SIH, который также набирался с момента отставки правительства, но уже лесенкой вверх по тренду и был закрыт 30 января.

В очередной раз вижу, что надо стопить убыточные шортовые позы во фьючах. Лучше перезайти. К сожалению, не всегда получается делать это эффективно, потому что кроме инвестирования приходится работать работу — и нет возможности всё время контролировать рынок.

( Читать дальше )

Попытка прогноза на 2020 год и обзор портфеля.

- 01 января 2020, 14:21

- |

Большая миска крабового салата — неплохая инвестиция. Открыта позиция в последние часы прошлого года, а, судя по динамике, будет радовать дивидендами ещё сегодня и завтра. На этом драйве я и попробую — прямо 1 января — написать обзор на грядущий год.

Плясать будем от ёлки. Ёлка — это ФРС. ФРС — сила, с ней не поспоришь.

Весь прошлый год из всех щелей доносились вопли о грядущем армагеддоне. Год закончился на хаях по индексам в РФ и США. Магедонщики, как обычно, рапортуют о плюсах от шорта. Что тут важно сказать — в 2018-ом воплей о магедоне и пузыре было не меньше. И в 2017-ом тоже — ведь Вася уже тогда весь год шортил и верил в крах Америки. Это бесконечная история, просто прошлое стирается из памяти. Мы помним только последний год — нам кричали про конец света, но он не состоялся — значит в новом году шансы его увидеть выросли — и всадники апокалипсиса будут снова трубить в свои трубы.

А что же ФРС? ФРС снизила ставку в прошлом году трижды и рапортовала о перестройке монетарной политики в середине цикла. И теперь, оценивая перспективы на следующий год — нужно прежде всего ответить на вопрос, верим мы ФРС или не верим? Именно от этого будет зависеть база сценария следующего года. Немного поразмыслив, я всё-таки решил поверить. Снижение ставки было значительным. Последняя американская экономическая статистика показывает улучшение по ряду показателей. “Not-QE” накачивает систему ликвидностью. На стороне назгулов мирового кризиса только статистика по циклам развития экономики, которая намекает, что рост несколько затянулся, но эта статистика не учитывает того факта, что затянулось и накачивание системы деньгами — какого прежняя статистика не видела.

( Читать дальше )

Итоги декабря и всего 2019 года.

- 31 декабря 2019, 18:07

- |

Кажется, я стал взрослой рыночной собакой. В декабре моему первому счёту исполнилось три года. По прошествии каждого из этих трёх лет у меня возникало ощущение, что я, наконец, разобрался в том, как правильно действовать на рынке и как там всё устроено. И каждый раз, год спустя, я понимал, что был совсем ещё бестолковым щенком тогда. Вот и теперь — кажется, что я многому научился и многое понял. Со мной стали советоваться какие-то люди, а один даже пытался дать денег в ДУ, чем несказанно меня удивил — люди готовы любой собаке отдать свои деньги, лишь бы не шевелить мозгами и не брать на себя ответственность. Естественно, тот человек был послан — тупо покупать индекс, если нет желания ни в чём разбираться.

Уверен, что я улыбнусь год спустя, вспоминая, как теперь мне показалось, что я во всём разобрался...

Итоги декабря.

Депо +2.75%. IMOEX +3.76%

( Читать дальше )

ИИС - какой тип выгоднее?

- 30 ноября 2019, 12:52

- |

Индивидуальный инвестиционный счёт предполагает выбор типа налоговой льготы, которой осчастливит нас государство. Попробуем прикинуть, что выгоднее: первый тип — получение ежегодного вычета в размере 52 тыс рублей или второй тип — освобождение от налога на доход по счёту.

Дальнейшие выкладки имеют отношение к тем, кто платит НДФЛ — то есть, имеет белый налогооблагаемый доход в размере не менее 400 тыс в год. Если вы не получаете зарплату или иные выплаты и не можете вернуть из казны уплаченные налоги — выбора у вас нет. Открывайте второй тип и экономьте на налогах с прибыли вашего счёта.

Будем смотреть правде в глаза — обычный инвестор редко получает с рынка космические доходы. Возьмём для примера доходность 12% в год. Сегодня это почти две ключевых ставки ЦБ РФ. Это хорошая доходность на длинной дистанции. Если вдруг вы стабильно зарабатываете на пару процентов больше — внесите коррективы в мои расчёты.

Из 12%, которые инвестор получает в год половину обеспечивают поступления купонов и дивидендов. С них уже удержан налог или они налогом не облагаются в случае, например, ОФЗ. То есть при выборе ИИС тип Б вы будете экономить на налогах только с половины вашего дохода. Это 6% в год. Теперь посмотрим, во что это выльется на практике.

Тип Б обычно выбирают люди, которые могут вносить максимальные суммы на ИИС. Будем считать, что вносится 1 млн рублей.

( Читать дальше )

Итоги ноября 2019.

- 30 ноября 2019, 09:57

- |

Давно веду торговый дневник на одном из сайтов. Решил скидывать сюда основные записи, потому что, оказывается, у меня тут есть подписчики.

Ведётся этот дневник прежде всего для себя. Открытая торговля очень дисциплинирует, помогает меньше лудоманить, делает стратегию более последовательной.

Итоги ноября.

Депо +0.9%. IMOEX +1.43%.

Эквити:

Собака снова проигрывает индексу на росте, хотя в целом результат месяца терпимый.

Структура портфеля на 1 декабря.

Акции и ETF — 57%

ОФЗ и FXMM — 37%

Кэш — 6%

( Читать дальше )

теги блога Пёс по кличке Счастливчик

- 2020

- finex etf

- POLY

- RTS

- S&P500

- The Big Short

- акции

- Алроса

- американский рынок

- БКС

- Газпром

- график

- дневник

- долгосрок

- доллар

- ИИС

- инвестирование

- инвестиции

- иностранные акции

- инфляция

- итоги

- итоги 2019

- итоги августа

- Итоги года

- итоги месяца

- кризис 2020

- купил и держи

- лось

- Лукойл

- ММВБ

- МРСК Сибири

- мтс

- невезение

- недвижимость

- нефтгеазовый сектор

- Нефть

- нефть в рублях

- новичок на рынке

- обзор

- облигации

- отчеты РСБУ

- ОФЗ

- оффтоп

- ПИФ

- Полиметалл

- портфель

- портфель инвестора

- прогноз

- Россети Сибирь

- РТС

- сбербанк

- стратегия

- Торговые войны

- трейдинг

- ФРС

- фьючерс MIX

- хомяки

- Юнипро