комментарии Простая Торговля на форуме

-

Сбер. О дивидендах и планах на 2026 год

Сбер. О дивидендах и планах на 2026 годВчера мы писали про финансовые результаты по РПБУ за 11 месяцев, а сегодня расскажем о дивидендах и планах.

Президент банка Герман Греф заявил, что в 2026 году $SBER $SBERP планирует направить на дивиденды 50% от прибыли, полученной в 2025 году. По итогам 11 месяцев 2025 года чистая прибыль банка уже достигла 1,56 трлн рублей.

Банк подтвердил ключевые цели на 2026 год:

📌Поддержание рентабельности капитала (ROE) на уровне 22%

📌 Сохранение достаточности капитала на отметке 13,3% (по итогам трёх кварталов 2025 года показатель составляет 13,4%)

📌 Прогнозируемый рост кредитования на 9-11%

Также, Зампред правления Тарас Скворцов представил детальные ожидания по ключевым метрикам на 2026 год:

⬇️ Стоимость риска (COR) снижена до 1,4% (за 9 месяцев 2025 года — 1,5%)

⬇️ Чистая процентная маржа должна составить 5,9%

⬆️ Рост чистого комиссионного дохода на 5-7% по сравнению с 2025 годом

⬆️ Соотношение расходов к доходам планируется на уровне 30%

Подведем итог: Исходя из более детальных результатов за ноябрь 2025 года, можно сказать, что планы вполне реалистичные, если экономическая конъюнктура будет находится в базовом сценарии. А именно: плавное снижение ставок и контролируемая инфляция.

Авто-репост. Читать в блоге >>> Рынок уже не будет ниже 2500?

Рынок уже не будет ниже 2500?

Сегодня затронем интересную тему: перспективы российского рынка. В ноябре мы вновь увидели оживление $IMOEXF на фоне оживления геополитики и шансов на мирные переговоры.Но вот что интересно: последние пару недель переговоры буксуют на фоне земельных вопросов и того самого мирного договора, который на текущий момент состоит, не много не мало, из 20+ пунктов.

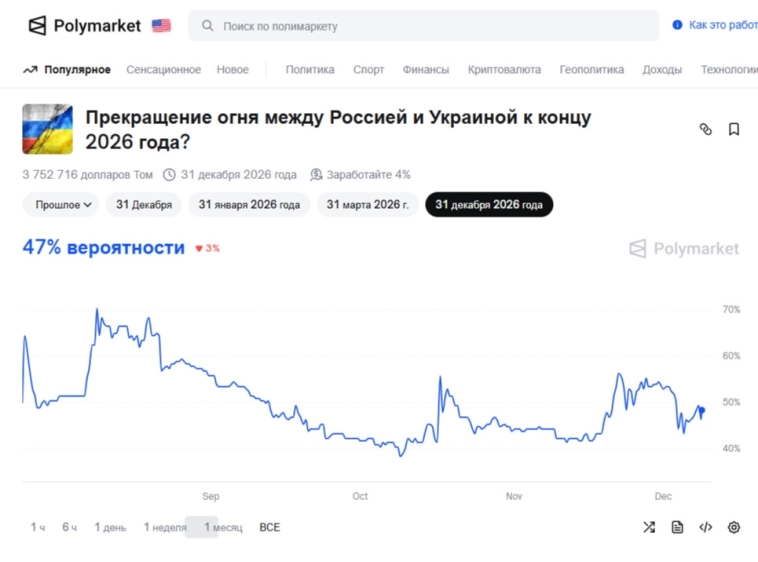

На стриме, мы проводили взаимосвязь импульсов роста нашего рынка с данными Polymarket (речь идет о своеобразных ставках на перемирие между РФ и Украиной). Однако, последние дни мы видим кое что интересное: ставка на мир падает, а рынок нет!

Пока это лишь не большое наблюдение, но можно с уверенностью сказать, что на рынке акций появляются новые надежды на уверенное продолжение снижения ставки. А для этого есть несколько предпосылок:

📉 Недельные темпы роста цен замедлились до 0,04%, достигнув сезонных минимумов третьего квартала

📉 Годовая инфляция снизилась до 6,6%, приблизившись к нижней границе целевого диапазона ЦБ (6,5–7%)

Авто-репост. Читать в блоге >>> ВТБ. Перспектива дивидендов после высказываний на «РОССИЯ ЗОВЕТ!»

ВТБ. Перспектива дивидендов после высказываний на «РОССИЯ ЗОВЕТ!»Начнем с того, что один из важных факторов выплаты дивидендов это прибыль. Руководство ВТБ подтвердило прогноз по прибыли на уровне 500 млрд рублей (за 10 месяцев уже заработано 407 млрд), а на 2026 год ожидается рост до 650 млрд рублей.

Как еще можно будет повлиять на прибыль?

📈 Перевод заблокированных активов в специально созданную дочернюю структуру, что может принести дополнительно до 50 млрд рублей прибыли в текущем году.

📈 Банк продолжает оптимизацию непрофильных активов, продавая отели, хотя продажа доли в «Росгосстрахе» отложена из-за нежелания продавать актив по заниженной цене.

📈 Банк активно трансформирует розничный сегмент с акцентом на цифровые сервисы по аналогии с Т-Банком, что должно увеличить долю комиссионных доходов.

С прибылью разобрались, теперь о требованиях. Здесь важно понимать, что ВТБ придется часть своей прибыли направлять на достаточность капитала. С 2026 года минимальная достаточность общего капитала повысится до 9,75%, а текущий показатель Н20.0 на 1 ноября составляет 9,8%. Для выполнения нормативов потребуется увеличение капитала примерно на 200 млрд рублей.

Авто-репост. Читать в блоге >>> В декабре доллар будет по 75?

В декабре доллар будет по 75?

Новые вводные от Банка России дают больше понимания какой курс валюты будет в декабре. Банк России анонсировал увеличение объёмов продажи иностранной валюты на внутреннем рынке. С 5 по 30 декабря ежедневный объём операций составит 14,54 млрд рублей, что превышает текущий уровень 9,04 млрд рублей в период с 10 ноября по 4 декабря.Минфин тоже не остался в стороне и в рамках бюджетного правила, планирует провести дополнительные продажи иностранной валюты и золота. В период с 5 декабря 2025 года по 15 января 2026 года общий объём операций составит 123,4 млрд рублей, что в среднем эквивалентно 5,6 млрд рублей в день. Для сравнения, в ноябре продажи были на порядок ниже — всего 2,7 млрд рублей за весь период, или около 0,1 млрд рублей ежедневно.

☝️ Для чего это нужно? Основной причиной увеличения продаж является ожидаемое недополучение нефтегазовых доходов федерального бюджета. По оценкам Минфина, в декабре 2025 года бюджет недополучит 137,6 млрд рублей нефтегазовых доходов. Кроме того, по итогам ноября отклонение фактических поступлений от планового уровня уже составило 14,1 млрд рублей.

Авто-репост. Читать в блоге >>> АПРИ. На чем построен сильный рост акций?

АПРИ. На чем построен сильный рост акций?На этой неделе, девелопер АПРИ растет после выхода отчетности. Давайте разбираться, что заставило инвесторов разогнать акции компании более чем на 30% за пару дней.

Общая выручка АПРИ $RU000A10CM06 за отчетный период составила 15,4 млрд рублей, показав рост 9% в годовом выражении. Особенно сильный прирост был зафиксирован в третьем квартале — 33% благодаря сочетанию увеличения цен реализации и роста объемов продаж в ключевых регионах присутствия (Челябинская и Свердловская области).

Показатель EBITDA вырос на 21% до 6,1 млрд рублей, при этом в третьем квартале EBITDA удвоилась, достигнув 2,7 млрд рублей. Этот рост во многом обеспечен увеличением доли высокомаржинальных сделок по продаже прав реализации строительных проектов, где рентабельность может достигать 100%. Рентабельность по EBITDA улучшилась на 6 процентных пунктов до 40%.

Чистая прибыль за 9 месяцев составила 1,5 млрд рублей (снижение 2% г/г), находясь под давлением стоимости проектного финансирования, привязанного к ключевой ставке ЦБ. Однако в третьем квартале чистая прибыль выросла в 3 раза до 0,5 млрд рублей.

Авто-репост. Читать в блоге >>> Газпром. Слабовато, но понятная ставка

Газпром. Слабовато, но понятная ставкаНа очереди в разборе отчетности за 3 квартал еще один представитель нефтегаза. Общая выручка от продаж сократилась на 9,8% в годовом выражении, составив 2,18 трлн рублей. Газовый бизнес показал снижение на 15,4% до 1,14 трлн рублей, нефтяной сегмент сократился на 10,5% до 1,01 трлн рублей.

🤔 При этом компании удалось выйти на чистую прибыль в размере 128,5 млрд рублей против убытка в 72,5 млрд рублей за аналогичный период 2024 года.Свободный денежный поток без учета процентных платежей составил скромные 30 млрд рублей.

Чистый долг/EBITDA увеличился за квартал на 0,2х до 1,9х. В третьем квартале компания выплатила 228 млрд рублей процентных платежей, включая капитализированные проценты (184 млрд), уплаченные проценты (20 млрд) и купоны по вечным облигациям (23 млрд).

🚀 Основной вопрос по $GAZP по мимо геополитики, это будущая инвест программа.

С одной стороны можно ожидать улучшения денежных потоков в 2026 году, связывая это с планируемым снижением инвестиционной программы головной компании на 0,5 трлн рублей и ожидаемым снижением ключевой ставки Банка России.

Авто-репост. Читать в блоге >>> ВТБ. Нейтрально, ждем итоги по году

ВТБ. Нейтрально, ждем итоги по году

Чистая прибыль $VTBR в октябре составила 26,4 млрд рублей, что на 11,1% ниже показателя прошлого года. Рентабельность капитала (RoE) за месяц составила 11%, снизившись на 2,9 процентных пункта по сравнению с октябрем 2024 года.📈 При этом банк продемонстрировал рост процентных доходов — они увеличились на 66% до 48,3 млрд рублей. Чистая процентная маржа расширилась до 1,8% против 1,1% годом ранее.

Комиссионные доходы показали снижение на 17,6% до 23,9 млрд рублей, что объясняется высокой базой сравнения с октябрем 2024 года.

☝️Стоимость риска сохранилась на низком уровне 0,3%, сократившись на 20 базисных пунктов. Нормативы достаточности капитала продолжают превышать регуляторные требования, хотя и снизились за месяц: общий норматив Н20.0 составил 9,8% (при минимуме 9,25%), базовый капитал Н20.1 — 6,2%, основной капитал Н20.2 — 7,8%.

Итоги 10 месяцев и прогноз:

За десять месяцев 2025 года совокупная чистая прибыль ВТБ достигла 407,2 млрд рублей, показав рост 0,6% в годовом выражении.

Авто-репост. Читать в блоге >>> Роснефть. Множество за и против

Роснефть. Множество за и против

Сегодня обсудим отчет Роснефти за 3 квартал 2025 года. Общая выручка продемонстрировала рост на 2% в годовом выражении, что соответствовало ожиданиям рынка. Роснефть объясняет этот результат действием разовых факторов, хотя ценовая конъюнктура в целом была благоприятной.

Сильное влияние на показатели оказали операции с ассоциированными компаниями: если за первое полугодие доход от них составлял 79 млрд рублей, то за 9 месяцев он сократился до 31 млрд рублей, что указывает на вероятные списания.

💼EBITDA показал квартальный рост на 29%, достигнув 587 млрд рублей. Это можно связать с положительной переоценкой товарных запасов на фоне роста цен на нефть в третьем квартале. В результате рентабельность по EBITDA увеличилась на 6 процентных пунктов до 29%, приблизившись к уровню 2024 года (30%).

Чистая прибыль оказалась на низком уровне в 32 млрд рублей, что объясняется не только спецификой учета переоценки, но и отрицательными курсовыми разницами. Свободный денежный поток в отчетном квартале составил 418 млрд рублей, что позволило улучшить долговую нагрузку: соотношение чистый долг/EBITDA снизилось с 1,6x до 1,3x.

Авто-репост. Читать в блоге >>> Мосбиржа. Геополитика против снижения ставки

Мосбиржа. Геополитика против снижения ставки📌Разберем отчет за третий квартал 2025 года:

Чистая прибыль биржи снизилась на 25% и составила 17,3 млрд рублей, при этом основой роста стали комиссионные доходы, доля которых в структуре операционных доходов достигла 58%.

Комиссионные доходы биржи составили 19,4 млрд рублей. На рынке облигаций был зафиксирован особенно значительный рост — комиссионные доходы увеличились на 90,2% благодаря повышенному интересу участников рынка к циклу снижения ставки.

Срочный рынок показал рост комиссионных доходов на 41,5%. Денежный рынок сохранил положительную динамику с ростом комиссионных доходов на 28,2%.

📌Операционная эффективность:

Бирже $MOEX удалось сократить операционные расходы на 1,2%, достигнув коэффициента расходов к доходам на уровне 33,8%. Это стало возможным благодаря снижению расходов на персонал на 20,6%, хотя общая численность сотрудников выросла на 23,6% в годовом выражении за счет усиления ИТ-направления.

При этом биржа наращивала инвестиции в развитие: расходы на рекламу и маркетинг выросли на 53,4%, что способствовало росту клиентской базы платформы «Финуслуги», доходы которой увеличились на 131,5%. Капитальные затраты составили 3,18 млрд рублей и были направлены в основном на модернизацию программного обеспечения и оборудования.

Авто-репост. Читать в блоге >>> Вуш. Ждать ли в начале 2026 года очередной рост перед стартом сезона?

Вуш. Ждать ли в начале 2026 года очередной рост перед стартом сезона?Друзья, все мы помним как $WUSH последние три года подряд показывал отличный рост на начало года. Дважды — мы писали об этом и покупали сами. Но результаты второго полугодия компании так сильно не порадовали инвесторов, что акции показали новые исторические минимумы. Что сулит отчет за 9 месяцев? Ждать ли традиционного отскока в начале 2026?

Разберем ключевые финансовые показатели III квартала:

Выручка от кикшеринга составила 5,4 млрд рублей, снизившись на 13% в годовом выражении. Это снижение объясняется изменением сезонной структуры спроса и увеличением доли более коротких транспортных поездок. При этом количество поездок сократилось всего на 3%.

📉 Чистая прибыль компании составила 730 млн рублей, находясь под давлением процентных расходов. Чистый долг — 3,59х. EBITDA кикшеринга составила 2,7 млрд руб. Маржинальность — 49,8%, Операционный денежный поток остается уверенным благодаря высокой маржинальности бизнеса.

Компании удалось достичь значительного снижения коммерческих, общехозяйственных и административных расходов (SG&A) на 19% в годовом сопоставлении. Эта оптимизация стала результатом пересмотра приоритетов, улучшения управления фондом оплаты труда и сокращения расходов на банковский эквайринг благодаря активному внедрению системы быстрых платежей.

Авто-репост. Читать в блоге >>> Продажа Европлана. Оцениваем влияние на стороны сделки

Продажа Европлана. Оцениваем влияние на стороны сделкиИнвестиционный холдинг ЭсЭфАй $SFIN договорился о продаже «Альфа-Банку» контрольного пакета акций лизинговой компании Европлан $LEAS в размере 87,5%.

Сделка была заключена после интенсивных переговоров, в которых участвовали несколько потенциальных покупателей, включая Сбербанк, ВТБ, ДОМ.РФ и Т-Банк, однако Альфа-Банк смог оперативно провести переговоры и предложить конкурентоспособные условия.

Для завершения сделки необходимо выполнение условий:

🔔получение официального одобрения Федеральной антимонопольной службы

🔔одобрение сделки со стороны органов управления Альфа-Банка

🔔утверждение акционерами Европлана выплаты дивидендов

Что дает сделка компаниям?

🟦Для Альфа-Банка это приобретение представляет стратегический интерес. Лизинговый бизнес вполне придется в пору компании с общебанковской деятельностью. При этом важно отметить, что банк не планирует выводить компанию с биржи, что сохраняет ликвидность для существующих инвесторов.

Авто-репост. Читать в блоге >>> Продажа Европлана. Оцениваем влияние на стороны сделки

Продажа Европлана. Оцениваем влияние на стороны сделкиИнвестиционный холдинг ЭсЭфАй $SFIN договорился о продаже «Альфа-Банку» контрольного пакета акций лизинговой компании Европлан $LEAS в размере 87,5%.

Сделка была заключена после интенсивных переговоров, в которых участвовали несколько потенциальных покупателей, включая Сбербанк, ВТБ, ДОМ.РФ и Т-Банк, однако Альфа-Банк смог оперативно провести переговоры и предложить конкурентоспособные условия.

Для завершения сделки необходимо выполнение условий:

🔔получение официального одобрения Федеральной антимонопольной службы

🔔одобрение сделки со стороны органов управления Альфа-Банка

🔔утверждение акционерами Европлана выплаты дивидендов

Что дает сделка компаниям?

🟦Для Альфа-Банка это приобретение представляет стратегический интерес. Лизинговый бизнес вполне придется в пору компании с общебанковской деятельностью. При этом важно отметить, что банк не планирует выводить компанию с биржи, что сохраняет ликвидность для существующих инвесторов.

Авто-репост. Читать в блоге >>> ПИК. Ситуация полностью меняется?

ПИК. Ситуация полностью меняется?

Похоже, массовое негодование в отношении решения $PIKK дало свои плоды. Напомню, ранее компания предпринимала шаги, вызвавшие обеспокоенность инвесторов: была отменена действовавшая с 2023 года дивидендная политика, предусматривавшая выплаты не менее 30% скорректированной чистой прибыли, и рассматривался обратный сплит в соотношении 100:1.🤔 Многие аналитики начали предполагать что ПИК просто хочет выкупить свои акции пониже или во все покинуть рынок акций. А даже если нет, цена бумаги около 50000 рублей явно отрезало часть инвесторов с малым капиталом и многие автоследования. Хотя текущий рынок по большей части состоит из физиков.

Комментарии от инвест сообщества не заставили себя долго ждать: Мосбиржа $MOEX подсветила данный кейс как негативный для рынка акций, а инвесторы планировали пойти к ЦБ для составления жалоб.

🔔 Видимо ПИК, осознав ситуацию принял другое решение и на наш взгляд, абсолютно верное. В компании отметили, что прислушались к мнению миноритарных инвесторов и отказались от планов по консолидации акций.

Авто-репост. Читать в блоге >>> Совкомбанк. Хороший рост квартал к кварталу

Совкомбанк. Хороший рост квартал к кварталуВыручка Группы показала устойчивый рост, достигнув 703 млрд рублей за 9 месяцев 2025 года, что на 38% выше год к году. Чистая прибыль банка в третьем квартале продемонстрировала рост — увеличение в 3,6 раза по сравнению с предыдущим кварталом, составив 35 млрд рублей за 9 месяцев. Хотя в годовом выражении прибыль снизилась аж на 38%, раскроем цифры поквартального оживления:

Чистые процентные доходы выросли на 24%, комиссионные доходы увеличились на 15%, а доходы от небанковской деятельности показали рост 17% Кредитный портфель вырос на 6% за квартал до 2,8 трлн руб. Стоимость риска (COR) снизилась на 0,3 п.п. до 3,1%, что отражает стабилизацию ситуации с просрочкой.

Пройдемся по сегментам бизнеса.

📈 В розничном сегменте мы видим рост выручки на 46% год к году. Акцент сдвинулся в сторону залогового кредитования: на автокредиты и ипотеку, что способствует улучшению качества портфеля.

📈 Корпоративный блок демонстрирует рост выручки на 62% в годовом выражении, во многом благодаря увеличению доходности кредитного портфеля и комиссионным доходам от операций с банковскими гарантиями, объем которых превысил 1 триллион рублей.

Авто-репост. Читать в блоге >>> Селигдар. Выручка и цена на золото растет, а прибыли нет

Селигдар. Выручка и цена на золото растет, а прибыли нет

Консолидированная выручка холдинга увеличилась на 44% относительно аналогичного периода прошлого года, достигнув 61,8 млрд рублей.Основной вклад в рост обеспечил золотодобывающий сегмент, где выручка от реализации драгоценного металла выросла на 17,4 млрд рублей и составила 54,5 млрд рублей.🔥Особенно сильные результаты показал третий квартал, в котором продажи золота превысили показатель прошлого года на 47%. Такой рост стал возможен благодаря увеличению физического объема продаж на 14% (до 6 243 кг) и росту средней цены реализации на 29%. На конец периода у компании оставался нереализованный запас в 209 кг аффинированного золота стоимостью 2,1 млрд рублей.

Оловодобывающий сегмент также показал положительную динамику — выручка от реализации концентратов выросла на 34% до 6,5 млрд рублей за счет увеличения объемов продаж на 22% и благоприятной ценовой конъюнктуры.

Операционная эффективность компании улучшилась. Показатель банковской EBITDA вырос на 53% до 29,6 млрд рублей, а рентабельность по этому показателю достигла 48%.

Авто-репост. Читать в блоге >>> Озон. Три важных фактора при старте торгов!

Озон. Три важных фактора при старте торгов!В третьем квартале 2025 года $OZON показал сильные финансовые результаты, подтвердив статус одного из лидеров российской e-commerce индустрии. Пройдемся по главным итогам.

Выручка Группы выросла на 69% в годовом выражении, достигнув 258,9 млрд рублей. Особенно впечатляющую динамику показал финтех-сегмент, где процентная выручка увеличилась на 157%. Оборот платформы (GMV) с учетом услуг превысил 1,1 трлн рублей, увеличившись на 53%.💰 Значимым событием стало сохранение прибыли второй квартал подряд — чистая прибыль составила 2,9 млрд рублей против убытка годом ранее. Скорректированная EBITDA выросла в 3,1 раза до 41,5 млрд рублей, причем e-com бизнес увеличил этот показатель в 5 раз.

База активных покупателей расширилась до 63 млн пользователей, а лояльность клиентов продолжает расти — каждый покупатель делает в среднем почти 34 заказа в год. Географическое расширение остается приоритетом: 40% заказов были доставлены в малые города и села.

🔔 Финтех-сегмент демонстрирует отличный рост — выручка увеличилась в 2,3 раза до 53,9 млрд рублей. Количество активных пользователей финансовыми сервисами достигло 38,6 млн, а объем привлеченных средств клиентов вырос в 2,9 раза до 438,1 млрд рублей.

Авто-репост. Читать в блоге >>> Мать и дитя. Внутренний рост и M&A

Мать и дитя. Внутренний рост и M&A

В третьем квартале 2025 года группа компаний $MDMG продемонстрировала высокие темпы роста, увеличив общую выручку на 40,3% в годовом сопоставлении. Выручка достигла 11,6 млрд рублей.Такой результат был обеспечен двумя ключевыми факторами. Во-первых, значительный вклад внесло присоединение сети медицинских центров «Эксперт», которое добавило 15,7% к общей выручке.

🤓 Во-вторых, органический рост также оставался очень сильным: выручка по сопоставимым клиникам (LFL) выросла на 16,3%, достигнув 9,6 млрд рублей. Особенно заметно увеличились доходы московских госпиталей — на 18,9%, во многом благодаря высокому спросу на такие услуги, как роды и ЭКО.

Операционные показатели подтверждают высокий спрос на медицинские услуги. Количество амбулаторных посещений выросло в 2,2 раза, превысив 1,35 миллиона визитов. При этом практически по всем направлениям наблюдался рост среднего чека. Например, в Москве стоимость родов увеличилась на 12,6%, а в регионах — на 13,9%.

Авто-репост. Читать в блоге >>>

X5. Выручка растет, а прибыль нет

X5. Выручка растет, а прибыль нет

По итогам третьего квартала 2025 года $X5 продемонстрировала рост выручки, однако прибыль столкнулась со значительным давлением. Давайте разбираться, почему так.Консолидированная выручка Группы показала уверенный рост на 18,5%, достигнув 1,16 трлн рублей, за счет:

🔼 Роста физического присутствия: Увеличение торговых площадей на 9,2%.

🔼 Роста продаж в существующих магазинах (LFL): На 10,6%

🔼 Выручки цифровых бизнесов показала рост на 43,6%.

Снижение рентабельности: Несмотря на рост выручки, валовая прибыль увеличилась лишь на 15%, а ее рентабельность снизилась на 0,74 процентных пункта, до 23,7%. Основными причинами этого стали:

🔽 Рост товарных потерь, связанный с развитием категории готовой еды.

🔽 Увеличение логистических расходов.

🔽 Снижение маржи из-за роста доли в выручке низко маржинального формата «Чижик».

❗️ Рост операционных расходов оказал существенное влияние на итоговую прибыль.Компания столкнулась с увеличением товарных потерь, что закономерно при активном развитии категории готовой еды, а также с ростом логистических издержек.

Авто-репост. Читать в блоге >>>