Rustem

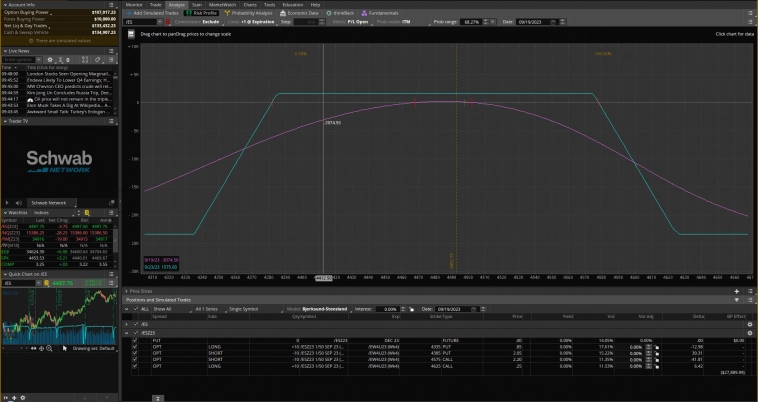

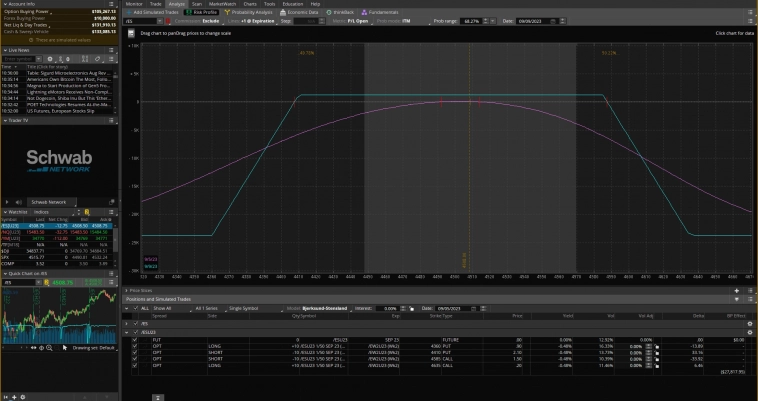

Открыл новую позицию

- 19 сентября 2023, 10:02

- |

Собираем «Железный кондор».

Страйки:

Коллы

4625 (куплен 1 контракт) премия 0.25

4575 (продан 1 контракт) премия 2.20

Путы

4335 (куплен 1 контракт) премия 0.85

4385 (продан 1 контракт) премия 2.05

Срок жизни конструкции до 22 сентября 2023 года.

Тикер EW4U23

Добрый день.

Профиль позиции

Прибыль (+ 157.5) Убыток (- 2 342.5)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

- комментировать

- 256

- Комментарии ( 0 )

Carry Trade Mints получила 42% прибыли и стимулировала выход на новый рынок

- 18 сентября 2023, 09:02

- |

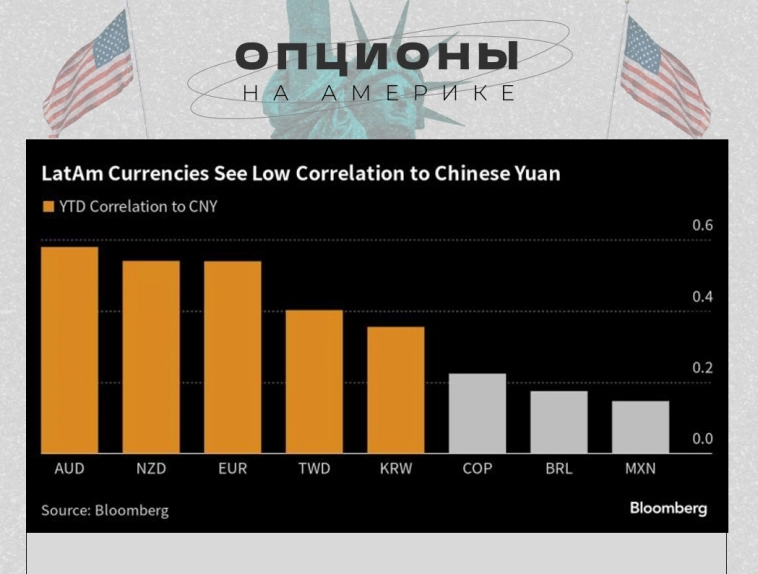

Для валютных спекулянтов во всем мире эта торговля уже давно стала легкой задачей: просто одолжить иену, которая ничего не стоит из-за отрицательных процентных ставок в Японии, а затем оставить деньги там, где доходность выше, получая кругленькую прибыль от валютных спекулянтов во всем мире.

Но теперь начала появляться удивительная недорогая альтернатива японской валюте — на этот раз из Китая. В прошлом месяце Invesco, Goldman Sachs, Citigroup и TD Securities рекомендовали юань как привлекательный вариант для финансирования так называемых кэрри-трейдов, поскольку он ослабевает до исторического минимума.

Хотя стоимость заимствования китайской валюты на зарубежных рынках в последние дни подскочила, поскольку политики в Пекине усердно работают над защитой валюты и отпором спекулянтам, сторонников торговли юанем это не пугает. Они говорят, что их позиция в равной степени связана с разницей в судьбе двух крупнейших экономик Азии, а также с холодными, жесткими прибылями или диверсификацией рисков.

( Читать дальше )

Рэй Далио говорит, что не хочет держать облигации, наличные «хороши»

- 14 сентября 2023, 14:57

- |

Основатель Bridgewater Associates LP Рэй Далио заявил, что не хочет владеть облигациями и предпочитает наличные, подчеркивая трудности, с которыми сталкиваются инвесторы, когда глобальные центральные банки пытаются управлять инфляцией.

«Я не хочу иметь долги, облигации и тому подобное», — сказал миллиардер в четверг на 10-м Азиатском саммите Института Милкена в Сингапуре, когда его попросили надеть шляпу нового макроинвестора в нынешней ситуации.. «Временно сейчас наличные, я думаю, это хорошо».

Когда его спросили, как сократить огромные мировые заимствования, он ответил, что, когда долг становится значительной частью экономики, ситуация «имеет тенденцию усугубляться и ускоряться», поскольку процентные выплаты также растут. «Мы находимся на поворотном этапе ускорения».

Хотя размер дефицита потребует от США продажи большого количества облигаций инвесторам по всему миру, сложно удерживать процентные ставки на уровне, привлекательном для кредиторов, но не слишком высоком, чтобы нанести вред эмитенту, Далио. сказал. Когда инвесторы решат продавать, что приведет к повышению доходности, центральному банку придется решить, печатать ли деньги и покупать облигации, что приведет к усилению инфляционного давления, добавил он.

( Читать дальше )

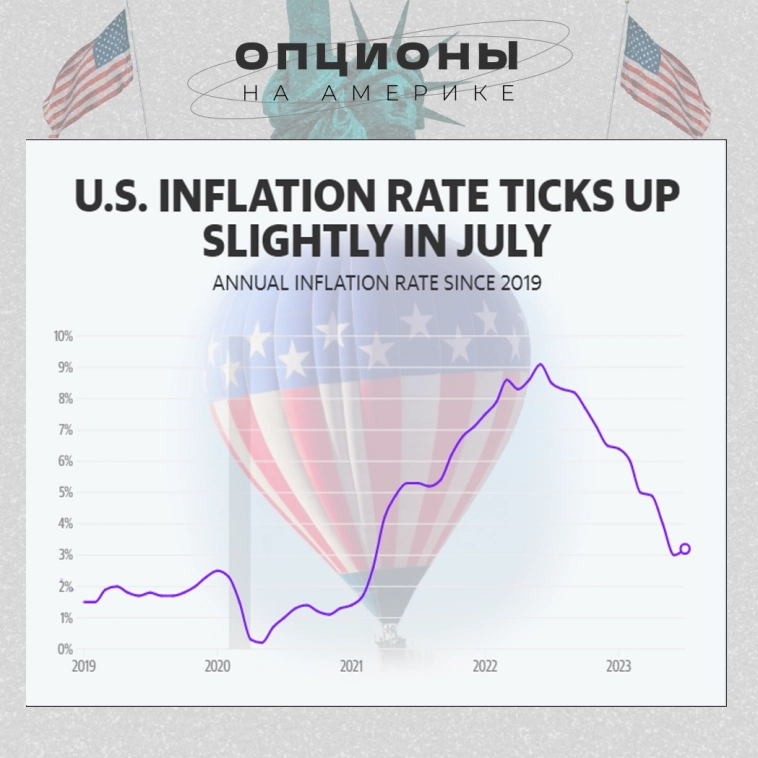

Инфляция, как ожидается, вырастет в августе на фоне роста цен на нефть

- 13 сентября 2023, 15:21

- |

В среду инвесторы будут внимательно следить за одним из наиболее важных показателей, которые Федеральная резервная система будет учитывать при своем следующем решении по процентной ставке: августовском индексе потребительских цен (ИПЦ).

Согласно оценкам Bloomberg, отчет, который будет опубликован в 8:30 утра по восточному времени, покажет общий уровень инфляции в 3,6%, что является ускорением по сравнению с годовым приростом цен в июле на 3,2%. Ожидается, что по сравнению с предыдущим месяцем потребительские цены в августе вырастут на 0,6%, что быстрее, чем месячный рост на 0,2% в июле.

Ожидается, что основной причиной этого роста станет значительный рост цен на энергоносители. Во вторник цены на нефть достигли новых с начала года максимумов, а нефть West Texas Intermediate (CL=F) закрылась чуть ниже $89 за баррель. Фьючерсы на нефть марки Brent (BZ=F) превысили 92 доллара за баррель — это самый высокий уровень цен на нефть с ноября 2022 года.

( Читать дальше )

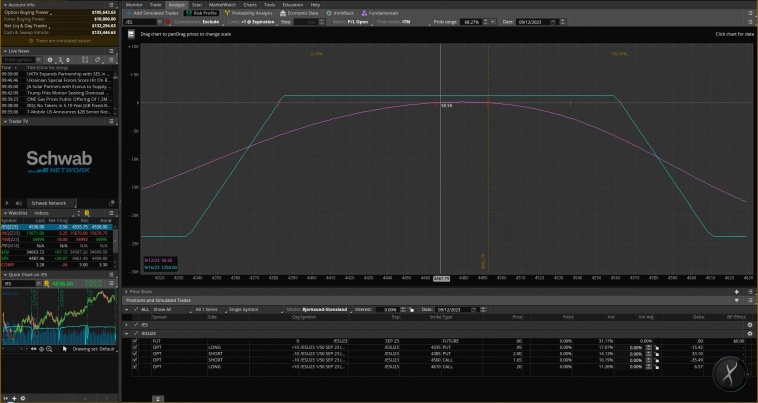

Открыл новую позицию

- 12 сентября 2023, 10:06

- |

Собираем «Железный кондор».

Страйки:

Коллы

4610 (куплен 1 контракт) премия 0.20

4560 (продан 1 контракт) премия 1.65

Путы

4335 (куплен 1 контракт) премия 0.95

4385 (продан 1 контракт) премия 2.00

Срок жизни конструкции до 15 сентября 2023 года.

Тикер ESU23

Добрый день.

Профиль позиции

Прибыль (+ 125) Убыток (- 2 375)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

Миллиардер Говард Маркс держит эти две дивидендные акции для роста доходов, включая одну с доходностью 11%

- 11 сентября 2023, 12:03

- |

Поскольку за последние 18 месяцев Федеральная резервная система повышала краткосрочные ставки по федеральным фондам 11 раз, доведя их до диапазона от 5,25% до 5,5% – самого высокого уровня за 22 года – эти агрессивные действия приносят результаты. Инфляция продолжала снижаться на протяжении всего этого года: годовой рост индекса потребительских цен упал до 3% в июне, что стало самой низкой точкой с марта 2021 года.

Однако, несмотря на эти положительные результаты, инвестор-миллиардер Говард Маркс предупреждает американские компании. В недавнем интервью Bloomberg сооснователь компании Oaktree Capital Management стоимостью 179 миллиардов долларов предупредил, что столь высокие процентные ставки могут сильно ударить по бизнесу. Он ожидает, что все больше компаний, вероятно, не смогут выплатить свои долги, поскольку заимствование денежных средств стало значительно дороже.

«Когда вы проходите через период, когда очень легко собрать деньги для любой цели или без цели, и вы вступаете в период, когда трудно собрать деньги даже для благих целей, очевидно, что гораздо больше компаний окажутся в тупике», — Маркс высказал мнение.

( Читать дальше )

Nasdaq падает, поскольку потери Apple растут, следующий шаг ФРС в центре внимания: новости фондового рынка сегодня

- 07 сентября 2023, 20:09

- |

Nasdaq упал на дневных торгах в четверг из-за Apple (AAPL). Акции технологического гиганта продолжили падение после сообщений о том, что Китай запретил правительственным чиновникам использовать его iPhone и планирует распространить запрет на государственные компании. Этот шаг является препятствием для Apple на ее крупнейшем зарубежном рынке, который также является ее глобальной производственной базой.

Промышленный индекс Доу-Джонса (^DJI) остался единственным индексом в плюсе, поднявшись на скромные 0,3%. Индекс S&P 500 (^GSPC) упал примерно на 0,3%, в то время как высокотехнологичный Nasdaq Composite (^IXIC) упал примерно на 1%, а акции Apple (AAPL) упали примерно на 3%. В среду все три основные акции закрылись в минусе.

Заявки на пособие по безработице упали до самого низкого уровня с февраля на прошлой неделе, что является еще одним признаком того, что Федеральная резервная система, вероятно, будет удерживать процентные ставки на высоком уровне в течение длительного времени. Неожиданные данные последовали за данными в среду, показывающими, что активность в сфере услуг в США достигла шестимесячного максимума в августе, что рассматривается как признак устойчивости среди потребителей и в экономике в целом на фоне более высоких затрат по займам.

( Читать дальше )

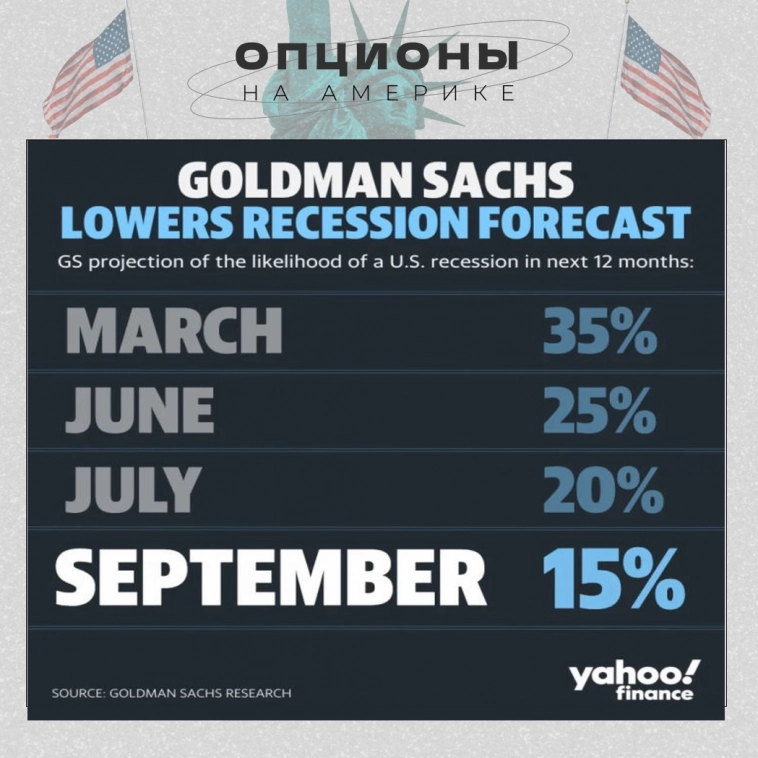

Главный экономист Goldman Sachs: Потребители в США не сломаются в 2024 году

- 06 сентября 2023, 10:16

- |

Потребители в США, возможно, проявляют признаки стресса, но не ждите, что они сломаются в 2024 году.

Это утверждение главного экономиста Goldman Sachs Яна Хациуса.

«На макроуровне, если бы был только один индикатор, который я мог бы знать о потребителе, это был бы реальный располагаемый доход домохозяйства, который в 2023 году рос темпами 4%», — сказал Хациус Yahoo Finance Live эксклюзивно на веб-сайте Yahoo Finance Live. Конференция Goldman Sachs Communacopia во вторник (видео выше). «Мы думаем, что 2024 год будет немного слабее, но мы по-прежнему ожидаем роста реальных располагаемых доходов домохозяйств примерно на 3%. траты».

Последнее исследование Хациуса показывает, что в следующем году потребительские показатели превзойдут ожидания на фоне дальнейшего значительного роста доходов.

По словам Хациуса, ожидается, что доходы получат «повышение» за счет продолжающегося увеличения ежемесячного создания рабочих мест и более высокой доходности по процентным активам, таким как депозитные сертификаты и сберегательные счета.

( Читать дальше )

Чарли Мангер зарабатывает 70 000 долларов в год благодаря инвестициям в 1 000 долларов, которые он сделал в 1962 году, и, вероятно, в общей сложности заработал более 1 миллиона долларов.

- 05 сентября 2023, 16:25

- |

Чарли Мангер получает 70 000 долларов в год от покупки на 1000 долларов, которую он сделал более 60 лет назад.

Правая рука Уоррена Баффета, вероятно, заработал более 1 миллиона долларов на роялти от нефти, купленных в 1962 году.

Отец Баффета также покупал гонорары за нефть, а сестра инвестора до сих пор получает ежемесячные чеки.

Чарли Мангер зарабатывает 70 000 долларов в год на инвестициях в 1 000 долларов, которые он сделал шесть десятилетий назад, и, вероятно, в общей сложности получил более 1 миллиона долларов от прибыльной ставки.

Деловой партнер Уоррена Баффета раскрыл первоначальную стоимость своих нефтяных роялти и то, какую прибыль они приносят сегодня, во время ежегодного собрания акционеров Berkshire Hathaway в субботу.

Мангер сделал ставку на нефть в 1962 году, после встречи с бизнесменом по имени Эл Маршалл во время турнира по гольфу между мужем и женой. На третьей лунке Маршалл изложил свой план участия в местном аукционе по отчислению за нефть. Мангер ответил в характерной резкой форме: «Вы все делаете неправильно».

( Читать дальше )

Открыл новую позицию

- 05 сентября 2023, 10:59

- |

Собираем «Железный кондор».

Страйки:

Коллы

4635 (куплен 1 контракт) премия 0.20

4585 (продан 1 контракт) премия 1.50

Путы

4360 (куплен 1 контракт) премия 0.90

4410 (продан 1 контракт) премия 2.10

Срок жизни конструкции до 08 сентября 2023 года.

Тикер EW2U23

Добрый день.

Профиль позиции

Прибыль (+ 125) Убыток (- 2 375)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

теги блога Rustem

- Apple

- berkshire hathaway

- jpmorgan chase

- microsoft

- nasdaq

- Nonfarm payrolls

- nvidia

- S&P500

- treasuries

- акции

- акции США

- алготрейдинг

- американский рынок

- банки

- банки США

- волаильность

- волатильность

- волатильность S&P

- ГКО США

- гном

- госдолг США

- Группа

- Джером Пауэлл

- Джон Уильямс

- дональд трамп

- железный кондор

- золото

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- Илья Коровин

- индекс доллара

- иностранные акции

- инфляция

- инфляция в США

- календарные спреды

- календарные спрэды

- календарный спред

- Китай

- Китай Америка

- КОНКУРС

- криптовалюта

- кэти вуд

- ЛЧИ

- ЛЧИ 2016

- ЛЧИ 2018

- мангер

- мани менеджмент

- мобильный пост

- нефть

- Новости

- новости рынков

- новости в США

- новости рынков

- новости сша

- обзор рынка

- облигации

- обучение

- Оклорынок

- околорынок

- опцины

- опцион

- опцион Ri

- опцион волатильность

- опционы

- опционы CME group

- опционы волатильность

- опционы на америке

- Портфель инвестора

- процентные ставки США

- разоблачение

- реальный счёт

- результат

- результаты

- рынок Китая

- рынок США

- рынок труда США

- Сделка онлайн

- сделки онлайн

- ставка фрс сша

- стратегия

- стресс-тест

- сша

- торги

- торговая система

- торговля в реальном времени

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- управление активами

- Управление портфелем

- форекс

- ФРС

- ФРС США

- хедж-фонд

- хеджирование

- Чарли Мангер

- экономика Китая

- экономика США