Феликс Осколков

Что сделает Суперфизик при падении нефти

- 14 апреля 2020, 11:34

- |

Что сделает Суперфизик при падении нефти

- комментировать

- Комментарии ( 26 )

Дефицит золота, говорите...

- 14 апреля 2020, 08:12

- |

Наши производители просят Минфин увеличить закупку золота в Гохран, направив на это часть средств, которые бюджет получит в результате сделки по покупке доли в Сбербанке за счет ФНБ. Эти закупки должны поддержать внутренний рынок золота, находящийся в депрессии из-за прекращения покупок со стороны ЦБ и сложностей с экспортом металла в условиях коронавируса.

Ранее российские банки в письме Минтрансу отмечали сложности перевозки драгметалла в связи с ограничением авиаперевозок из России в международные логистические центры, осуществляющие прием и хранение драгоценных металлов,— Цюрих, Лондон, Дубай и Пекин.

Источник 1

Источник 2

Календарный спред в Сбербанке в связи с переносом дивидендов

- 12 апреля 2020, 18:58

- |

«Мы рекомендовали банкам перенести решения о выплате дивидендов на осень, потому что нужно время оценить, как ситуация у заемщиков скажется на возможности банков заплатить дивиденды, сколько капитала банкам потребуется. Если банки пользуются нашими регуляторными послаблениями, мы считаем, что они должны выполнить нашу рекомендацию о переносе решения о дивидендах на более поздний срок. Та же логика должна распространяться на другие финансовые организации» отметила глава ЦБ.

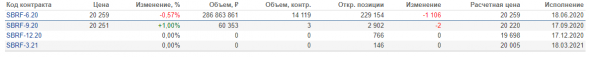

02 апреля новость о переносе дивидендов привела к росту июньского фьючерса на 10%, ну а теперь если примут решение перенести на осень, то июньский фьюч падает обратно, а сентябрьский или декабрьский растет.

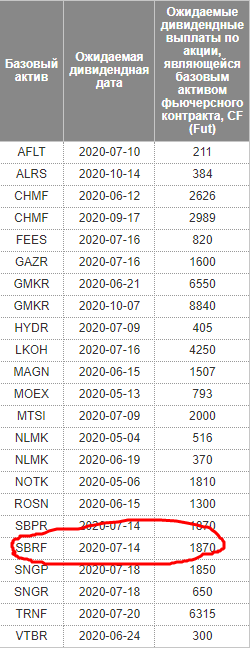

Биржа транслирует ожидаемые дивиденды в 1870 руб в пересчете на 1 фьючерс

на на 14.07.2020

Смотрим торги нефтью в Китае сегодня

- 10 апреля 2020, 08:06

- |

Торги сегодня -3%. Что интересно рост у них показывается красным цветом, т.к. этот цвет считается символом процветания и счастья.

Помимо нефти на этой бирже также торгуются фьючерсы на медь, алюминий, цинк, свинец, никель, олово, золото, серебро, стальную арматуру, стальную катанку, горячекатаный рулон, мазут, битум и природный каучук.

Сайт биржи

Альберта и Техас могут сократить добычу нефти

- 07 апреля 2020, 13:47

- |

Москва. 7 апреля. ИНТЕРФАКС -

Провинция Канады Альберта, как и штат Техас, имеют полномочия ограничить производство, чтобы сбалансировать спрос и предложение на нефтяном рынке, написал в своем твиттере Райан Ситтон (Ryan Sitton), комиссар регулирующего органа, отвечающего за освоение нефтяных месторождений в крупнейшем нефтедобывающем штате США Техасе.

«Только что провел великолепную беседу с министром энергетики Альберты (провинция Канады — ИФ) Соней Саваж (Sonya Savage) о том, как можно достичь международной сделки по приближению баланса на нефтяном рынке. Альберта, как и Техас и другие штаты, имеет полномочия ограничить производство, чтобы достичь баланса спроса и предложения», — говорится в сообщении.

Ранее Ситтон заявил, что нефтедобывающий штат Техас сыграет важную роль и даст президенту США Дональду Трампу инструменты, которые ему необходимы в работе по стабилизации мировых энергетических рынков. Он также проводил беседу с министром энергетики РФ Александром Новаком о снижении мирового предложения нефти на 10 млн баррелей в сутки.

Саваж уже заявила, что примет участие во встрече ОПЕК+. Премьер-министр Альберты Джейсон Кени (Jason Kenney) заявил на пресс-конференции, пишет агентство Bloomberg, что обсуждает с высокопоставленными политиками в США вопрос координации действий Северной Америки в качестве ответной меры на «вываливание» ОПЕК+ нефти на мировой рынок. По его словам, ОПЕК и Россия должны прекратить «заливание» рынков нефтью. Решение ОПЕК взвинтить предложение «чрезвычайно безответственно», приводит к сокращению рабочих мест и закрытию производств.

Судя по всему, все движется к варианту сокращения, но со стороны США меры по сокращению предпримут отдельные штаты.

Интересная неделя на рынке нефти: берегите депозит

- 06 апреля 2020, 17:56

- |

Расписание торгов:

Выходные ICEEUR

www.theice.com/publicdocs/Trading_Schedule.pdf

Выходные ICEUS

www.theice.com/publicdocs/futures_us/exchange_notices/2020_Trading_Holiday_Calendar_20190716.pdf

Выходные CME

www.cmegroup.com/tools-information/holiday-calendar.html

Нас 4,5 млн.

- 06 апреля 2020, 17:00

- |

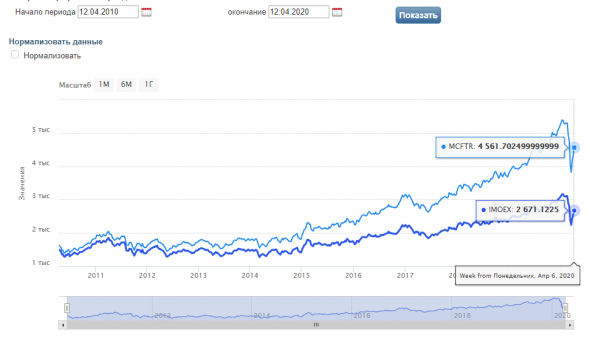

Количество физических лиц, имеющих брокерские счета на Московской бирже, на начало апреля достигло 4,57 млн человек. За март их число увеличилось на 320 тыс., а с начала 2020 года – на 713 тыс. В 2019 году в среднем ежемесячно открывалось 159 тыс. счетов физлиц.

Количество клиентов – физических лиц, совершавших хотя бы одну сделку в течение месяца, в марте составило 606,7 тыс. человек (244,9 тыс. в среднем в 2019 году).

По данным ежемесячного аналитического отчета Московской биржи «Индикатор индивидуальных инвестиций», в марте частные инвесторы вложили в российские акции на Московской бирже 43,7 млрд рублей, что вдвое больше, чем максимальный объем покупок в месяц в 2019 году. Показатель рассчитывается как разница между общим объемом сделок на покупку и продажу, совершаемых клиентами – физлицами на Московской бирже.

Московская биржа изучает активность частных инвесторов в рамках аналитического продукта «Портфель частного инвестора», который показывает долю наиболее популярных акций российских компаний в инвестиционных портфелях физических лиц.

( Читать дальше )

Пресс-конференция Эльвиры Набиуллиной: текст

- 03 апреля 2020, 16:02

- |

Председатель ЦБ РФ Эльвира Набиуллина выступила в пятницу перед пресс-конференцией. Ниже приводится полный текст выступления.

«Добрый день, уважаемые коллеги!

Мы приняли решение проводить еженедельные пресс-конференции, потому что ситуация меняется очень быстро, мы оперативно принимаем меры по поддержке заемщиков, сохранению кредитования и поддержанию стабильного функционирования финансового сектора.

На этих пресс-конференциях я буду говорить о нашей оценке событий, произошедших за неделю, их влиянии на финансовую стабильность, а также давать свежие данные по ходу реализации принятых мер и анонсировать при необходимости новые меры.

Также мы еженедельно будем публиковать аналитический обзор „Финансовый пульс“, в котором эти темы будут рассмотрены более детально. Первый выпуск мы опубликуем сегодня на сайте Банка России вечером.

Начну с ситуации в экономике. Она существенно изменилась с момента последнего заседания совета директоров по ставке. Изменились и внешние, и внутренние условия. Во многих странах вводятся жесткие карантинные меры. Это ведет к резкому ухудшению ситуации в мировой экономике. Постепенное возвращение китайской экономики к нормальному режиму после периода карантина в I квартале пока не способно компенсировать выпадающий спрос в остальных экономиках. Мировой ВВП во II квартале существенно снизится.

В России, как вчера объявил президент, период нерабочих дней, начавшийся в этот понедельник, продлится до 30 апреля. Во многих регионах вводятся дополнительные ограничения на экономическую деятельность. Эти меры, которые совершенно необходимы для борьбы с эпидемией, к сожалению, неизбежно негативно скажутся на экономике. Сегодня вышел PMI по услугам, он уже отражает серьезное влияние ограничительных мер, мы видим ухудшение ситуации, но услуги относятся именно к наиболее пострадавшим секторам экономики.

Мы будем тщательно изучать всю имеющуюся информацию при подготовке прогноза к следующему заседанию по ставке. Опыт других стран показывает, что месяц карантина в масштабах всей страны может стоить экономике 1,5-2% годового ВВП, но совокупный эффект будет зависеть от того, насколько длительны будут ограничительные меры.

Исходя из природы причин падения экономической активности, базовым сценарием для нас является то, что негативные эффекты будут сконцентрированы внутри II квартала текущего года. Во второй половине года по мере смягчения ограничительных мер в России и мире экономика будет возвращаться к обычному режиму функционирования.

Новый прогноз мы построим к следующему заседанию по ставке, всесторонне оценив развитие ситуации. Предваряя традиционные вопросы на тему прогноза, сразу скажу, что сегодня озвучивать какие-то количественные оценки считаю преждевременным в силу их предварительности и скорости происходящих изменений.

Более важно дать качественную оценку того, по каким сценариям может развиваться ситуация в экономике и как мерами экономической политики мы можем способствовать реализации более благоприятного сценария. Очень важно осознавать, что мы наблюдаем беспрецедентный шок предложения — многие люди и бизнесы вынуждены временно прекратить работу в текущих условиях не из-за недостаточного спроса, а из-за ограничений, направленных на борьбу с эпидемией. Также нарушены некоторые производственные связи и цепочки. Но на шок предложения накладывается и шок спроса — из-за снижения доходов, роста неопределенности относительно траектории восстановления.

Дополнительным негативным фактором может стать ухудшение финансового положения предприятий, поэтому во многих странах принимаются меры по их поддержке.

Если бы ситуация ограничилась только шоком предложения, то мы имели бы ситуацию пусть и довольно глубокого спада, но за ним быстро следовал бы компенсирующий подъем экономики. Однако наличие дополнительных факторов со стороны спроса, а также возможное ухудшение финансового положения компаний может удлинить стадию выхода из спада. Скорость выхода будет существенно зависеть и от ситуации в глобальной экономике, в частности, от выравнивания спроса и предложения на нефтяном рынке.

Инфляция ожидаемо ускорилась в последнее время. Но годовая инфляция, тем не менее, пока еще значимо ниже 4%. Мы будем следить за динамикой роста цен. Данные за последние недели марта подтверждают наше мнение, что наблюдаемый всплеск будет краткосрочным и не будет иметь значимых вторичных эффектов на инфляционные ожидания. При этом последствия от ограничительных мер для совокупного спроса — как в части внешнего спроса, так и внутреннего — вероятно, будут носить более длительный характер. Это будет значимым дезинфляционным фактором. При развитии ситуации по данному сценарию и стабильности на финансовых рынках мы видим некоторый потенциал для снижения ключевой ставки в течение 2020 года. Будем выбирать правильный момент, когда мы сможем этот потенциал начать использовать.

Еще один момент, который требует нашего постоянного внимания, — это ситуация на рынках. Неделя перед нашим заседанием по ставке была неделей крайне значительного стресса для мировых финансовых рынков, острого дефицита ликвидности в мировой финансовой системе. С тех пор ситуация существенно стабилизировалась. Это связано во многом с действиями центральных банков, в первую очередь ФРС США и ЕЦБ, по нормализации ситуации с ликвидностью.

В нашем случае мы также видим эффект от продажи валюты в рамках бюджетного правила — как стандартных продаж, привязанных к цене на нефть $42 за баррель, так и дополнительных (за счет сделки по Сбербанку), привязанных к цене на нефть $25 за баррель. Эти продажи, как мы уже говорили раньше, компенсируют выпадающие объемы экспортной выручки от продаж нефти, нефтепродуктов и природного газа при снижении цены на нефть ниже $25 за баррель и тем самым способствуют стабилизации рыночной конъюнктуры. Также стоит отметить, что за последние недели снизились доходности по долгосрочным ОФЗ и сейчас находятся на уровнях около 7%. В марте произошел резкий рост доходностей, сейчас на три четверти этот всплеск уже отыгран. В целом можно сказать, что рыночная ситуация улучшилась, хотя, конечно, пока еще далека от нормальной. На настоящий момент, на наш взгляд, дополнительных мер для обеспечения финансовой стабильности не требуется, но мы готовы задействовать дополнительные инструменты, если это будет необходимо.

( Читать дальше )

Продажа календарного спреда

- 03 апреля 2020, 13:18

- |

Если рост нефти продолжится, контанго может превратиться в бэквордацию и спред станет отрицательным.

Сегодня куплено 30 майских и продано 30 июньских контрактов, спред 1,47.

Ну и не могу не сказать про то, что биржа совсем не уделяет внимания своему же инструменту. Сейчас нижняя планка по КС 1,83, в то время как реальный спред между фьючерсами сейчас 1,28 и опускался до 1,18. И расширения лимита не происходит. Такое отношение не позволяет пользоваться им полноценно. Сделайте уже что-нибудь.

теги блога Феликс Осколков

- bitcoin

- brent

- CME

- comon.ru

- ETF

- gldrub_tom

- NG

- S&P500 фьючерс

- Si

- slvrub_tom

- USDRUB

- wti

- акции

- банки

- биржа

- биткоин

- БОМП

- брент

- брокеры

- валюта

- валютный рынок

- вопрос

- ВТБ

- газ

- Газпром

- деньги

- дивиденды

- доллар

- Доллар рубль

- драгоценные металлы

- евро

- закон

- законодательство

- золото

- инвестиции

- интернет

- Китай

- контанго

- кризис

- криптовалюта

- криптовалюты

- Лукойл

- ЛЧИ 2019

- ЛЧИ 2020

- Магнит

- ММВБ

- мобильный пост

- МосБиржа

- Московская биржа

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- НДФЛ

- нефть

- неэффективность

- облигации

- опрос

- опционы

- открытие

- Открытие брокер

- отрицательные цены

- офз

- оффтоп

- политика

- природный газ

- регулирование

- Росгосстрах

- Роснефть

- ростелеком

- РТС

- рубль

- рынок

- санкции

- Сбербанк

- серебро

- смартлаб

- СПБ биржа

- СПбМТСБ

- спекуляции

- срочный рынок

- стратегия 7.1

- суд

- Сургутнефтегаз

- США

- тарифы

- теханализ

- технический анализ

- торговля

- торговые сигналы

- трейдинг

- фондовый рынок

- форекс

- фортс

- фьючерс

- фьючерсы

- ЦБ РФ

- экономика

- юань

- юмор

- Яндекс