Иван Федотов

Антихрупкость Талеба: обзор, краткое содержание, выводы

- 12 января 2022, 18:05

- |

Что такое антихрупкость

Краеугольная тема книги состоит в понятиях хрупкости и антихрупкости. Под хрупкостью Талеб подразумевает вещи и системы, которые ломаются при неожиданном стрессе. Например, фарфоровая чашка хрупкая — уроните ее со стола, и она разобьется. Такими же хрупкими, как фарфоровая чашка, Талеб считает современные банки, большие корпорации и долговое финансирование. Каждая из этих систем сломается, если наступит непредвиденный риск.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

Как Газпром устроил корнер на европейском газовом рынке

- 09 октября 2021, 19:25

- |

Зимой в Европе холодно, собственные энергоресурсы отсутствуют, топить дома нечем. Поэтому Европа импортирует газ. Нравится Европе или не нравится, но Россия, а точнее государственный монополист Газпром — основной источник энергоносителя в регионе. Сорок процентов европейского газа, которые поставляет компания, совсем не похожи на шутки.

Раньше дела шли отлично. Долгосрочные контракты, стабильные поставки и прибыльный бизнес. Никакой политики. Потом случился Крым, и отношения между властями испортились. На поставки газа это, естественно, не повлияло. Все понимают — топить дома надо точно также, как и пополнять бюджет экспортной выручкой. Но по-мелочи страны начали обмениваться колкостями, и в итоге один из выпадов привел к серьезному энергетическому кризису.

Еще до истории с газом, Европа включилась в зеленые тренды. Строительство ветряных электростанций, возобновляемые источники энергии, снижение углеродного следа и прочие прелести новых технологий. В целом, отличная идея. Однажды это сделает мир лучше. В качестве бонуса избавит европейцев от надоевшего партнера, по крайней мере, в теории.

( Читать дальше )

Кто и сколько заработал на громких IPO с начала 2021 года

- 21 сентября 2021, 17:16

- |

В 2020 году коронавирус вызвал вливание беспрецедентного количества денег в экономику. В результате фондовые индексы взлетели вместо того, чтобы рухнуть, а рынок первичных размещений пережил бум, сопоставимый с доткомами. Полтора года спустя стимулы все еще влияют на ситуацию — новые компании ежемесячно выходят на биржу, их котировки растут.

В статье я разобрал десять самых ожидаемых IPO с начала 2021 года и посчитал, сколько денег заработали разные группы инвесторов.

SimilarWeb

Аналитическая b2b-платформа, которая обслуживает 2700 корпоративных клиентов. С помощью SimilarWeb корпорации внимательно следят за конкурентами — анализируют сайты, следят за поисковым трафиком, определяют ключевые слова и занимаются другими направлениями законного интернет-шпионажа.

( Читать дальше )

Pre-IPO инвестиции как новый тренд на рынке: преимущества, недостатки, доходность

- 16 сентября 2021, 12:34

- |

Привет! Меня зовут Иван Федотов. Я сооснователь маркетплейса pre-IPO сделок Alliance Deals. В этой статье я расскажу, как работают инвестиции в pre-IPO компании, и какие они имеют плюсы и минусы. А я еще я расскажу, какую модель мы внедряем на pre-IPO рынок, и какую пользу это приносит инвесторам.

Прочитайте статью, если вы хотите инвестировать в крупные растущие бизнесы до того, как они выйдут на биржу. Из статьи вы узнаете полезные инсайты, которые помогут вам в pre-IPO сделках. Материал получился длинный, зато подробный.

Оглавление

Что такое pre-IPO

Преимущества pre-IPO инвеcтиций

Проблемы pre-IPO инвестиций (знатоки начинают отсюда)

Что такое Alliance Deals, и как мы боремся с непрозрачностью рынка

Что мы уже сделали и какие планы на будущее

Что хотим от вас

Что такое pre-IPO

( Читать дальше )

Машинное обучение VS финансовый рынок 1-0

- 10 июля 2021, 17:18

- |

Заголовок кликбейт, хоть и правдивый. Не удержался, сорри :)

1. Восемь месяцев назад мы научили компьютер прогнозировать IPO. Это был эксперимент, в котором мы собрали тонну данных, обработали их алгоритмом машинного обучения и создали автоматическую прогнозную модель. Модель работает просто — мы скармливаем ей финансовые показатели предстоящего IPO, а она выдает прогнозы доходности.

2. На прошлых выходных мы сделали ревью модели. Почему именно сейчас? Во-первых, набралось достаточно прогнозов, которые позволяют анализировать результат. Хотя бы промежуточно. Во-вторых, рынок вышел из фазы «любое IPO растет на 100500%», и появился смысл сравнивать результаты рынка с результатами прогнозов.

3. Что мы скажем про прогнозную модель в результате ревью? Она молодец. Модель бьет слепой (=индексный) портфель IPO, пусть и не так круто, как на бэктестах.

4. К слову, чем сложнее и разнонаправленнее рынок, тем лучше работает модель. Так было на бэктестах и так есть сейчас. Ждем окончания эйфории, чтобы увеличить отрыв😎

( Читать дальше )

Как торговать нефтью: от фундаментала к стратегиям

- 15 апреля 2021, 16:18

- |

Последние шесть недель я возился с нефтяными фьючерсами и тестировал разные интересные гипотезы. Результат работы я упаковал в 73-страничную презентацию. Ее вы можете полностью посмотреть здесь. Но поскольку Смартаб классный ресурс, то я поработаю еще немного и сделаю выжимку презентации в виде статьи. Надеюсь, материал откроет вам пару инсайтов и подарит несколько полезных идей для торговых стратегий.

О чем расскажу:

- Кое-что об истории нефти

- Производители и потребители

- Политика и картели

- Факторы, которые влияют на цену

- Как можно заработать на нефтяных трендах

- Как еще можно заработать на нефтяных трендах

- Куда покопать

История

Для начала посмотрим на исторический график нефтяных цен с учетом инфляции. Не то чтобы он предоставит суперполезную информацию, но, во-первых, это любопытно, а, во-вторых, там классный рисунок на фоне. Не пропадать же добру.( Читать дальше )

Новый тренд - космос?

- 13 марта 2021, 12:32

- |

В последнее время запускается много космических компаний на венчурном рынке. Видимо, там им становится тесно, и некоторые из них выходят на биржу. Увидим ли мы космический бум, как это было с интернетом в начале XX века? Хочется верить, что да :)

Новость:

Virgin Orbit миллиардера Ричарда Брэнсона наняла банкиров, чтобы выйти на биржу через компанию специального назначения (SPAC). Предполагаемая оценка Virgin Orbit — 3 миллиарда долларов.

Об этом сообщает the Wall Street Journal со ссылкой на людей, знакомых с вопросом.

on.wsj.com/2OrqiOY

P.S. Мы сделали алгоритм, который собирает слухи с новостных источников. Тестовые результаты публикуем на канале wallstreetrumors. Хотим узнать интересно ли это трейдерам и есть ли от этого практическая польза. Подписывайтесь, если хотите проследить за ходом эксперимента.

Отрицательные цены на нефть

- 08 марта 2021, 14:45

- |

1. Хотим немного покопать в сторону нефти, поэтому я сижу и руками собираю информацию.

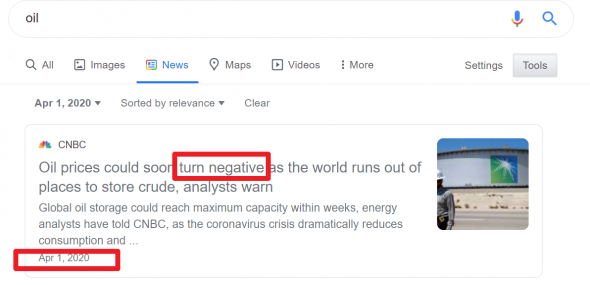

2. Наткнулся на интересный материал — CNBC еще в начале апреля писала о возможности отрицательных цен на нефть. Аж за целых 19 дней до события.

3. Какой вывод? Читайте новости, господа, читайте новости. Да, там много мусора. Но и бриллианты тоже попадаются.

Spotify наехала на Apple

- 05 марта 2021, 12:26

- |

Неподтвержденная информация:

Apple может столкнуться с антимонопольным обвинением в ЕС в ближайшие недели. Жалобу на нарушение подал Spotify. Суть претензий — Apple несправедливо продвигает свой собственный сервис потоковой передачи музыки.

Об этом пишет Reuters со ссылкой на людей, знакомых с этим вопросом.

reut.rs/2PFaIzH

P.S. Мы сделали алгоритм, который собирает слухи с новостных источников. Тестовые результаты публикуем на канале wallstreetrumors. Хотим узнать интересно ли это трейдерам и есть ли от этого практическая польза. Подписывайтесь, если хотите проследить за ходом эксперимента.

ОПЕК+ увеличит добычу нефти

- 03 марта 2021, 11:36

- |

Неподтвержденная информация: ОПЕК+ готова согласиться на увеличение добычи на этой неделе, поскольку она стремится охладить быстрое ралли цен на нефть.

По словам людей, знакомых с ходом обсуждения, в группе широко распространено мнение, что рынок может поглотить дополнительные баррели. Также присутствуют обычные разногласия — Саудовская Аравия осторожна, а Россия стремится открыть краны. В то же время все стороны готовы увеличить добычу. Об этом сказали источники Bloomberg, попросив не называть их имен, потому что информация была частной.

P.S. Мы сделали алгоритм, который собирает слухи с новостных источников. Тестовые результаты публикуем на канале wallstreetrumors. Хотим узнать интересно ли это трейдерам и есть ли от этого практическая польза. Подписывайтесь, если хотите проследить за ходом эксперимента.

теги блога Иван Федотов

- Apple

- ark invest

- bitcoin

- BlackRock

- coca-cola

- Data Science

- HFT

- IPO

- krobot

- pre-IPO

- revolut

- Robinhood

- s&p-500

- S&P500

- S&P500 фьючерс

- SPAC

- Spotify

- tesla

- Valeant Pharmaceuticals

- акции

- алготрейдер

- аналитика

- антихрупкость

- Баффет

- Биржа

- брокер

- брокеры

- Венчур

- венчурные инвестиции

- венчурный фонд

- вопрос

- газ

- Газпром

- данные

- диверсификация

- Илон Маск

- инвестиции

- Интервью

- конфликт интересов

- Космос

- кофе

- кризис

- криптовалюта

- Кэшбери

- Майкл Блумберг

- Московская Биржа

- мошенники

- недвижимость

- Нефть

- Новости

- обзор книги

- опрос

- Отрицательная нефть

- парадокс Монти Холла

- Пенсия

- Перевод

- пирамида

- портфели

- прогноз по акциям

- разное

- регуляторы

- рецензия на книгу

- роботы в биржевой торговле

- рынок

- санкции

- Сбербанк

- слухи

- спекуляции

- стартап

- Структурные продукты

- теория игр

- тинькофф

- Тинькофф Банк

- товарная биржа

- Толпа

- торговая стратегия

- трейдинг

- Украина

- успех

- финансовые продукты

- финансы

- Франция

- фундаментальный анализ

- что делать с деньгами