Макро Партнёры

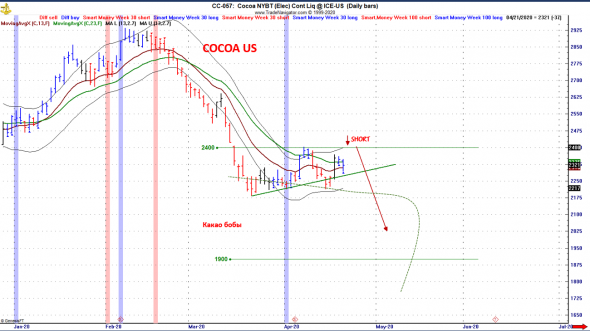

Перспективы какао

- 22 апреля 2020, 09:30

- |

Спрос на шоколад будет страдать из-за социальных дистанцирующих ограничений и связанных с ними изменений в образе жизни и еде/перекусах, а также из-за возможности покупать шоколад или шоколадосодержащие хлебобулочные изделия и кондитерские изделия. Продажи шоколада в настоящее время в основном ограничиваются продуктовыми магазинами и онлайн-покупками, а специализированные шоколадные магазины и местные пекарни в основном закрыты. Торговые точки в больших магазинах, где имеются конфетные секции, значительно сокращены, а также закрыты кинотеатры, в которых есть концессионные киоски, аэропорты и отели. Этот спрос не будет покрыт увеличением покупок в супермаркетах и онлайн-покупках, особенно когда доставка становится проблемой.

Североамериканский помол в первом квартале снизился на 5,1%, упав с 6 210 метрических тонн до 115 591 метрической тонны. Большинство закрытий началось в конце квартала и, следовательно, должно было оказать ограниченное влияние на помол, особенно с тех пор, как впервые началось закрытие, считалось, что оно будет иметь гораздо меньшую продолжительность и не столь продолжительную. Полное влияние будет более очевидным в данных за второй квартал, которые, вероятно, покажут рекордное падение объемов измельчения. Европейские данные по размолу будут опубликованы на следующей неделе и, как ожидается, покажут еще худшие результаты, чем данные по Северной Америке с социальным дистанцированием, начавшимся за несколько недель до проблем, связанных с эскалацией covid-19 в Соединенных Штатах. Самый слабый рост был зафиксирован во время финансового кризиса, когда потребление упало почти на 7%, и поэтому следует ожидать, что потери спроса будут намного выше этого, поскольку экономический ущерб гораздо глубже, чем он был в то время, в сочетании с широким сокращением движения, которое тогда не было замечено. На самом деле, люди часто общались, чтобы выпить кофе и десерт, а не полноценно поесть, чтобы сократить расходы. Уровень безработицы был лишь малой частичкой того, что регистрируется сейчас. Путь к выздоровлению не будет быстрым, и потребители будут по-прежнему бояться больших собраний. Уже сейчас заказы на проведение мероприятий отменяются до конца года, а летние поездки будут резко сокращены. Для шоколадной промышленности есть еще одна проблема, которая заключается в том, что многие продаваемые десерты и шоколадные конфеты производятся вручную, и потребители могут не захотеть есть продукты, к которым прикасались другие, чтобы избежать загрязнения. Потребители уже вытирают упакованные продукты из продуктовых магазинов и нервничают по поводу поставок продуктов питания. Например, Pepperidge Farms была вынуждена закрыть одно из своих предприятий по производству закусок и печенья после того, как шесть сотрудников получили положительный результат теста на covid-19. Рынок какао ненадолго подскочил на фоне сообщения о том, что еще один высокопоставленный правительственный чиновник в Кот-Д’Ивуаре оказался с положительным результатом covid-19. Еще 6 апреля министр обороны также был помещен в карантин из-за болезни. Это вызвало беспокойство по поводу того, что президент, который уже довольно стар, заразился инфекцией, и вопрос о том, не приведет ли это к гражданским беспорядкам. Президент уже объявил, что не будет добиваться переизбрания через несколько месяцев. Проблема заключается не в перемещении какао из страны, а в том, замедлится ли в результате измельчение, и Кот-Д’Ивуар в конечном итоге попытается экспортировать больше бобов. Учитывая неопределенность спроса, результат будет замедлен и отразится на снижении потребления. С отменой заказов запасы порошка и масла, вероятно, будут расти первоначально до тех пор, пока измельчение не упадет достаточно далеко, чтобы уменьшить этот запас. В конечном счете именно производители какао пострадают сильнее всего, так как цены резко упадут, в то время как спрос на какао падает. Ценовой сценарий сильно отличается от того, что было всего несколько месяцев назад, когда производители смогли заставить отрасль платить премию в размере 400 долларов сверх уже установленных цен. Сегодня сценарий уже другой. Посмотрим кто выживет.

( Читать дальше )

- комментировать

- 247

- Комментарии ( 0 )

Второе снижение Sp500 начало..

- 21 апреля 2020, 14:45

- |

Краткие выводы: Современная экономика никогда не переживала экономической бойни такого масштаба, как Covid-19. По прогнозам, ВВП США упадет на 30-40%, а безработица, скорее всего, вырастет до 20-30%.

Но важно то, как долго это будет длится.

30% -спад производства за квартал отличается от 30% -спада за весь год. Поскольку общественное внимание, похоже, переключается с вируса на экономику, ведутся дебаты о том, увидим ли мы V-образное восстановление или нет. Есть много причин, по которым мы вряд ли увидим столь быстрое восстановление, но есть и проблески экономической надежды. И все же путь экономики кажется тусклым по сравнению с важностью пути человечества.

С 18 миллионами безработных сегодня, инфляцию ждать вообще нет смысла.

1. Телеграмм Группа t.me/shternkukers @shternkukers

2. Группа vk.com vk.com/birzhevik_info

3. Алексей Штернкукер Добавляйтесь смело в друзья в ВК! vk.com/sil_sil

4. Facebook пишу на англ и на русском www.facebook.com/shternkuker

5. Сайт birzhevik.info/

Цена Нефти WTI впервые стала отрицательной ! Враньё СМИ, они показали свой не профессионализм.

- 20 апреля 2020, 23:45

- |

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Дональд Трамп

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- ключевая ставка ЦБ РФ

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США