Финансовый Архитектор

Фиксируем доходность на десятилетие?

- 13 апреля 2024, 09:09

- |

Друзья, приветствую. Короткая заметка по длинным ОФЗ.

В условиях, когда Минфин размещает огромные объемы облигаций, создается давление на котировки длинных ОФЗ, что приводит к весьма интересным уровням доходностей в бумагах со сроками погашения 10+ лет.

Сделал подборку из шести 10+ летних ОФЗ таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их, повышая свою доходность:

( Читать дальше )

- комментировать

- 13К | ★10

- Комментарии ( 26 )

Инвест итоги февромарт 2024: три стратегии и грустные золотодобытчики

- 07 апреля 2024, 09:49

- |

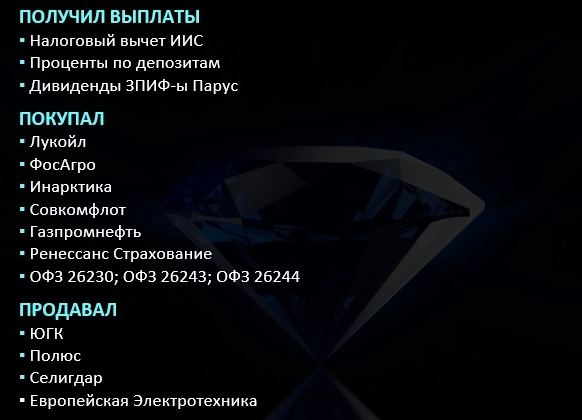

Друзья, приветствую. Давно не писал, но настало время подвести итоги. В феврале и марте продолжил делать тонкие корректировки портфеля в соответствии со своей стратегией: портфель ориентирован на денежный поток.

Усиливал позиции в Лукойле, Газпромнефти, Фосагро, Инарктике и Совкомфлоте. Добавил бумаги Ренессанс страхования. Страховые компании значительные суммы держат в облигациях и депозитах, а значит период высоких процентных ставок позволяет получить дополнительную прибыль, при этом не исключено, что высокие ставки продлятся больше, чем многим хотелось бы.

Продал акции Электротехники после бурного роста, на новостях о слиянии с ОМЗ, мне это событие не сильно нравится, так что я решил забрать прибыль ~80% и понаблюдать, как будет развиваться компания. Акции ЮГК и Селигдар так же покинули портфель на фоне бурного роста, а акции Полюса на фоне больших долгов и неопределенности в отношении выкупленного пакета акций и будущих дивидендов. Все наши золотодобытчики расстраивают уровнем своего корпоративного управления, а еще это отличные кэш-машины.

( Читать дальше )

Пора подавать заявление на инвестиционный вычет по ИИС

- 04 февраля 2024, 06:35

- |

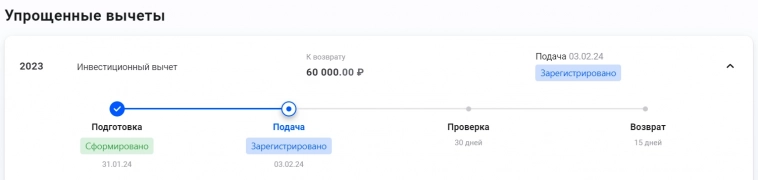

Всегда думал, что заявление на инвестиционный налоговый вычет имеет смысл подавать с марта месяца. А тут зашел в личный кабинет налоговой, и обнаружил, что работодатель уже отчитался о доходе за 2023 год. Подал заявление на получение инвестиционного вычета со взноса на ИИС. Чем раньше подашь заявление, тем раньше получишь деньги!

Инвест итоги января 2024: нужно больше золота!

- 03 февраля 2024, 10:57

- |

Портфельные события

Январь радовал обилием дивидендов, которые позволили выполнить «годовой план минимум» по инвестициям уже в первом месяце года на 7,6%. И тем не менее в начале января я много размышлял о том, что хорошо было бы остановить все инвестиционные операции хотя бы до второй половины марта, спокойно получить дивиденды, поднакопить кэш, дивидендным «хулиганам» (то есть тем, кто не заплатил дивиденды в 2023, а таких компаний на начало января у меня было четыре: «Полюс», «Северсталь», «ММК», «НЛМК») дать шанс до середины года, а в это время полностью сосредоточиться на рабочих проектах.

Наверное, спокойствие для инвестора — признак зрелости и сбалансированности. И, похоже, мне еще предстоит к нему стремиться. С другой стороны оптимизировать портфель, исходя из актуальной информации и своей стратегии — тоже важно.

( Читать дальше )

Инвестор, не фантазируй

- 22 января 2024, 15:33

- |

Коллеги, в продолжении прошлой темы хочу показать еще один наглядный пример из области «результаты в прошлом не гарантируют результаты в будущем» (в прошлой статье все же был акцент на зависимости результатов от целей и поведения инвестора).

Потому что крайне часто можно увидеть утверждение из области «просто откройте график и посмотрите на то как рос индекс страны А и страны Б за сколько-то лет, очевидно же во что надо вкладываться». Можно регулярно слышать адаптацию этого утверждение: «просто посмотрите на динамику акций компании А и компании Б, очевидно же во что надо вкладываться» и тому подобные примеры. Но экстраполяция результатов прошлого в будущее — ближе к фантазиям и грезам, чем к разумным инвестициям.

Теперь проанализируем три модельных портфеля:

- ETF на индекс S&P500

- Portfolio 1 (Расширенный портфель): 40% акции США, 30% недвижимость, 20% высокодоходные облигации, 10% золото;

- Portfolio 2 (Портфель акции/недвижимость): 70% акции США, 30% недвижимость.

Мы рассмотрим только пример с изъятием денег из портфеля (риски и цена ошибки на этапе накопления и на этапе жизни с портфеля радикально отличаются, варианты с пополнением портфеля и удержанием портфеля без пополнения приведены в моей прошлой статье):

( Читать дальше )

Инвестор, будь готов к сложным временам

- 21 января 2024, 10:43

- |

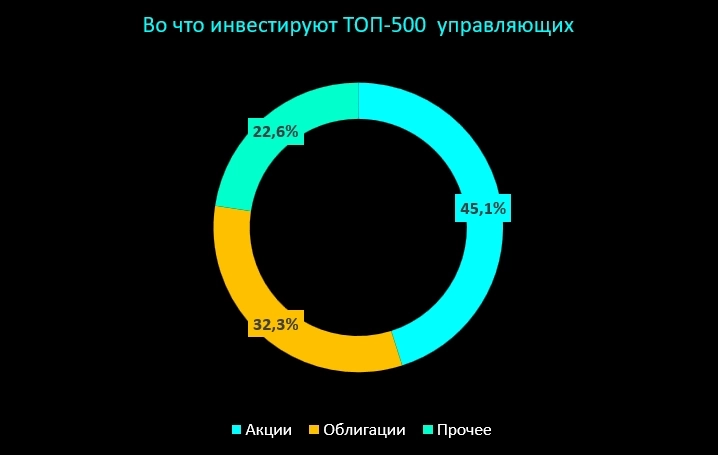

Thinking Ahead Institute, 2022. Распределение активов среди ТОП-500 управляющих активами, среди ТОП-100 владельцев активов и среди ТОП-7 стран с наибольшими пенсионными накоплениями (от $1 трлн)

Теперь встает вопрос, действительно ли такое распределение активов оптимально, имеет ли смысл частному инвестору поучиться у профессиональных управляющих и институциональных владельцев имущества (то есть среди ТОП-100 владельцев активов нет отдельных людей, это все различные фонды исполинских размеров)?

Чтобы ответить на этот вопрос, необходимо понимать специфику: а какова цель инвестора или управляющего? Когда мы смотрим на усредненные цифры, то и все цели у нас перемешиваются. И все же, можно выделить три типовые цели:

- Во-первых не потерять / потерять немного;

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 73 )

Во что вложились крупнейшие инвесторы в мире

- 15 января 2024, 18:32

- |

2022 год, Thinking Ahead Institute

Прочие активы включают в себя недвижимость, прямые инвестиции, хедж-фонды, товары и драгметаллы и т.д.

И распределение активов среди топ-100 владельцев активов:

( Читать дальше )

Мировой тренд: твоя пенсия - твоя проблема

- 14 января 2024, 10:59

- |

Вообще, я не пишу хайповые статьи, и этот раз не станет исключением. Лучше я напишу полезную и не популярную статью, но к своим запискам смогу вернуться в будущем. И если для кого-то такой формат интересен, то добро пожаловать:)

И так, вы когда-нибудь интересовались вопросом самостоятельного формирования своей пенсии? Если да, то эта статья может быть для вас интересной. В ней я разбираюсь некоторые тезисы из исследования крупнейших в мире пенсионных фондов, проведенное Thinking Ahead Institute в 2023 году. Поехали.

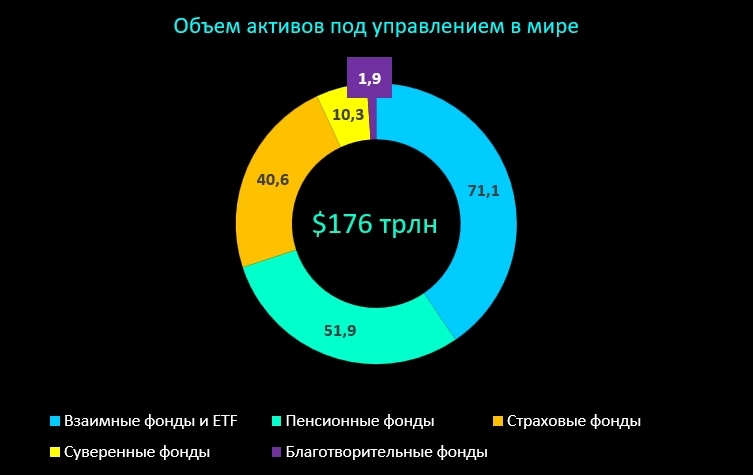

Кто управляет деньгами мира

Распределение активов по владельцам (управляющим) за 2022 год, Thinking Ahead Institute

Пенсионные фонды владеют (управляют) активами на сумму $51,9 трлн или 29,5% от мировых денег (активов). Для удобства читателей я русифицировал иллюстрации из оригинального исследования и переделал их визуализацию, так как на мой вкус авторы исследования плохо рисуют.

Кстати, если смотреть на англоязычную версию материала, то там используется слово «owners», то есть «владельцы» и сразу же дается пояснение, что в данном случае «владелец» работает на благо своих бенефициаров и вкладчиков, то есть по сути является наемным управляющим.

( Читать дальше )

Инвестиции в золото для богатых

- 09 января 2024, 20:30

- |

Тем не менее, в 2022 году банки продали физлицам более 75 тонн золотых слитков, а за первые 4 месяца 2023 года населению было продано 35 тонн золота, так что возможно, рекорд 2022 года уже был побит, о чем мы, скорее всего, узнаем немного позже.

В банке ВТБ заявили, что средний объем одной продажи с начала 2023 года составил 18кг (!) золота. Впрочем, на эту статистику влияет ограничение, введенное самим ВТБ: минимальный доступный объем покупок — от 1кг золота. А в Сбербанке сообщили, что чаще всего россияне покупают золотые слитки весом 10-20 грамм.

И тут возникает вопрос, а какие условия инвестирования в золото для людей состоятельных и для людей с небольшими свободными средствами?

Впервые я об этом задумался, когда узнал от бывших коллег, что у них закончились стандартные слитки. Я даже удивился: а разве их могут покупать физлица? В таких слитках, например, хранят золото центральные банки, выглядят они вот так:

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 34 )

Налоги при продаже золота

- 08 января 2024, 10:43

- |

Коллеги, делюсь сведения по налогообложению операций с золотом. Сразу скажу, что прибыль от операций с золотом подлежит налогообложению не зависимо от того продаете вы монеты, слитки, золото с ОМС или любую иную форму золота. Но не все так однозначно, везде есть нюансы, о них и поговорим.

Операции с биржевыми фондами на золото

Самое простое — это прибыль от продажи биржевых фондов на золото. Здесь налоговым агентом выступает брокер, который сам удержит все необходимые налоги, а если денег не хватило, то по итогам года автоматически передаст данные в ФНС, после чего вы сможете самостоятельно уплатить налог.

При этом на владение биржевыми фондами действует 3х летняя налоговая льгота на долгосрочное владение (детали не расписываю, предполагаю, что меня читают люди, которые знают, что такое ЛДВ).

Операции с физическим золотом (слитки, монеты), ОМС, биржевым контрактом GLDRUB_TOM

Вот тут уже интереснее. Прибыль от операций с физическим золотом, а также с золотом на ОМС или на брокерском счете (GLDRUB_TOM) облагается НДФЛ, декларировать доход и уплачивать НДФЛ необходимо самостоятельно (декларация 3-НДФЛ подается до 30 апреля года, следующим за годом получения дохода).

( Читать дальше )

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс