Даниил Николаев

Как нефтяные компании переживают кризис. Сравнение⚖.

- 13 октября 2020, 10:55

- |

➖выручке,

➖чистой прибыли,

➖по изменению долгосрочной долговой нагрузки,

➖изменению количества денежных средств на счетах.

ℹ️ Цель данного поста является рассмотреть насколько устойчиво в финансовом плане держатся компании в условиях кризиса.

📐По каждому показателю составим таблицу и лучшая компания набирает 1балл а худшая 7. Суммируем все баллы и набравшая наименьшее количество будет считаться наиболее финансово устойчивой🗻.

1⃣По моему расчету наиболее устойчива была Сургутнефтегаз. Главной причиной этого, как вы можете догадаться, является валютный вклад и происходящая из этой причины возросшая прибыль до 436,9 млрд руб против 37 млрд убытка годом ранее💵. Всего плюс 2% долга. И даже почти самый худший результат по выручке -38% не сможет оказать влияния.

( Читать дальше )

- комментировать

- 4.3К | ★6

- Комментарии ( 11 )

Отражение кризиса на финансах Газпрома💵.

- 12 октября 2020, 14:35

- |

➡️Рассматриваются изменения:

— Кол-ва долгосрочных кредитов и займов

— Кол-во денежных средств на счетах.

Сравнение с аналогичным периодом 2019 года:

— Выручки

— Операционных расходов

— Прибыли

— Прибыли на акцию.

1⃣ Количество денежных средств увеличилось на 6%. учитывая что 14 июля были выплачены дивиденды в размере 363 млрд руб можно предположить что сегодня этот показатель сократился.

2⃣ Долгосрочные обязательства увеличились на 22%. Пару дней выпустил пост, посвященный кредиторам Газпрома, где можно увидеть что 80% займов взяты в валюте💵💶. Скорее всего увеличение долговой нагрузки связано с ростом стоимости валюты.

3⃣ Выручка снижается на 29% (1,173 трлн руб)❗️

4⃣Чистая прибыль за полгода составляет 45,5 млрд руб. Падение по сравнению с аналогичным периодом 95% или в 20 раз❗️

5⃣Прибыль на акцию. За полгода Газпром заработал 1,39 руб на акцию против 37,85 руб в прошлом году. Вероятность увидеть хорошие дивиденды за 2020 год стремится к нулю🤏.

( Читать дальше )

Как Транснефть переживает кризис.

- 10 октября 2020, 17:02

- |

🔎Если смотреть изменение ключевых показателей, то сильное ухудшение только по прибыли -37%. В то время как у многих нефтегазовых компаний наблюдается убыток или околонулевая прибыль.

➖Из приятного — сильно увеличилось количество денежных средств на счетах компании по сравнению с аналогичным периодом прошлого года (+71%)💰.

➖По остальным пунктам наблюдаются незначительные изменения:

📌Долгосрочные обязательства уменьшились на 38 млрд, что безусловно плюс,

📌краткосрочные на прежнем уровне.

📌Выручка снизилась на 5,5%, или 30 млрд. Сумма большая, но сравнивая с остальными компаниями сегодня, можно сказать, что это хороший результат.

В общем, по отчётности можно предположить, что $TRNFP очень уверенно пережила последние потрясения, произошедшие в мире, и в ближайшее время ей мало что угрожает.Разве что неумеренные аппетиты госчиновников по выкачиванию средств из госкомпаний в виде дивидендов🍽💵.

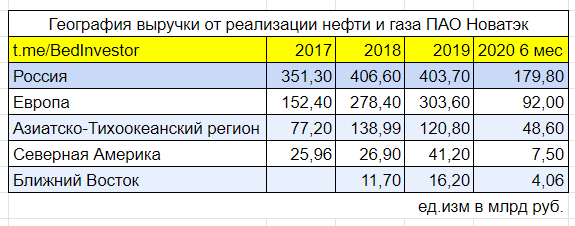

География выручки ПАО Ноавтэк.

- 09 октября 2020, 21:26

- |

Не так давно читал новость о том, что начальник управления по связям с инвесторами Александр Назаров заявил, что Новатэк рассчитывает продавать 80% своего газа в азиатских странах. Решил покопаться и выяснить какая география выручки у $NVTK. Табличку прилагаю.

➖Исходя из данных, представленных в отчетах по МСФО можно с уверенностью сказать, что 80% продукции компании приобретает европейский и российский потребитель вместе взятые (если судить по 19 году).

➖Если не учитывать половину 2020 года, то видим, что Европа только наращивала потребление, а в Азию поставлено на 20 млрд. продукции меньше, чем годом ранее.

➖Главные враги России, согласно федеральным телеканалам, также наращивают потребление газа российского производства, с 26 млрдР в 2017 до 41 в 2019.↗️

ℹ️В статье не учитываются изменения курса валют, и не принимаются во внимание показатели 2020 года, но в целом картина вполне реалистично описывает, что сегодня доминирующим положением Азиатского потребителя продукции Новатэк'а даже и не пахнет. В общем время покажет.

Вознаграждения боссам МРСК Волги.

- 09 октября 2020, 11:44

- |

ℹ️Так как держу небольшую позицию МРСК Волги, то вполне резонно интересует вопрос: сколько получают Члены Правления и Совета Директоров и как это соотносится с финансовыми показателями (с чистой прибылью и рентабельностью в данном случае)❓

📐Для удобства составляю табличку, где указаны данные за последние 5 лет⤵️.

🔎Как можно видеть из таблички, чистая прибыль с 2015 по 2017 год сильно росла (в 5 раз за 3 года!), в 2018 рост сильно замедлился (+220 млн Р) а 2019 показал снижение данного показателя. Рентабельность приблизительно повторяет судьбу развития чистой прибыли🆗.

❓Что нам показывает статья вознаграждений ЧП и ЧСД? Тут мы видим небольшое отличие от роста фин. показателей. С 2015 на 2016 год, когда прибыль и рентабельность выросли в 2,5 раза размер вознаграждений остался на прежнем уровне〰️. С 16 на 17 год фин показатели выросли менее, чем в 2 раза, рост вознаграждений суммарно составил +43%. С 17 на 18 год роста рассматриваемых показателей не было, соответственно и роста вознаграждений тоже🤷.

( Читать дальше )

Кредиторы Газпрома.

- 08 октября 2020, 11:13

- |

➡️Анализируя кто конкретно даёт деньги, понимаешь что Европа очень нуждается в российском газе:

➖Почти 1,7 трлн р выданы в евро и крупнейшие кредиторы европейские энергокомпании, а также крупные банки. В обращении (можно увидеть из таблицы) находится огромное количество еврооблигаций💶, аж на 455 млрд. Р.

➖Американская валюта менее популярна и большая её часть — долларовые облигации (в обращении на 1 трл ₽ облигаций в $).

➖Также можно увидеть облигации в японских йенах, фунтах стерлингов, швейцарских франков💴💷.

➖Хочется обратить внимание что в середине 2020 года взят крупный кредит в 💶 евро у китайского банка. Вероятно, объем заимствований у организаций из Поднебесной будет расти🇨🇳.

➖Следующий пункт, бросающийся в глаза — довольно осторожная политика наших банков🇷🇺. На мой взгляд крупные кредитные организации нашей страны могли бы и больше финансировать крупнейшие отечественные проекты. Но даже те незначительные выданные кредиты в большей мере были в иностранной валюте. Сбер 52 млр руб в евро 42 млрд в руб., ВТБ 32 млрд руб в евро и Альфа 25 млрд руб в долларах.

( Читать дальше )

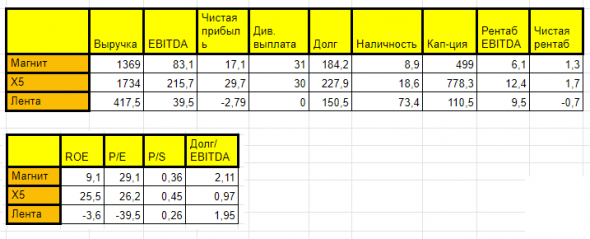

Сравнительный анализ крупнейших продуктовых ритейлеров России.

- 06 октября 2020, 00:09

- |

⚖️По примеру прошлых публикаций сравниваю продуктовые ритейл компании $MGNT $FIVE $LNTA по их мультипликаторам ROE, P/E, P/S и Долг/EBITDA.

📝План следующий: анализируем по мультипликаторам, лучшая компания по каждому мультипликатору набирает 3 балла худшая 1. Составляем итоговый зачёт и получаем наиболее предпочтительную компанию, а далее рассмотрим как пришли к такому результату в динамике 5 лет по финансовым показателям.

➖P/E (Price / Earnings) — количество лет, за которые бизнес, при его покупке по текущим ценам, себя окупит.

➖P/S – коэффициент отношения капитализации компании к ее выручке.

➖ROE — прибыльность собственного капитала (пример — ROE = 25% значит что на вложенные 100 рублей бизнес компании генерирует 25 рублей чистой прибыли).

➖Долг/Ebitda — за сколько лет компания может погасить свой долг.

1️⃣P/E. По данному пункту первое место заняла Х5. Хотя он у достаточно высокий 26,5 и не сильно отличается от магнита. Лента имеет отрицательный P/E так как в 2019 году был зафиксирован убыток в 2,8 млрд руб.

( Читать дальше )

Зарубежные инвесторы ФСК ЕЭС.

- 03 октября 2020, 00:47

- |

Изучая годовой отчёт ПАО ФСК ЕЭС, обнаружил интересную информацию. 61,9 % free float $FEES находятся в руках зарубежных инвесторов. А распределение по регионам удивляет еще больше — 45% Находится в руках американских институциональных инвесторов, среди которых:

-

➖Vanguard — топ 2 среди 500 крупнейших инвестиционных компаний мира Размер активов под управлением 6,4 трлн $ на 31 декабря 2019 года.

➖BLACKROCK — Одна из крупнейших инвестиционных компаний мира, под управлением находится 7,4 трлн $ на 31 декабря 2019 года.

➖ kopernik global investors — небольшой паевый фонд из Флориды с активами под управлением в 1млрд$

➖State Street Corporation — тут непонятно является он инвестором или держателем депозитарных расписок.

Среди других значимых представителей зарубежных стран :

➖Norges Bank Investment Management — это дочка норвежского Центрального банка, ответственная за управление пенсионным фондом.

➖Abu Dhabi Investment Authority — cуверенный фонд благосостояния, принадлежащий эмирату Абу-Даби, Объединенные Арабские Эмираты, основанный для инвестиционных целей правительством Абу-Даби.

( Читать дальше )

Мама $ROSN и дочка $BANE. Товарно-денежные отношения👩👧.

- 01 октября 2020, 11:33

- |

Так как являюсь держателем акций компании Башнефть решил рассмотреть волнующую каждого акционера тему ее дебиторской задолженности. Конкретнее — как она росла с течением времени и как росла во время коронокризиса. Составим по кварталам с начала 2016 года табличку📐 и по ней график (представлены ниже).

➖Из графика видно, что интенсивный рост начался с момента смены основного владельца. 12 октября 2016 «Роснефть» завершила приобретение государственного пакета акций «Башнефти» .

➖Очень интересным является конец 17 года, так как дебиторская задолженность резко выросла с 68,5 млрд р до 164↗️. В годовом отчете по МСФО за 2017 указано, что 80 млрд из них должна возместить АФК Система в качестве компенсации за ранее понесенные убытки. Фактически, операционно, дебиторской задолженности прибавилось 15,5 млрд р по сравнению с 3 кв. 2017 года.

❗️Кстати по этому пункту интересно еще то, что за 2017 полный год в отчете «дебиторская задолженность» и «компенсации» это две разные статьи, а уже в отчетах за 2018 год их суммируют🧐.

( Читать дальше )

Газпромнефть. Выгодно - Невыгодно⚖️.

- 30 сентября 2020, 00:16

- |

Куда смотреть, чтобы понять — насколько сейчас выгодно вкладывать деньги в акции данной компании?

ℹ️Так как цена акции находится на уровне 2018 года, я решил сравнить выручку и прибыль по МСФО за 1, 2 кв 2018 и 2020 года. И составить таблицу для удобства сравнения.

По ней видим:

➖ в целом заметной разницы выручки между 18 и 20 годом не было ( -25 % в масштабах того бардака, который происходил можно посчитать хорошим результатом).

➖ А вот разница прибыли катастрофическая. При выручке чуть меньше 1 трлн₽ за 6 месяцев прибыль составила 7 млрд₽. Если вспомнить, что вознаграждения топ-менеджменту составляют около 1.5 млрд₽, то можно сказать, что на бонусы топам компания заработала.👍

➕Если к этому всему добавить цены на нефть и долгосрочные обязательства на 1,2 трлн₽ в 20г. против 0,9 трлн ₽ в 18г. то как то желание покупать временно пропадает.

теги блога Даниил Николаев

- AGRO

- AMEZ

- BELU

- Beluga Group

- FIVE

- mail.ru

- Mail.Ru Group

- MRKV

- NSVZ

- PIKK

- SELG

- X5 Retail Group

- yndx

- Акции

- анализ

- Ашинский МЗ

- Башнефть

- Белуга Групп

- бухучет

- ВТБ

- выкуп акций

- выручка

- Газпром

- Газпромнефть

- ГК Самолет

- дивиденды

- золото

- инвестиции

- ИНГРАД

- Инсайд на бирже

- Ипотека 2020

- конкурентное преимущество

- Лензолото

- лента

- ЛСР

- магнит ао

- Материнский капитал

- металлургия

- мобильный пост

- МРСК Волги

- МРСК Северо-Запада

- МСФО

- Налогообложение на рынке ценных бумаг

- Наука-Связь

- нефтянка

- Новатэк

- отчет 3 кв

- пик

- ПИК СЗ

- Роснефть + башнефть

- Россети

- Россия

- Росстат

- рост акций

- Русагро

- Рынок недвижимости

- Самолет

- Селигдар

- Совкомфлот

- СПГ

- сравнение

- сша

- Транснефть

- фантазии

- финанализ

- ФСК Россети

- Х5 Retail Group

- Центральный телеграф

- ЧМК

- Эталон ЛенСпецСМУ

- Яндекс