Артур Идиатулин (Tickmill)

Декабрьский отчет NFP: Безработица «все портит»

- 13 января 2020, 14:30

- |

Отчет по состоянию рынка труда в США, вышедший в прошлую пятницу, содержал больше негатива чем предполагалось, однако отдельные компоненты не составили единой картины, что послужило причиной противоречивой реакции рынков на отчет. Для начала приведу ключевые моменты отчета:

Число новых рабочих мест: 145K, против 164К ожиданий, ноябрь пересмотрен вниз до 256К.

Оплата труда: всего 0.1% MoM, против 0.3% ожиданий и 0.3% в ноябре.

Уровень безработицы: 3.5%, неизменно по сравнению с ноябрем.

О том, что реакция была противоречивой, например говорит движение в золоте после выхода данных, где в одном часе уложилось «согласие», а затем «отрицание» со слабыми пунктами отчета:

Затем цена все-таки возобновила рост, но с понедельника возымели вверх продажи. В итоге цена стремится к уровню, на котором она находилась до обострения ситуации с Ираном и появления соответствующих новостных заголовков.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Что ожидать от сегодняшнего NFP? Обзор данных.

- 10 января 2020, 14:44

- |

Ключевые моменты по сегодняшнему отчету по безработице в США:

- Позитивный сюрприз (даже ощутимый) скорей всего вызовет минимальную реакцию соответствующего знака на фондовом рынке или в долларе: чиновники ФРС уже несколько раз констатировали тот факт, что рынок труда утратил связь с инфляцией («Кривая Филлипса мертва»). Если, конечно, оплата труда не покажет неожиданный рост, что маловероятно, так как декабрьский всплеск занятости – сезонный, в нижней части спектра рабочей квалификации, где зарплаты обычно растут неохотно;

- Негативный сюрприз рискует быть истолкован как дефицит рабочей силы, как показывают отдельный случаи это действительно имеет место, когда безработица находится на рекордном минимуме.

В пользу сильного NFP говорят следующие данные:

— Непроизводственный PMI в декабре – как я писал ранее широкий показатель превзошел ожидания, однако рост компонента занятости незначительно ослаб (с 55.5 в ноябре до 55.2 в декабре). В целом отчет говорит о стабильной ситуации на рынке труда;

( Читать дальше )

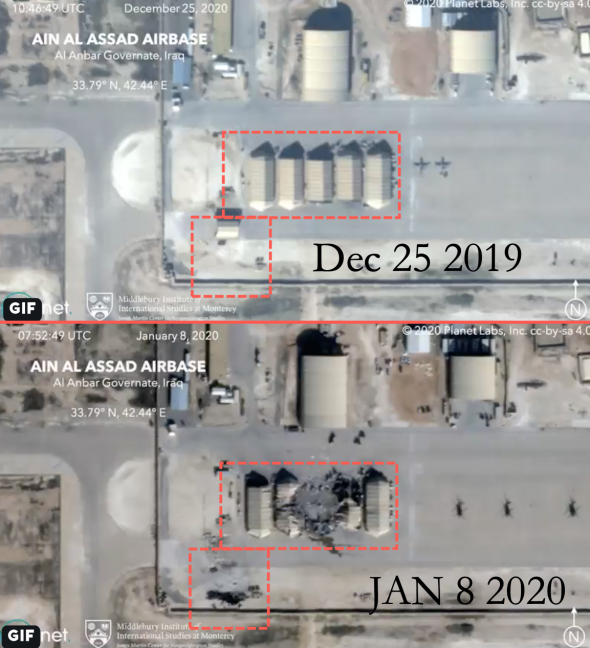

«Символические удары» Ирана по авиабазам. Так ли это?

- 09 января 2020, 15:21

- |

«Акт суровой мести» Ирана оказался на удивление гуманным – ракетные удары были нанесены таким удивительным образом, что не пострадал ни один американский солдат. Однако, вопреки ироничным сообщениям медиа о «символическом обстреле», изображения спутниковых снимков показывают, что Иран осознанно метил по военному потенциалу и ущерб ощутимый:

( Читать дальше )

Слон в посудной лавке: Зачем США понадобился иранский генерал?

- 06 января 2020, 15:01

- |

Напряженность на Ближнем Востоке после ликвидации члена иранского генералитета Соединенными Штатами основательно спугнула покупателей на фондовых рынках и обеспечил стабильный приток капитала в защитные активы. Неприятие к риску не ограничилось прошедшей неделей и продолжает диктовать условия на рынках в понедельник. Причина проста – обещание Ирана мстить держит инвесторов в подвешенном состоянии, так как диапазон ответных мер широк, вплоть до объявления войны Соединенным Штатам.

Котировки золота подросли на 1.6% в понедельник до $1579.55 за тройскую унцию. Это максимум с апреля 2013 года. Длинные позиции по золоту сейчас просты и понятны, и привлекательны, так как рынок склонен чрезмерно реагировать на угрозу эскалации. Разумно также ожидать рост спекулятивного давления.

Иран уже сообщил что отказывается от соблюдения одних из ключевых пунктов ядерного соглашения что практически равноценно выходу из него. Этот шаг будет иметь долгосрочные последствия для защитных активов так как повысит общий уровень напряженности.

( Читать дальше )

Baltic Dry Index рухнул на 10% – что не так с морскими грузоперевозками?

- 03 января 2020, 14:40

- |

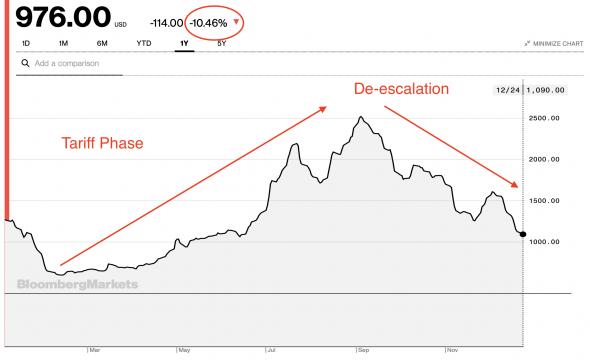

Пока золото и другие защитные активы реагируют на краткосрочные возмущения новостного фона, будь то убийство высокопоставленного иранского генерала в Ираке или «презентация» нового оружия Северокорейским лидером, мы сменим перспективу на среднесрочное будущее и рассмотрим индекс грузовых перевозок Baltic Dry Index. Данный индекс представляет собой средневзвешенное значение среднего срока фрахта по танкерам различного размера – Capesize, Panamax и Supramax.

Морские грузовые перевозки вероятно наиболее базовая характеристика наличия и скорости экспансии мировой экономики, так как охватывает происходящее в совершенно разных секторах экономики и странах. Что примечательно, в четверг, индекс зафиксировал сильнейшее за 6 лет однодневное падение — -10.5%, в первую очередь из-за ухудшения спроса на сухогрузные суда.

Значение индекса сократилось на 114 пунктов до 976, самого низкого уровня с мая 2019 года.

( Читать дальше )

PMI Еврозоны: Слабость просочится в первый квартал 2020

- 02 января 2020, 15:24

- |

Производственный сектор Еврозоны вновь сообщил что от него «не стоит ждать поддержки» в первом квартале Нового Года – включая декабрь, активность падала 11 месяцев подряд, а опережающие индикаторы указали на слабость в начале 2020, показал Markit в четверг.

Индекс производственной активности снизился с 46.9 до 46.3 пунктов в декабре, что тем не менее оказалось лучше прогноза в 45.9 пунктов. Субкомпонент производства, который имеет наибольший вес в широком показателе упал с 47.4 до 46.1 пункта. Темп падения оказался максимальным с 2012 года.

Хотя ожидания фирм изменились в позитивную сторону, возвращение к росту откладывается, так как новые заказы продолжают падать одним из самых быстрых темпов за семь лет. Закупки сырья сократились, как и потребность в рабочей силе показали детали отчета.

Как я уже писал ранее, в рамках «первой фазы» торгового соглашения Китай должен будет планомерно увеличивать импорт товаров из США для сокращения торгового дефицита. Увеличение импорта, по заявлениям чиновников из администрации Трампа составит 100 млрд. долларов в год, и вернет рынок не только для американских фермеров, но и найдет новый для промышленного сектора США, который может составлять прямую конкуренцию европейскому. Потери Евросоюза от торговой сделки МВФ оценил примерно в 90 млрд. долларов:

( Читать дальше )

Десятилетие QE: «перевернет ли календарь» S&P 500?

- 30 декабря 2019, 15:27

- |

Среди всех «ярлыков» уходящего десятилетия, для корпоративной Америки и Уолл Стрит самым содержательным и характерным наверно будет «Десятилетие дешевого кредита».

Сюда вошли и низкие/отрицательные ставки и QE и даже налоговая реформа Трампа, что есть долг у будущих поколений (вспоминаем т.н. рикардианскую эквивалентность).

Корпорации США «блистали» на рынке корпоративных облигаций, без особого труда привлекая средства. Начиная с 2010 года компании ежегодно выпускали около 1 трлн. долларов облигаций, подсчитало агентство SIFMA. То есть в сумме более 10 трлн. за 10 лет. Оптимисты скажут, что и активы выросли на 10 трлн. но очевидно, что «справедливая стоимость» этих активов (т.е. благосостояние их обладателей) завязано на низких ставках, в условиях чего медленно, но верно формировался дефицит доходных активов. В композиции рынка облигаций инвестиционного уровня выросла с трети до половины доля долга, рейтинг которых лишь чуть выше «мусорных», что говорит о повышении риска на долговом рынке.

( Читать дальше )

Иена «потеряла связь» золотом, в фокусе госдолг правительства.

- 27 декабря 2019, 14:29

- |

Промышленное производство в Японии снизилось второй месяц подряд в ноябре, повысив шансы рецессии в четвертом квартале из-за снижения внутреннего спроса и экспорта.

Основная масса спекуляций по поводу поведения японской валюты сейчас разворачиваются вокруг вопроса о новых заимствованиях правительства в 2020. Госдолг Японии колеблется около 237% ВВП, но отступление от фискальной дисциплины будет не только выгодно для Банка Японии (политика которого сейчас сталкивается с ограничением предложения облигаций на рынке), но и необходимой мерой для стимулирования внутреннего спроса. В последние месяцы экономику подвели слабый внутренний спрос (после повышения НДС) и неважная динамика экспорта. Иена также теряет «общую тему» с золотом, которая несмотря не последний всплеск спроса на защитные активы оставалась относительно непопулярной у инвесторов:

( Читать дальше )

"Чрезмерная решительность" Джонсона вредит Фунту

- 20 декабря 2019, 16:57

- |

Рост британской экономики оказался чуть выше первоначальной оценки за третий квартал, а дефицит торгового баланса сократился до минимального значения с 2012 года, показали данные в пятницу. Положительная динамика экономических показателей поддержала фунт после падения в четверг до уровня 1.30, так как Банк Англии на заседании в четверг усомнился в перспективах роста несмотря на казавшееся снижение неопределенности связанной с выходом страны из ЕС.

ВВП страны вырос на 0.4% в третьем квартале, выше предварительной оценки в 0.3%. Вклад сферы услуг и строительного сектора были пересмотрены в сторону большего роста.

Активность в экономике Британии значительно замедлилась после референдума в 2016 году, что дополнительно усугубило торговое противостояние между США и Китаем и последующее замедление экономики в Европе. За год, оканчивающийся в сентябре, экономика выросла всего на 1.1%, вопреки прогнозу экономистов Рейтер в 1.3%.

( Читать дальше )