Артур Идиатулин (Tickmill)

Превью заседания ЕЦБ: основные инструменты исчерпаны

- 09 сентября 2020, 15:55

- |

ЕЦБ нужно будет сильно постараться чтобы уговорить евро снизиться. Именно уговорить, потому что время менять что-то в политике не пришло. Говорить о расширении лимита основного антикризисного инструмента (PEPP) пока еще рано. Трогать ставку и изменять объем QE ЕЦБ также не планирует, да и мало смысла в этом. Учитывая структурный даунтренд в долларе, вероятность возобновления бычьего тренда в EURUSD высока.

Чтобы понимать, почему не стоит ждать от ЕЦБ активных действий, нужно иметь в виду два момента:

1. ЕЦБ и так зашел далеко, сделав ставку отрицательной и запустив довольно существенное QE, включая PEPP с потолком в 1.35 трлн. евро. Хорошо известен тот факт, что с каждым новым снижением процентной ставки его предельная эффективность падает. Чтобы достичь того же стимулирующего эффекта на кредитную активность, снижать ставку нужно больше. Однако побочные эффекты также растут. Со снижением ставки в отрицательную зону можно заметить, что ЕЦБ предпочитает использовать адресные меры типа TLTRO и пр., что есть признание что основной потенциал смягчения исчерпан.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

"Словом" Евро не остановить

- 07 сентября 2020, 14:30

- |

EURUSD задержали в узком диапазоне 1.1800-1.185, который сформировался на прошлой неделе. Прикрытие длинных позиций и сопутствующие спекулятивные продажи на фондовых рынках не привели к укреплению доллара, как это происходило в предыдущий раз, что подчеркивает отсутствие у USD фундаментальных показаний к ревальвации.

Замечу, что акции, в этот раз, корректировались без характерного «волнения» коллег по риску — мусорных облигаций, что наглядно подтверждает, как ФРС подавил сильный фактор спроса на доллар своей ультрамягкой политикой и будущим курсом:

При падении S&P 500 часто растет и доходность мусорных облигаций (т.е. они дешевеют), однако эпизод коррекции на прошлой неделе, как мы видим, отличился.

Число рабочих мест в августе увеличилось примерно так, как предполагал консенсус (~1.4 млн.). Сильно выросла м/м оплата труда (+0.4%), что позволяет строить позитивные гипотезы по поводу динамики потребительской инфляции, что, опять же, отбирает силы для роста у USD.

( Читать дальше )

Превью NFP: август скорей всего повторит июльский «успех»

- 04 сентября 2020, 14:38

- |

Вчерашняя резкая коррекция на фондовых рынках разбудила армагеддонщиков, голоса которых, однако, быстро стихли :D. Европейские фондовые индексы показывают умеренный позитив, фьючерсы на американские индексы перешли в рост. Надежным спасательным тросом для рыночных настроений может выступить экономическая статистика и на помощь сегодня должен подоспеть департамент труда с его ежемесячным отчетом Non-Farm Payrolls.

Данные по рынку труда за август, несомненно, будут более важными, чем отчеты предыдущих месяцев. Во-первых, выросла хрупкость рынка после вчерашней разрядки. Во-вторых, с течением времени влияние пандемического шока затухает, стимулы исчерпываются и на первый план выходит потенциал самостоятельного роста, который может отразить как раз статистика. Глава ФРС Пауэлл ранее заявлял, экономическая ясность появится чуть позже, когда «пыль уляжется».

Консенсус-прогноз следующий:

— Рост рабочих мест: +1.4 млн. Диапазон прогнозов от -100К до +2.38 млн., рост в предыдущем месяце +1.76 млн.

( Читать дальше )

Данные ADP готовят инвесторов к слабому отчету NFP

- 03 сентября 2020, 12:47

- |

Коррекция доллара продолжилась в четверг после значительно роста в среду. Релиз ADP за август показал, что число рабочих мест выросло почти вдвое меньше прогноза — 428K против 950К прогноза. Оценки агентства отличаются высокой волатильностью и порой опровергаются официальным отчетом Non-Farm Payrolls, однако в данных за август был важен тренд в занятости, а не конкретные цифры, и отчет ADP смог отразить тенденцию. Темп создания рабочих мест снижается, ползет вверх число увольнений, к тому же ADP заявил, что проводить какие-то сравнения с состоянием рынка до пандемии пока преждевременно. Эту тенденцию подтвердил и отчет ISM по активности на фабриках США, который показал, что спрос на труд остается низким, а увольнения растут, хоть и более медленным темпом.

Оптимизм на рынке в четверг, несомненно, поддержала софт статистика по китайской экономике. Отчет Caixin показал, что позитивный тренд в сфере услуг захватил и август, таким образом восстановление набирает обороты четыре месяца подряд:

( Читать дальше )

"Пузыри на рынке - забота не монетарной политики"

- 02 сентября 2020, 14:06

- |

Прошлой ночью чиновник американского ЦБ Лейл Брейнард расщедрилась на подробности новой концепции гибкого таргетирования средней инфляции. Наиболее занятным, на мой взгляд, стал ее комментарий, что побочным эффектом новой политики может быть «погоня за доходностью» и прочие пузыри, однако монетарная политика и не призвана их «сдувать». По ее словам, этим должна заниматься т.н. макропруденциальная политика. Тут на мой взгляд есть очень тонкий момент, который имеет далеко идущие последствия для рынков, и который стоит обсудить.

Макропруденциальная политика воплощает в себе преимущественно ограничения, нормативы, правила, противовесы и т.д. Повышенные нормативы достаточности капитала к системообразующим банкам — это пример макропруденциальной политики. Монетарная политика, напротив, работает посредством создания необходимых условий, среды, стимулов. Понижение ставки должно стимулировать кредитование.

Видно, что монетарная политика — это больше стимулировать/дестимулировать.

( Читать дальше )

Несколько замечаний по вчерашнему выступлению Пауэлла…

- 28 августа 2020, 15:17

- |

Ну что ж, вчера американский ЦБ, в лице его главы Джереми Пауэлла, формально подтвердил, что корректирует цель монетарной политики. Если раньше ФРС таргетировал конкретный уровень инфляции, то теперь будет таргетировать среднюю инфляцию.

Решение было широко ожидаемым, однако хотелось бы сделать несколько замечаний по поводу того, зачем это было нужно и как сдвигаются ожидания по циклу повышения ставок.

Согласно отчету ФРС под названием «Ревью монетарной политики», решение обосновано тем, что американская экономика вступает в «новую нормальность», которая характеризуется следующими наблюдениями:

- Продолжает снижаться производительность (выпуск на работника), а население стареет.

- Снижается гипотетическая нейтральная процентная ставка (при которой ВВП и инфляция растут «ровным» темпом), т.е. фаза нормализации политики укорачивается.

- Повышение трудовых ресурсов (т.е. уровня участия в рабочей силе) становится одной из приоритетных задач. Кстати, прошлая декада монетарного стимулирования смогла раздуть много номинальных показателей и приподнять некоторые реальные показатели, но именно LFPR, загадочным образом, остался на низком уровне, а с пандемией рухнул еще ниже:

( Читать дальше )

Предложит ли ФРС нечто большее, чем “смену амбиций”?

- 27 августа 2020, 13:09

- |

Азиатские фондовые рынки показали скромный рост, а европейские умеренно снижается, так как никто не хочет делать резких движений перед важнейшим выступлением Джереми Пауэлла в этом году. Предполагается что речь главы ФРС будет некоторой «прелюдией» перед сентябрьским заседанием, на котором, как ожидается ФРС представит свою монетарную политику 2.0.

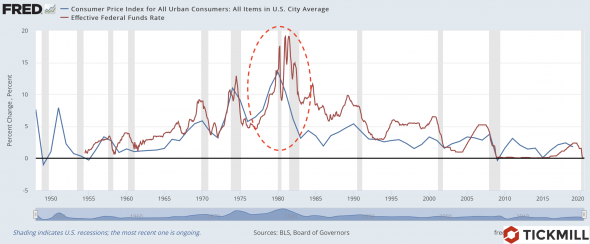

Если финансовые рынки правильно интерпретировали все недавние намеки и заявления чиновников ЦБ, глава ФРС будет говорить о смене базовых целей. А именно, понятие «целевая инфляция в 2%» будет заменена на «целевой диапазон со средним значением в 2%». Другими словами, ЦБ будет допускать ускорение инфляции выше 2%, что раньше считалось нежелательным из-за страхов, которые тянутся еще с 70-80-х годов прошлого века. Тогда инфляция доходила до 13%, а ставку приходилось экстренно поднимать до 15%:

Но время идет, и усиливается подавляющее влияние технологических, демографических, геополитических факторов на инфляцию. Другими словами, разогнать ее становится сложнее, чем сдержать. Поэтому прошлый подход ФРС к контролю инфляции начал систематически вызывать ее «недолет» — доля времени, когда инфляция оставалась ниже цели увеличивалась. Поэтому появилась необходимость пересмотреть политику, вплоть до того, как определяется цель.

( Читать дальше )

Обзор рынков от 26 августа. Рост доходности трежерис и рухнувшая потребительская уверенность в США.

- 26 августа 2020, 15:23

- |

Финансы поют романсы

Экономика США все-таки не покажет чудес самостоятельного восстановления, а вся впечатляющая динамика, что мы наблюдали в первые две месяца лета — временная. На это намекает потребительская уверенность в США, которая в августе рухнула на дно.

Индекс потребительской уверенности от Conference Board значительно отклонился вниз от прогноза в августе, показали данные во вторник. Предсказывали 93 пункта, а оказался на 84.3. Дополнительно к этому негативу, июльское значение пересмотрели вниз с 92.6 до 91.7 пунктов. Чтобы понимать, насколько это плохо, необходимо сравнивать с докризисными показателями. С января 2018 по январь 2020 индекс колебался в диапазоне 120-140 пунктов, затем рухнул ниже 90 пунктов. Значение в 84.8 пункта в августе — самое низкое за время пандемии.

Что интересно, поведение показателя во время пандемии имеет форму затухающего импульса, что можно соотнести с двумя фазами восстановления:

- 1. Постепенная отмена санитарных ограничений в начале лета, ожидания повышенных пособий по безработице от государства, ну и собственно получение и расходование их.

- 2. Восстановление санитарных ограничений в июле из-за «второй волны», ожидания того, что пособия порежут, ну и собственно завершение программы повышенных пособий в августе.

( Читать дальше )

Война войной, но торговая сделка по расписанию

- 25 августа 2020, 12:41

- |

Фондовая Америка решительным движением покорила новую вершину прорвавшись выше отметки 3400 вчера на открытии, позволив покупателям довольно комфортно чувствовать себя сегодня. Доллар удержал уровень 93.00 в понедельник, но находится сегодня под небольшим давлением. Как я аргументировал в своей вчерашней статье поиск новых минимумов в долларе может быть под большим вопросом так как два ключевых условия нисходящего тренда становятся менее актуальными.

Торговые представители Китая и США развеяли миф о том, что коронакризис или растущая напряженность воспрепятствовали выполнению первой фазы сделки, сообщив что первая фаза сделки выполняется. Новость об укреплении торгового сотрудничества мощной инъекцией оптимизма для рисковых активов, так как автоматически приуменьшила остроту существующих конфликтных моментов, таких как противоречия по статусу Гонконга, претензии к Китаю связанные с Covid-19 и давление США на технологические компании Китая.

( Читать дальше )