Артур Идиатулин (Tickmill)

Рынки вновь закладывают «поворот» в политике ФРС. Что ждать от NFP?

- 04 октября 2022, 16:02

- |

В понедельник и вторник ценовая активность в различных классах активов четко указывает на сдвиг в ожиданиях по процентной ставке ФРС в 2023 году. Доходности облигаций снижаются, рисковые активы растут, коррекция доллара углубляется – очевидно, рынок пытается учесть ослабление темпов ужесточения политики. Еще недавно фьючерсы на ставку закладывали одно повышение на 25 б.п. в 2023 году (это прогнозировал и сентябрьский DotPlot и сами чиновники ФРС) однако на этой неделе ситуация резко изменилась – рынок закладывает в цены, что в первом полугодии следующего года ФРС понизит ставку на 25 б.п:

В ситуации, когда ФРС быстрым темпом сворачивает монетарную поддержку, плохие экономические новости или слабая статистика, как бы парадоксально это ни было, имеют положительный эффект для рынков так как дают надежду, что ориентирующийся на входящие данные ЦБ смягчит темп повышения ставок чтобы не нагнетать обстановку и/или оттянуть наступление рецессии. Возможно, это и происходит сейчас, особенно после выхода разочаровывающих данных от ISM в производственном секторе США, обвала акций Credit Suisse на 10% в понедельник, а также расширения кредитных спредов до уровня июля 2022 года. Можно вспомнить, что именно тогда рынок обсуждал т. н. «поворот» ФРС (“Fed Pivot”) и на этом фоне S&P 500 вырос в августе с 3800 до 4300 пунктов:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

"Эффект ЕЦБ"

- 09 сентября 2022, 14:45

- |

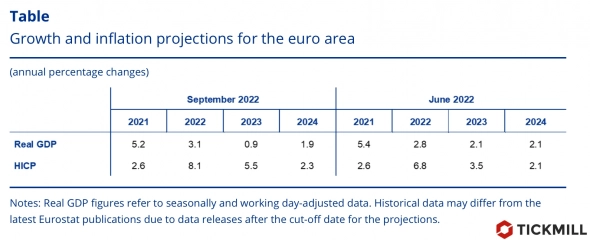

ЕЦБ единогласным решением повысил ставку на 75 базисных пунктов в четверг, подчеркнув таким образом, что безоговорочный приоритет в политике – подавить инфляцию. Несколько неожиданными оказались прогнозы роста – регулятор не только исключил рецессию в следующем году, предсказав рост на 0.9%, но и пересмотрел прогноз роста экономики в текущем году с 2.8% до 3.1%, сославшись на позитивные сюрпризы в первом полугодии.

Другим ястребиным сигналом стало изменение в прогнозах долгосрочной инфляции. ЕЦБ пересмотрел прогноз инфляции на 2024 год с 2.1% до 2.3%, дав понять, что экономика скорей всего потребует больше повышений ставки, так как инфляция будет медленней возвращаться к целевому уровню, чем предполагалось ранее.

Ниже представлена сравнительная таблица экономических прогнозов двух прошедших заседаний ЕЦБ. Рынок ожидал более пессимистичные цифры:

( Читать дальше )

Европейские страны пытаются «отвязать» энергетический сектор от газа

- 07 сентября 2022, 16:02

- |

Европейские рынки торгуются в умеренном минусе в среду, переняв медвежью эстафету у американского рынка, капитализация которого сократилась во вторник. Инвесторы активно сбрасывают европейские активы, так как растет угроза, что кризис на газовом рынке перекинется на финансовый сектор, запустив волну банкротств. Европейские правительства с некоторым запозданием разрабатывают механизмы защиты от кризиса, среди которых: ограничение оптовых цен, по которым закупается газ из России, налог на сверхдоходы или ограничение цен энергетических компаний в секторе зеленой энергетики, которые поднимают цены вместе со всеми, дешевые кредитные ресурсы для поставщиков электричества, столкнувшихся со стремительным ростом стоимости заимствований из-за падения маржинальности (фикс. продажная цена в контрактах), компенсация расходов на коммунальные услуги незащищенным потребителям, а также рационирование потребления энергии.

Прокачка газа по трубопроводу Nord Stream остановлена полностью, учитывая ультимативные условия обеих сторон, вряд ли возобновится в ближайшей перспективе. Европейские страны достигли некоторых приемлемых результатов в заполнении газовых хранилищ и подготовки к зиме. Следовательно, спрос на европейские валюты становится функцией от эффективности действий европейских правительств в преодолении существующих дисбалансов в энергетической системе ЕС и Великобритании. Другими словами, инвесторы задаются вопросом: смогут ли европейские страны предотвратить непредвиденные банкротства, которые могут пошатнуть финансовый сектор. Чтобы ответить на этот вопрос нужно время, поэтому премия за кредитный риск в европейских активах будет расти в краткосрочной перспективе.

( Читать дальше )

Фискальная помощь в ответ на газовый кризис «развязывает руки» ЕЦБ, Банку Англии

- 06 сентября 2022, 13:45

- |

Юань, находясь в свободном падении, начал сильно беспокоить центральный банк Китая, который в конечном итоге отреагировал достаточно решительно, сократив норму резервирования для банков с 8% до 6%. Новые правила вступят в силу в 15 сентября. Снижение RRR высвободит у банков дополнительную ликвидность, что позволит им увеличить объем кредитования, стимулируя, таким образом, экономическую активность. Кроме того, данная мера должна подстегнуть переток валютной ликвидности на рынок, что снизит спекулятивное давление на юань.

С начала августа юань обесценился по отношению к доллару примерно на 3% отражая нарастающий дискомфорт инвесторов, что ослабление внешнего спроса на китайские товары, дорогостоящие меры по борьбе с ковидом (масштабные локдауны) приведут к снижению ожидаемой доходности местных активов. Инвестиционный спрос на китайскую валюту таким образом сократился. Стоит отметить, что ЦБ Китая уже не первый раз снижает норму резервирования. В прошлый раз, это произошло 25 апреля, тогда PBOC снизил RRR на 1%, с 9% до 8% после того, как юань рухнул по отношению к доллару на 3% за одну неделю.

( Читать дальше )

Евро нащупал фундамент благодаря ястребиным намекам ЕЦБ

- 29 августа 2022, 16:26

- |

Денежные рынки Еврозоны в понедельник указывают на резкое укрепление ожиданий, что ЕЦБ повысит ставку на 75 базисных пунктов в сентябре, так как на выходных чиновники ЕЦБ дали понять, что готовы сделать решительный шаг, чтобы подавить инфляцию.

Среди представителей ЕЦБ, выступавших на симпозиуме в Джексон Хоул, важный сигнал дала Изабель Шнабель. Она заявила, что увеличивается риск, что инфляционные ожидания населения «уйдут в свободное плавание» (что резко понизит эффективность проведения монетарной политики ЕЦБ), а опросы показывают, что высокая инфляция начинает подрывать доверие к центральному банку.

Другие чиновники говорили о том, что повышение ставки «наперед» (а не ориентируясь на входящие данные) оправданно, и что нейтральная процентная ставка (на которой должен завершиться цикл ужесточения) составляет 1.5%, и достигнуть ее нужно к концу этого года или к концу первого квартала следующего года.

( Читать дальше )

Минутки заседания ФРС: нужен сильный доллар на период высокой инфляции

- 18 августа 2022, 14:41

- |

Уровень 107 по индексу доллара остается неприступным в краткосрочной перспективе, Минутки ФРС не сработали как катализатор сильного рыночного движения, хотя были предпосылки ожидать наращивание ястребиной риторики. Тем не менее, выводы из отчета делают позиции доллара более устойчивыми, о чем мы поговорим ниже.

Протокол заседания июльского заседания FOMC показал, что чиновники ФРС приветствовали укрепление доллара, по той простой причине, что именно дорогая национальная валюта лучше всего позволяет снизить импортную инфляцию. Учитывая отрицательный торговый баланс США, дорогой доллар пришелся как нельзя кстати, чтобы не дать инфляции разогнаться еще выше. ФРС не считает, что сильный доллар вредит экономике или как-то подавляет ее рост. Следовательно, сейчас в интересах ФРС строить политику так, чтобы пройти период повышенной инфляции с сильным валютным курсом.

В отчете говорилось, что укрепление доллара есть заслуга ослабевшего Евро, что ФРС считает стало следствием расширения разницы в процентных ставках по облигациям. Разница в номинальных ставках по 2-летним бондам США и Германии выросла в начале августа до максимального уровня за 3 года (2.87%):

( Читать дальше )

Три краткосрочных фактора поддержки доллара

- 16 августа 2022, 16:18

- |

Индексы внешней торговли крупных импортеров энергии продолжают обновлять минимумы и внимание рынков все больше сосредотачивается на том, как правительства будут реагировать на рост цен на газ. Вместе с этим ослабление юаня и ряд предполагаемых положительных сюрпризов сегодня по американской экономике снижают шансы на коррекцию доллара после ралли.

Сейчас можно выделить три фактора краткосрочной поддержки доллара. Первый фактор – шок предложения на газовом рынке, который взвинтил цены на газ, из-за чего крупные импортеры (ЕС, Азиатские страны) сталкиваются с ситуацией, где рост импортных цен, значительно опережает рост экспортных цен, что представляет собой негативный шок в доходах. От правительств ждут мер по сглаживанию удара по экономике и от того, что они предложат будут зависеть и ожидания по экономическому росту, а значит и реальной доходности, которую предлагают локальные активы. В свою очередь эти ожидания будут формировать спрос на национальные валюты. Пока ощутимых мер поддержки нет, поэтому такие валюты как Евро, Фунт стерлинг и Иена вновь оказались под серьезным давлением. Американская экономика сравнительно защищена от шока предложения на рынке газа за счет меньшей зависимости от внешних поставок энергии, что учитывается в дополнительном спросе на американский доллар.

( Читать дальше )

ФРС: не стоит торопиться с выводом, что пик инфляции пройден

- 08 августа 2022, 15:11

- |

Европейские фондовые рынки держатся в положительной зоне, а фьючерс на S&P 500 консолидируется около июньского максимума (4200 пунктов) перед возможным пробоем, так как как сильный отчет по рынку труда в пятницу снизил разброс в прогнозах роста американской экономики, что поддержало спрос на риск не только на рынках США, но и за ее пределами. Несмотря на полмиллиона новых рабочих мест (прогноз +250К), фирмы медленно возвращают себе переговорную силу и продолжают повышать заработную плату (+0.5%, при 0.3% прогноза), а это значит, что спрос продолжает значительно превышать предложение и у рынка труда сохраняется потенциал показывать опережающую прогнозы экспансию в ближайшие месяцы. Кроме того, чем больше рост заработной платы, тем выше вероятность, что фирмы будут переносить издержки в цены, а потребители увеличат спрос, а значит, исходя из подробностей отчета, инфляционное давление на экономику будет сохраняться.

После релиза отчета резко выросла вероятность повышения ставки на 75 б.п. в сентябре, т.е. третий раз подряд. Согласно фьючерсам на ставку, за неделю она выросла с 29% до 66.5%:

( Читать дальше )

Превью отчета NFP: плохие новости есть хорошие новости

- 05 августа 2022, 14:46

- |

Доллар отступил на 2% от годовых максимумов и в целом созрел для ралли, катализатором которого может стать сегодняшний отчет по рынку труда США. Однако реакция американской валюты может оказаться несимметричной – если рост рабочих мест разочарует, коррекция, вероятно, будет неглубокой и короткой по времени, ведь на следующей неделе запланирован релиз ИПЦ США. Кроме того, немало внимания будет на оплате труда, слабый рост рабочих мест вместе с хорошим темпом роста заработной платы станет индикатором того, что предложение не может удовлетворить высокий спрос, а значит рынок труда продолжит генерировать инфляцию через заработную плату, что потребует сохранения высокого темпа повышения ставки.

Волатильность основных валютных пар продолжила снижаться на этой неделе, а неплохая картина сезона отчетности в США, вкупе с парочкой хороших макроотчетов повысила интерес инвесторов, особенно розничных, к акциям. Оживился также спрос на активы развивающихся рынков, в частности суверенный долг развивающихся стран, как один из показателей того, что поиск доходности возобновляется. Например, бонды Турции, номинированные в иностранной валюте, показали хороший рост на этой неделе.

Ожидания по терминальной ставке ФРС в этом году стабилизировались на уровне 3.25-3.5% и без серьезного шока вряд ли изменятся. Да и сам ФРС на этой неделе выступил со словесными интервенциями, которые подчеркивали устойчивость инфляции и избыточность страхов рецессии в следующем году, намекая, что ЦБ вряд ли отклонится от курса ужесточения или быстро перейдет к снижению ставок в следующем году. Отчет NFP сегодня, в целом, должен укрепить ожидания, что отклонения от намеченных планов не произойдет. Занятость, как ожидается, выросла на 250 тысяч, а оплата труда на 0.3% в месячном выражении и на 4.9% в годовом выражении. Любой сюрприз выше в оплате труда будет означать, что ФРС придется потрудиться чтобы взять инфляцию под контроль. Да и риск неблагоприятного отчета CPI на следующей неделе также будет держать в напряжении.

Исходя из рассуждений выше, стимулов избавляться от доллара пока немного. Кроме того, фактором давления на двух ключевых оппонентов доллара – евро и иены будет керри-трейд, за счет более низких чем в США процентных ставок, что будет обуславливать предпочтение инвесторов выбирать их в качестве валют фондирования.

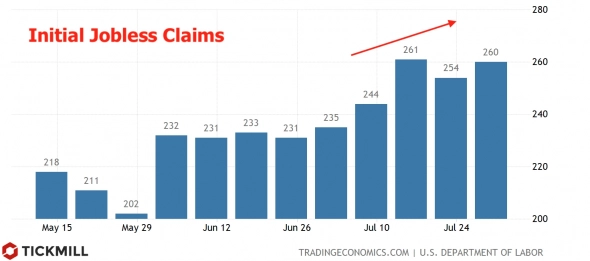

Анализируя предварительные данные по рынку труда за июль, можно отметить рост числа первичных заявок на пособия по безработице в июле по сравнению с июнем:

( Читать дальше )

Хорошие данные по экономике позволят ФРС быть более гибким

- 28 июля 2022, 15:55

- |

Рынок акций США вырос, а ближний конец кривой доходности снизился по итогам заседания ФРС (2-летние бонды 3.1% -> 2.99%), так как в риторике стало прослеживаться смещение акцентов с высокой инфляции на потенциальное замедление экономики из-за ужесточения политики. Напомню, что в мае и июне, комментарии чиновников ЦБ, включая Пауэлла, пытались убедить рынки, что ФРС бросает все силы на борьбу с инфляцией, и что возможно придется смириться с высокими экономическими издержками такой политики. Тогда рисковые активы и доллар отыгрывали идею, что ФРС проводит ужесточение в момент появления признаков замедления экономики, что будет ускорять движение к рецессии. Однако данные по розничным продажам (+1% MoM), инфляционным ожиданиям (7.9% -> 7.6%), динамика цен на бензине в июне показали, что в экономике возникает благоприятная комбинация из пока еще хороших темпов роста и замедления инфляции, которая позволит ФРС в перспективе замедлить ужесточение. Нечеткое руководство по дальнейшим действиям ФРС в июле (aka forward guidance) и уход от проактивного подхода в пользу подхода, ориентированного на входящие данные (то же самое сделал и ЕЦБ на последнем заседании) имели для важных следствия: теперь доллар и рынки вообще станут более чувствительны к входящим данным, которые будут определять, что будет происходить на следующем заседании, а риски что курс ФРС может измениться, выросли.

( Читать дальше )