Блог компании Tickmill | Превью отчета NFP: плохие новости есть хорошие новости

- 05 августа 2022, 14:46

- |

Доллар отступил на 2% от годовых максимумов и в целом созрел для ралли, катализатором которого может стать сегодняшний отчет по рынку труда США. Однако реакция американской валюты может оказаться несимметричной – если рост рабочих мест разочарует, коррекция, вероятно, будет неглубокой и короткой по времени, ведь на следующей неделе запланирован релиз ИПЦ США. Кроме того, немало внимания будет на оплате труда, слабый рост рабочих мест вместе с хорошим темпом роста заработной платы станет индикатором того, что предложение не может удовлетворить высокий спрос, а значит рынок труда продолжит генерировать инфляцию через заработную плату, что потребует сохранения высокого темпа повышения ставки.

Волатильность основных валютных пар продолжила снижаться на этой неделе, а неплохая картина сезона отчетности в США, вкупе с парочкой хороших макроотчетов повысила интерес инвесторов, особенно розничных, к акциям. Оживился также спрос на активы развивающихся рынков, в частности суверенный долг развивающихся стран, как один из показателей того, что поиск доходности возобновляется. Например, бонды Турции, номинированные в иностранной валюте, показали хороший рост на этой неделе.

Ожидания по терминальной ставке ФРС в этом году стабилизировались на уровне 3.25-3.5% и без серьезного шока вряд ли изменятся. Да и сам ФРС на этой неделе выступил со словесными интервенциями, которые подчеркивали устойчивость инфляции и избыточность страхов рецессии в следующем году, намекая, что ЦБ вряд ли отклонится от курса ужесточения или быстро перейдет к снижению ставок в следующем году. Отчет NFP сегодня, в целом, должен укрепить ожидания, что отклонения от намеченных планов не произойдет. Занятость, как ожидается, выросла на 250 тысяч, а оплата труда на 0.3% в месячном выражении и на 4.9% в годовом выражении. Любой сюрприз выше в оплате труда будет означать, что ФРС придется потрудиться чтобы взять инфляцию под контроль. Да и риск неблагоприятного отчета CPI на следующей неделе также будет держать в напряжении.

Исходя из рассуждений выше, стимулов избавляться от доллара пока немного. Кроме того, фактором давления на двух ключевых оппонентов доллара – евро и иены будет керри-трейд, за счет более низких чем в США процентных ставок, что будет обуславливать предпочтение инвесторов выбирать их в качестве валют фондирования.

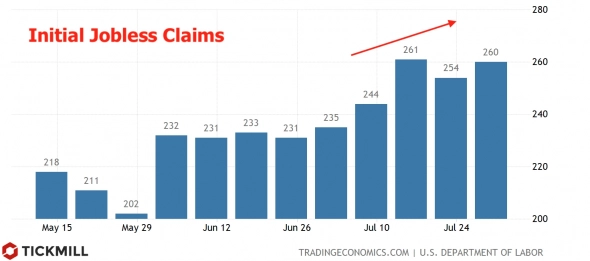

Анализируя предварительные данные по рынку труда за июль, можно отметить рост числа первичных заявок на пособия по безработице в июле по сравнению с июнем:

Изменение числа открытых вакансий указывает на некоторое охлаждение спроса на рабочую силу, что также говорит не в пользу сильного Payrolls:

Данные Challenger показывают, что американские компании объявили в июле о планах сократить примерно 25К рабочих мест. Это второй самый высокий показатель этого года, после максимума в 32.5К в июне:

Высокочастотные индикаторы занятости дают смешанную картину динамики занятости: Homebase видит рост на 500 тысяч, в то время данные Google Mobility и Census Household Pulse предупреждают, что экономика теряет рабочие места:

Учитывая, ралли на рынке питают низкие ставки, или по крайней мере ожидания, что ФРС сбавит темп ужесточения, реакция на NFP сегодня может быть в духе «плохие новости есть хорошие новости»: слабый рост рабочих мест позволит рассчитывать на осторожный ФРС, в то время как показатель выше прогноза сделает менее вероятным, что ЦБ сбавит обороты.

Данные по занятости сегодня также опубликует Канада. В прошлом месяце данные были не очень позитивные, показав сокращение рабочих мест на 43К. В этом месяце, как показывают предварительные данные, все должно быть гораздо лучше, консенсус прогноз предполагает рост на 15 тысяч и безработицу на уровне 5%. Если данные подтвердят ожидания, CAD скорей всего отреагирует позитивно, так как в сентябре Банк Канады, как ожидается, повысит ставку на 50 б.п. и рынку нужно больше аргументов чтобы рассчитывать на такой исход.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Понравилась статья и считаете данный материал полезным? Буду благодарен за репост и лайк.

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

- 05 августа 2022, 14:51

- 05 августа 2022, 15:05

Новости тг-канал

Новости тг-канал