Артём Кузнецов

25-й миллион

- 04 февраля 2025, 21:33

- |

Ещё +1 миллион за месяц. Ожидал, что он будет на крипте. Биткоин вырос, а доллар упал. В итоге по крипте я даже получил убыток.

Зато получился отличный доход с фондового рынка. В первую очередь этому сильно помогла моя покупка СПБ Биржи.

Эти акции были куплены по моей новой стратегии, которая на истории показала доходность 47% годовых.

Когда ты протестировал стратегию и только впустил её в бой, очень важно, чтобы первая сделка сразу оказалась успешной. Это морально подбадривает и даёт надежду, что ты на самом деле всё правильно рассчитал. А вот, если бы цена в этой сделке пошла против меня, я бы всё рано продолжил торговать по системе дальше, но в голове могли появиться какие-нибудь сомнения.

Крипту постепенно распродаю. Но я ожидал, что как и в прошлых пузырях рост будет более бодрым. А сейчас хаи пробили и топчемся на месте. Успеть бы всю крипту продать, пока не начался медвежий рынок.

Деньги с крипты перекладывал на брокерский счёт в Альфе для получения премиума. Сейчас необходимые 3 миллиона набрал и надо думать куда девать приходящие с крипты деньги. Или дальше всё вкладывать в фондовый рынок, или ещё поэкспериментировать с краудлендинговыми площадками.

( Читать дальше )

- комментировать

- 499

- Комментарии ( 6 )

880 тысяч за месяц на инвестициях и бизнесе

- 03 февраля 2025, 15:46

- |

Фондовый рынок: +1160123

- По дивидендной стратегии покупал OGKB. Взял и на основном счёте и в стратегии автоследования в Финам. В облигациях сейчас на 28% в основном портфеле.

- Ставка на SPBE сработала. За месяц акции СПБ Биржи выросли на 20%. Это дало сильный буст всему портфелю. Сигналов по другим акциям пока что не было, поэтому держу. Акция есть только в автоследовании в Финам. В Тинькофф стратегию создал чуть позже и поэтому жду следующего сигнала.

Бизнес: +124776

- По бизнесу ужасный месяц. Давно не было таких плохих результатов.

Автоследование и блог: +29401

Кешбэк: +5362

Краудлендинг: +1042

- В Jetlend непонятно что происходит. Просрочек 10% от портфеля. Новых займов нет. 40 тысяч рублей уже свободными лежат. Раньше не было такого.

Криптовалюты: -398866

- Биткоин сильно растёт, а доллар падает ещё сильнее. Отсюда и такие убытки. В феврале, если биткоин поднимется чуть выше, ещё немного сокращу позицию.

Доходы всего: +921838

( Читать дальше )

6 лет подряд торгую в плюс. Хочу купить VKCO, MVID и NVTK

- 28 января 2025, 23:36

- |

Продолжаю уже 1,5 года сидеть в облигациях. Индекс всё это время мотало туда-сюда, а я на чиле получал купоны. За это время заработал 19% против индекса выросшего на 11%.

Среднегодовая доходность за 5,5 лет 34% годовых.

Публичные счета

Текущий портфель и что хочу купить

За 12 месяцев я заработал по стратегии 13,43%. Жду хороших возможностей для входа в акции. На данный момент рассматриваю для покупок MVID, VKCO, NVTK. В прошлом месяце вместо NVTK система показывала более выгодными OGKB, AFKS, MTSS. Пока ещё заходить в акции не собираюсь. Итоговый выбор скорее всего ещё поменяется.

Я торгую только по техническому анализу. Фундаментально на бумаги вообще не смотрю.

Чувствую прям, что по моей системе должны настать золотые годы.

( Читать дальше )

Антиинфляционный портфель против Лежебоки

- 26 января 2025, 13:31

- |

Я уже писал об антиинфляционном портфеле. По статистике недвижимость, золото и акции обгоняют в долгосроке инфляцию. Мне стало интересно, какую доходность покажет портфель, состоящий из этих активов в равной пропорции, с ребалансировкой 1 раз в год. Как портфель Лежебоки, только облигации заменили недвижимостью.

В тот момент у меня не было статистики по недвижимости за долгие годы. Но недавно dohod.ru опубликовали доходность различных финансовых инструментов за 2004-2024 года. И среди них была полная доходность недвижимости за эти годы.

Благодаря этому я смог посчитать доходность такого портфеля за 21 год.

( Читать дальше )

Позиция по СПБ Бирже наливается прибылью

- 23 января 2025, 21:26

- |

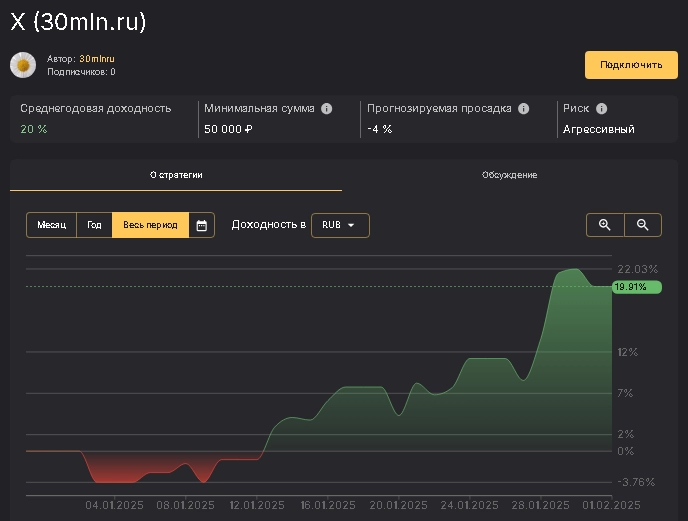

Акции СПБ Биржи купленные по моей новой стратегии на 1 миллион рублей на индикаторе ADX растут с начала месяца на 6% против индекса Мосбиржи выросшего на 2%. Это ни о чём не говорит, но хороший старт приносит уверенность в правильности стратегии. Если бы эта первая сделка пошла сразу вниз, то тогда уже появлялись бы сомнения.

В Финам порог входа в стратегию слишком высокий — от 200 тысяч рублей.

Но в Тинькофф я сделал вход в стратегию с меньшей суммой — от 6 тысяч рублей. Но рекомендую вкладывать от 35 тысяч. Так как, если будет сигнал по какой-то дорогой акции, то он может просто не исполнится из-за ограничений на долю одной акции.

По правилам Тинькофф в портфеле не может быть одной акции более, чем на 60%. Поэтому, чтобы не держать остальные деньги в облигациях с низкой доходностью, остальные 40% будут торговаться по моей Спекулятивной стратегии.

( Читать дальше )

Доход с дивидендов за год 683 тысячи рублей. Портфель 11 миллионов.

- 21 января 2025, 08:50

- |

Я не являюсь чисто дивидендным инвестором. Дивидендная стратегия в моём портфеле занимает только 30%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Для меня стабильность дивидендных выплат не самое главное. Я могу купить акцию, которая перестала платить дивиденды и из-за этого её цена упала. При возобновлении дивидендных выплат я заработаю и на росте цены и на дивидендах. Я даже создал специальную таблицу, которая помогает выбирать лучшие дивидендные акции для покупки.

В декабре по дивидендной стратегии ничего в портфель не покупал.

В стратегии автоследования тоже ничего не покупал. Сейчас там в портфеле только акции МТС вместе с облигациями. Акций всего лишь на четверть портфеля.

Два месяца активно тестировал дивидендную стратегию. Раньше держал акции по 3 года, чтобы не платить налоги. Сейчас понял, что это не самый эффективный вариант. Нужно продавать при сильном росте цены, когда появится такая возможность, переходить в облигации и снова ждать хороших цен. Иначе можно дождаться обратного падения к тому, что было.

( Читать дальше )

Перевёл пенсионные деньги в НПФ Сбербанка

- 20 января 2025, 14:55

- |

3 года назад я переводил пенсионные накопления в Оборонно-промышленный фонд имени Ливанова. На тот момент данный фонд отличался стабильно высокой доходностью.

Мой выбор оказался правильным. За 2022-2024 года фонд также продемонстрировал высокие результаты и имеет самую высокую среднегодовую доходность за 7 лет.

Но недавно мне пришло письмо о реорганизации фонда. Мой фонд объединялся с НПФ Будущее.

Я посчитал статистику по всем фондам за 7 лет. НПФ Будущее находился на втором месте снизу по среднегодовой доходности.

Меня опять перекинули в один из худших фондов. До этого мои деньги из Европейского пенсионного фонда переводили в НПФ Достойное будущее. Фонд оправдывает своё название, ведь он на одну строчку выше в рейтинге, чем просто Будущее.

Я начал выбирать куда теперь перевести деньги.

Первым приглянулся НПФ Перспектива. Оказалось от тоже реорганизовывался и присоединялся в НПФ Будущее.

НПФ Большой тоже присоединялся. НПФ Будущее присоединяло к себе все самые нормальные фонды.

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 28 )

Купил Газпром на 500 тысяч

- 15 января 2025, 23:16

- |

Под трендовую стратегию у меня было отведено 40% от портфеля. В дивидендной стратегии 40% от портфеля и в двух спекулятивных по 10%.

Среднегодовая доходность этой стратегии за 10 лет 24%. У спекулятивных 34,3% и 47,2%. Но в спекулятивные не могу засунуть больше капитала, так как они торгуются на всю котлету без диверсификации внутри них. Дивидендная стратегия приносит 20-25% годовых.

За 10 лет: индекс MCFTR +302%, стратегия +764%.

Доходность по годам:

- 2013 — индекс +6,32%, стратегия +10,59%

- 2014 — индекс -1,85%, стратегия +11,84%

- 2015 — индекс +32,27%, стратегия +28,1%

- 2016 — индекс +32,77%, стратегия +60,58%

- 2017 — индекс -0,19%, стратегия +16,05%

- 2018 — индекс +24,75%, стратегия +27,75%

- 2019 — индекс +39,1%, стратегия +23,75%

- 2020 — индекс +15,13%, стратегия +48,91%

- 2021 — индекс +21,78%, стратегия +58,85

- 2022 — индекс -37,26%, стратегия -39,39%

- 2023 — индекс +53,87%, стратегия +63,48%

- 2024 — индекс +1,63%, стратегия -2,35%

( Читать дальше )

Дивидендная стратегия: большой тест на истории

- 12 января 2025, 16:32

- |

Я провёл очень большую работу. Всё считал руками.

Дивидендные акции я выбираю с помощью таблицы, которая в реальном времени показывает, какие дивидендные акции лучше купить в данный момент в зависимости от их текущей цены, размеров прошлых дивидендов и стабильности дивидендных выплат.

Хотел понять насколько хорошо моя дивидендная таблица работала в прошлом.

В итогах 2024 года я писал, что моей ошибкой было держать дивидендные акции 3 года. Из-за этого я много недозаработал. Я решил посчитать, когда их выгоднее всего продавать.

Я взял все акции, которые сейчас входят в индекс широкого рынка и сделал по ним расчёт. Ушло на всё это у меня почти 2 месяца. Но зато теперь я точно понимаю какие результаты могу получить.

Покупка акций осуществляется в последний день месяца. С 2008 года по 2023 год дивидендная таблица давала следующие сигналы на вход. Горизонтальной полоской отмечен диапазон в месяцах со средней ценой, а стрелкой разовый вход.

Аэрофлот

Башнефть ап

( Читать дальше )

425 тысяч пассивного дохода в месяц

- 11 января 2025, 22:04

- |

По последним данным Росстата средняя зарплата за октябрь 2024 года — 86582 рубля.

На следующей диаграмме сколько средних зарплат я скопил.

Мой пассивный доход, если бы я вложил деньги под текущую ставку в 21% годовых составляет 425 тысяч рублей в месяц.

( Читать дальше )

- комментировать

- 48.4К |

- Комментарии ( 37 )

теги блога Артём Кузнецов

- binance

- bitcoin

- IPO

- IPO 2025

- mtlr

- VK

- август 2023

- автоследование

- акции

- альфа-банк

- банки

- Башкирэнерго

- брокеры

- вклады

- втб

- втб брокер

- Газпром

- депозиты

- Джетленд | JetLend

- дивиденды

- заработная плата

- инвестиции

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- конкурс

- кофе

- краудлендинг

- криптовалюта

- лукойл

- м.видео

- майтрейд

- Мечел

- Мечел ап

- накопления

- нкхп

- Новатэк

- НПФ

- облигации

- оффтоп

- пассивный доход

- Пенсия

- портфель инвестора

- Рейтинг брокеров

- Росстат

- сбербанк

- Совкомбанк

- совкомфлот

- СПб Биржа

- сургутнефтегаз

- тинькофф инвестиции

- торговые роботы

- торговый софт

- трейдинг

- финмониторинг

- Цели