SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании United Traders | NYSE - CHE: хосписы в цене

- 16 декабря 2013, 14:22

- |

Декабрь на американской бирже может стать временем закупиться защитными бумагами, к которым безусловно относятся акции медицинских и коммунальных компания.

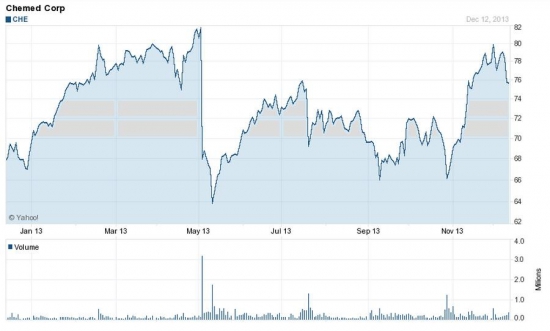

По защитным акциям могут понижаться прогнозы, но их фундаментальная ценность в том, что их бизнес крутится вокруг базовых потребностей. Идеально, впрочем, выбрать компромиссный вариант между хорошими перспективами и крупными дивидендами. Таким вариантом зимовья инвесторов представляются акции Chemed (Nyse: CHE), которые могут вырасти до 85 долларов.

Финансовые показатели CHE

Предлагаю начать с позитивных показателей. По прибыли на акцию, превышению прогноза, перспективам улучшения показателей компания смотрится неожиданно хорошо. Её прибыль на акцию за 3-й квартал 2013 года превысила ожидания, несмотря на блёклые фундаментальные показатели. Консолидированная выручка составила 340,9 млн долларов при EBITDA 49,7 млн долларов.

Chemed завершила квартал с 83 млн долларов денежных средств и 181 млн долларов долга, вследствие чего долг к прибыли до процентов, налогов и амортизации (EBITDA) уменьшился до 0,9х. Из этого следует, что компания может продолжить выкуп акций в ближайшее время по цене около 70 долларов.

Бизнес CHE

Бизнес Chemed включает в себя хосписы Vitas и водопроводчиков Roto-Rooter, которые специализируются на прочистке канализации от крупных засоров.

Сеть хосписов CHE

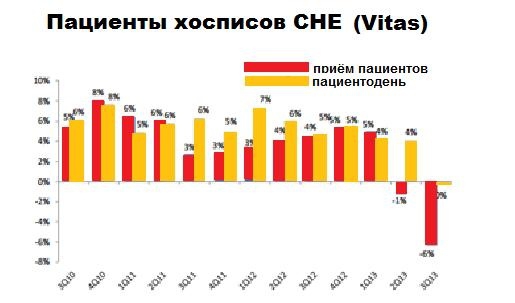

Выручка сети хосписов VITAS, которые занимаются стационарным и домашним лечением, равнялась 254 млн долларов. Число пациентов упало всего на 0,3% в год, здесь поражать особенно нечем, но темпы приёма пациентов замедлились хуже некуда, и дальше может быть только прогресс.

Пока же выручка хосписов сжалась на 5,2% в год за счёт уменьшения приёма больных с острым характером болезни на 6,7% вследствие того, что врачи стали бояться рекомендовать хоспис после правительственного иска, по которому удалось доказать прецедент злоупотреблений при выдаче направления. Доля больных в острой стадии сокращается, в домашних условиях – увеличивается. Вследствие этого уменьшаются затраты на лечение пациентов на 7,3% в год и издержки на медицинское оборудование на 5,1%. Уменьшение затрат на лечение пациентов закладывает основы для роста прибыли СНЕ в будущем. Неожиданно только то, что число больных в домашних условиях сократилась на 3% в квартал, но и это обещает улучшение в будущем.

Сокращение приёма в хосписы и изменения в программе Medicare ухудшили оценку части бизнеса СНЕ в краткосрочной перспективе, но компания всё ещё способна на рывок. Помогает поддержать показатели и второе подразделение СНЕ, которое занимается совершенно иным видом деятельности – прочисткой труб.

Сеть водопроводчиков CHE

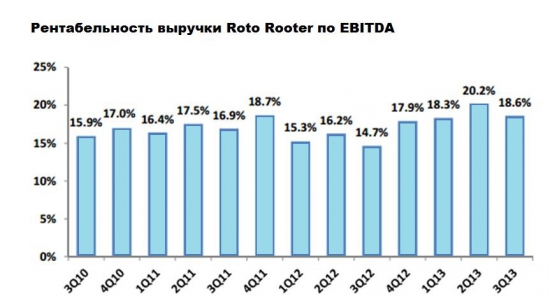

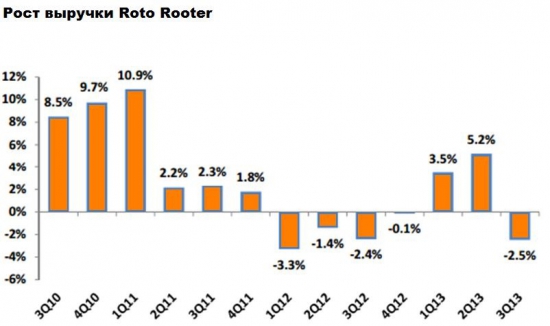

Рост выручки Roto-Rooter выровнялся до 0,6% в год, но продажи в расчёте на одного трудящегося выросли на 5,5% из-за сокращения числа работников на 4,9% в год. Число водопроводчиков в жилищном хозяйстве сократилось на 7,6% и занятых в прочистке труб на 6,3%. В коммерческом секторе динамика щадящая: чистильщиков труб стало на 0,7% меньше, а водопроводчиков – на 1,8% больше. В жилищном секторе остаются заняты 67% работников Roto-Rooter. Операционные расходы удалось сбить за счёт изменений в сфере медицинского страхования рабочих и за счёт перемен в организационной структуре, которые вылились в сокращения. Таким образом, подразделение водопроводчиков сократило затраты.

Прогноз по CHE

Прогноз на 2013 год

По итогам 2013 года компания ожидает получить прибыль 5,6-5,65 доллара без учёта единовременных неденежных статей. Ею прогнозируется падение выручки VITAS на 1% из-за сокращения приёма в хосписы на 3%. Рентабельность по EBITDA должна составить 14,5%-15,0%. От Roto-Rooter ждут роста выручки на 2,5% при росте цен на 3,2% и рентабельности 19,0%-19,5%.

Прогноз на 2015 год

В своих прогнозах по СНЕ надо отталкиваться от ожиданий на время через один год. В 2015 финансовом году из списка первичных диагнозов исчезнут задержка в развитии и общая неполноценность, что уже сейчас вызывает сокращение приёма на 6,3% в год. Без учёта этих двух категорий приём в хосписы вырос бы на 3% в год. По мере приближения 2015 года врачи, вероятно, станут направлять в хосписы пациентов с этими диагнозами по другим причинам, ведь не исключено, что у тех же больных обнаружатся новые болезни. В то же время рост выручки Roto-Rooter стабилизируется.

Сокращение издержек выведет СНЕ на рентабельность капитала около 20%. Чистый долг к капиталу останется в пределах 28%. Покрытие процентных расходов прибылью до процентов и налогов вырастет до 13%. Доходность активов останется в пределах 10%.

Оценка акций CHE на NYSE

Оценить компанию можно по прогнозному доходу до процентов, налогов и амортизации (EBITDA), который в 2015 году должен достичь 187 млн долларов. На 17,57 млн акций это около чуть больше 10,6 доллара. С учётом того, что долгосрочный долг компании нулевой, можно принять экономическую стоимость равной рыночной капитализации и равной восьми EBITDA на акцию. Исходя из этого, целевой уровень по компании находится около 85 долларов. В пользу того, чтобы накапливать CHE при откатах от вершины, свидетельствует также дивидендная доходность 1,2%.

Вывод по американским акциям CHE

Бумаги компании Chemed, совмещающей бизнес по прочистке водопроводных труб с деятельностью по развитию сети хосписов и лечением на дому больных, уже не способных вести более активный образ жизни, представляются интересным защитным активом на рождественский период.

Оригинал: utmagazine.ru/posts/2549-nyse-che-hospisy-v-cene.html

23

2 комментария

0

верх цинизма конеш

- 16 декабря 2013, 14:58

0

Гомер Симпсон, я без цинизма, скорее с состраданием: акции хосписов теперь в цене.

- 18 декабря 2013, 03:35

теги блога United Traders

- AMEX

- Apple

- Arche

- Aurora

- CME

- Day Trading NYSE

- daytrading

- egan-jones

- ES

- EUR USD

- EUREX

- forex

- FORTS

- Futures

- Groupon

- IPO

- moex

- NASDAQ

- NYSE

- Quadruple witching Day

- rockybeat

- S&P

- S&P500

- Stock

- Timothy Sykes

- trading

- Trading Floor

- Unaited Traders

- United Traders

- UnitedTraders

- UT

- UT challenge

- Utchallenge

- Utmagazine

- webinar

- акции

- алгоритмический трейдинг

- Алгоритмы

- алготрейдинг

- Алексей Марков

- Аналитика

- Анатолий Радченко

- бесплатно

- Биржа

- брокеры

- Василий Олейник

- вебинар

- видео

- Греция

- Дей-трейдинг

- дейтрейдинг

- ЕЦБ

- инвест идеи

- инвестиции

- инструкция

- Интервью

- Интересные Акции

- инфографика

- Испания

- как заработать на бирже

- конкурс

- кризис

- ликвидность

- Лучший частный инвестор

- маркет пульс

- ммвб

- мультирыночная торговая платформа

- Новости

- новости компаний

- обзор рынка

- обучение

- обучение трейдингу

- онлайн трансляция

- опционы

- оффтоп

- Познавательно

- Познавательное

- пошаговая работа

- пре-маркет США

- Премаркет

- прогноз

- проп трейдинг

- проп фирма

- проп-трейдинг

- радио трейдеров

- Рафаэль Григорян

- скальпинг

- Статистика

- США

- Тимоти Сайкс

- торговая платформа

- торговля онлайн

- торговые роботы

- Трейдер

- Трейдинг

- фондовая биржа

- фондовый рынок

- ФРС

- Фундаментальный анализ

- Фьючерсы

Новости тг-канал

Новости тг-канал