SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill | Каждый сам за себя

- 09 марта 2020, 14:19

- |

Нефть испытала сильнее однодневное снижение со времен войны в Персидском Заливе (1990-1991 гг.), так как не достигнув соглашения с Россией, Саудовская Аравия фактически объявила ценовую войну – снизила цены для европейских потребителей, пригрозив наводнить мировой рынок арабскими баррелями. Добыча королевства может немедленно возрасти на 300 тысяч баррелей и еще дополнительно на 2 млн. баррелей/день, до 12 млн. баррелей.

На прошлой неделе стало известно, что ОПЕК и Россия не только не сумели договориться о сокращении добычи сверх квот ОПЕК+, но и не собираются продлевать пакт, действие которого истекает в апреле. Добавляем к этому сильный шок спроса на энергоносители в результате вспышки Covid-19 и агрессивный, некооперативный тон Саудовской Аравии и получаем формулу «свободного падения» на нефтяном рынке.

За два дня, пятницу и понедельник, цены упали на 40%.

Goldman Sachs полагает, что во втором и третьем квартале цена за баррель Brent будет болтаться около отметки в 30 долларов. Такая точка зрения вполне оправдана, учитывая, что на последнем заседании ОПЕК+ нежелание продлевать пакт об ограничении добычи фактически означало что каждый теперь сам за себя. Собственно, в таком положении кто раньше начнет наступление тот и получит больше выгоды. На мой взгляд версия об устрашении и попытке вернуть Россию за стол переговоров менее вероятна, так как Россия уже дала понять, что новые ограничения добычи лишь укрепляют позицию конкурента – сланцевые компании США. Краткосрочная выгода в виде стабилизации цен сейчас точно не в интересах России. Придется потерпеть пока корабль под названием «сланцевая индустрия США» не получит сильную пробоину. Фокус рынка предсказуемо сместится на «старые добрые» данные по банкротствам сланцевых компаний, продажам активов и изменениям объема обязательств (прокси устойчивости компаний в секторе), недельных отчетах по коммерческим запасам от API, EIA, динамики буровой активности (Baker Hughes Rig Count), которые некоторое время были не особо релевантны в свете равновесия на стороне предложения.

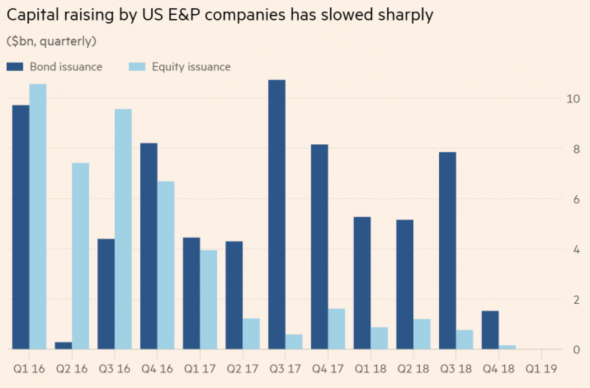

При этом нужно понимать, что американские производители вероятно захеджировали добычу при более высоких ценах, поэтому снижение производства не будет немедленным. После коррекции цен, возобновление снижения будет зависеть от того, как быстро Саудовская Аравия будет наращивать производство. В пользу более сильного воздействия снижения нефтяных на сланцевый сектор говорит увеличение рычага среди E&P компаний США при общем снижении финансирования с 2015 г.:

Источник: FT.com

Стоимость нового финансирования растет, что усиливается сейчас «бегством в качество» при этом при устойчиво низких ценах обслуживать существующий долг становится сложнее. Низкие цены сейчас необходимы некоторое время, чтобы сланцевый сектор понес потери, необходимые для ОПЕК и России.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Где почитать еще? Добро пожаловать в наш телеграм канал.

Мы подключили Webmoney. Пополнение/вывод через ПС доступны в личном кабинете.

PRO счет условия

Новости тг-канал

Новости тг-канал