Блог компании Mozgovik | Итоги недели: расписки - это не страшно

- 11 июля 2022, 06:53

- |

Неделя после отмены дивидендов в Газпроме закончилась нулевой динамикой в индексе Мосбиржи.

У Роснефти дивгэп — то что могут себе позволить избранные компании.

У Газпрома квазидивидендный гэп немного отыгрался. Так еще и Канада возвращает турбину и СП снова сможет увеличить прокачку.

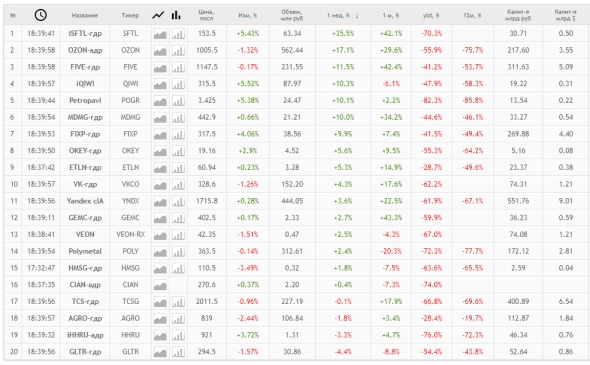

Появился любопытный тренд — страх перед расписками начал рассасываться, в том числе их начали упоминать телеграмм каналы. Многие расписки по итогам недели в лидерах роста:

Киви на предложении о выкупе в несколько раз дешевле чем на ММВБ (чем не повод для роста) от Солонина. На самом деле — это шанс для выхода иностранцев, хотя дадут им, конечно, гроши.

Озон на непонятных контрафактных историях тоже вырвался выше 1000 рублей, чему, очевидно, рада Гильдия акционеров.

Софтлайн опубликовал консолидированный отчет, основные цифры которого уже были известны. Акции взбодрились, но вопросы о судьбе компании остались. В интервью Газпромбанку много раз повторили, что денег много (IPO через допэмиссию по хаям на 400 млн долларов) и планируют оставаться публичными.

VK с Яндексом (оба неплохо росли на неделе), видимо, обменяются активами (новости и Дзен) в обмен на Деливери Клаб. Для этого надо как-то разделить активы в O2O (Деливери клаб в СП со Сбером). Сбер такому уходу был настолько рад, что решил запустить собственную доставку из ресторанов.

Разделение активов в СП любопытно, так как в ходе этого, есть предположение, что ВК Самокат потеряет. А это по итогам года вероятно топ-3 e-grocery. Если считать суммарно, то после такой сделки в тройку ворвется Яндекс (Лавка, Еда, Деливери). В 1-ом квартале их суммарный GMV был около 24 млрд (больше только у Сбера).

В лидерах падения — акции с дивидендными гэпами, где была двузначная доходность: ОГК-2, Башнефть преф.

Русал ГМК

Здесь пока ничего непонятно, только то, что на фоне трудностей можно рассмотреть вариант объединения. Как, когда и чем это обернется для миноритариев неизвестно. Олег прикидывал разные варианты, из них для меня очевиден только один вывод — в компании Вексельберг, Дерипаска, Потанин кто-то должен подвинуться.

Котировки Русала как улетели наверх в начале недели, так и вернулись в конце. Ничего не ясно, могут создать новую компанию, и дальше уже кто больше оценщику занесет, который будет давать коэффициенты конвертации на Русал и ГМК.

Плодоовощная инфляция

Главный индикатор ЦБ (но это не точно) — инфляция в плодоовощной корзине показала на прошлой неделе великолепную динамику. Годовые значения замедлились до 6,6%. За неделю снижение на 3,84%. Исходя из такого замедления, можно ожидать дальнейшего снижения ставки 22 июля.

Хотя на отчетной неделе и произошел рост инфляции на 0,23% (полтора месяца была либо нулевая инфляция, либо дефляция), рост связан ежегодным поднятием тарифов ЖКХ.

Любопытное оживление и в потребительском секторе, который начал оживать. Выше 10% было последний раз в марте.

Про Иркут

Хочу только вставить отрывок из итогов недели, где был мини-обзор отчета компании.

Но это не точно х2.

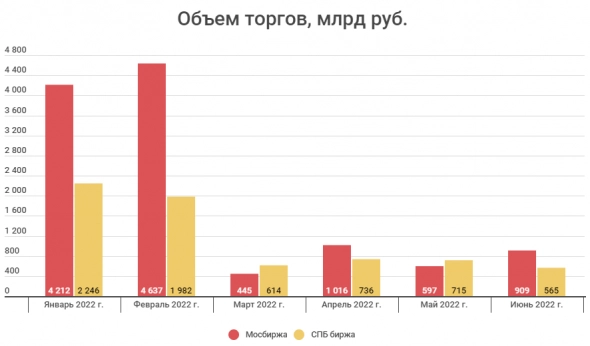

Итоги торгов в июне

В акциях на Мосбирже по итогам июня объем торгов вырос аж на 52% относительно шашлычного мая. Год к году динамика ожидаемая — минус дофига, 60% если быть точным. СПБ биржа, если переводить долларовый объем в рубли -21% к маю и -79% к прошлогоднему июню. В акциях все по-прежнему тухло.

Но любопытно, что постепенно из комы выходит долговой рынок. Выгодное предложение поучаствовать в размещении облиг Самолета с реферальной ссылкой, думаю многие видели.

Главный риск расписок

В свете возвращающегося оптимизма относительно расписок, стоит напомнить, чего стоит действительно бояться. Риск мажоритария на который попали уже акционеры Рейвена, а две недели назад и акционеры ГМС.

С такими друзьями и враги не нужны.

Поэтому не все расписки, которые оказались в списке наиболее упавших после 24 февраля, являются интересным объектом для инвестиций.

Отмена ГОСА в Магните

У Магнита слетело ГОСА из-за отсутствия кворума. Из-за этого возникло предположение, что во-первых дивиденды за 2021 все таки могут случиться, так как будет новый созыв. Во-вторых это может быть любопытно для тех, кто любит дивиденды, так как выплата за 2021 год будет сдвинута по времени примерно на квартал. То есть, если компания будет платить промежуточные дивы (я думаю, что должны), то они будут близкие по дате. Пока это на уровне предположений, но, например, Марафон выкупал Магнит в кредит у ВТБ, ему деньги не лишние.

Отчеты:

Распадская РСБУ

Одна из первых компаний, которая опубликовала РСБУ отчет за полугодие. Не совсем репрезентативный, так как отображает результат небольшой части группы. Но 1-ое полугодие оказалось по результатам выше, чем весь 2021 год (прибыль от продаж, в прибыли сидят еще полученные дивиденды от дочек, которые участвуют в консолидированной отчетности). С другой стороны, что там уголь, что тут.

Здесь скорее про вектор прибыли, которая в 2022 году пока значительно выше, чем в прошлом году. Но без дивидендов интересно только ценителям низких мультипликаторов.

Софтлайн

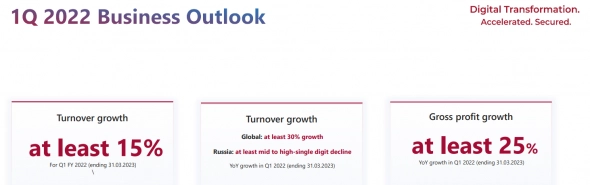

У Софтлайна не сколько любопытный отчет, сколько прогноз на ближайший квартал. Компания отказалась публиковать гайденс на год, сказали, что будут публиковать на квартал вперед. Финансовый год у них заканчивается 31 марта (иностранцы так делают) и гайденс, соответственно, на квартал, который заканчивается.

Рост продаж минимум на 15% и рост продаж в глобальном бизнесе на 30%. Смотрим по минимальной границе: Рост продаж на 15% — это рост с 503,2 млн долларов до 578,6 млн долларов, рост глобального бизнеса на 30% — это рост с 269,6 млн до 350,5 млн. То есть на РФ часть остается 228,1 млн, учитывая, что в 1-ом квартале 2021 года было 233,5 млн — это не очень-то плохой результат, когда на рынке многие говорят о крахе компании. Даже с учетом курса, это падение продаж с 17,3 млрд рублей до 15,2 млрд рублей (-12%). В диалоге с Газпромбанком компания сказала, что им важно сохранить рабочие долгосрочные отношения с акционерами.

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс

Новости тг-канал

Новости тг-канал

спасибо за статью.

неделя, что-то как-то, ни о чем. мне интересно конечно ваше мнение по распадской, если за пол года по рсбу ЧП выше, чем в 1 пол. 2021г., а цена на уголь сейчас растет каждую неделю, почему цена распадской все еще 297, а не 500? какие риски сейчас вы видите для компании?

Сколько денег у Озона осталось? До какого числа дотянет, а потом протянет ноги?