Блог компании Mozgovik | Итоги недели: инсайдеры - бенефициары новой реальности

- 18 апреля 2022, 07:27

- |

Главным событием начала недели стало смягчение валютного контроля. Убрали комиссию за покупку валюты. Любопытно, что новость вышла вечером 8 апреля, а курс начал расти еще днем, после значительного укрепления. По итогу за неделю торгов без комиссии курс прибавил с 8 апреля как раз около 12%. Вот он, эффективный рынок.

Индекс Мосбиржи, на мой взгляд, пока больше отражает общую концепцию экономического состояния — неопределенность. По итогам недели индекс упал на 6,5%. Основные пострадавшие — те кто имеет отношение к депозитарным распискам. У российских эмитентов они теперь должны будут торговаться только в России. Президент подписал соответствующий закон. Депозитарные расписки иностранных эмитентов пока путешествуют по брокерам.

Главный лузер недели — Петропавловск (-27,9%), который жалуется, что не может обслуживать долги и хочет продать российские активы. Ростом в индексе отметились немногие: Полюс и Русгидро, да и то ростом это толком не назовешь — плюс пара процентов.

Росбанк

Лидером роста среди всех акций оказался Росбанк, котировки выросли на 158%. Французская Societe Generale продала Интерросу Потанина компанию. Росбанк сейчас торгуется с капитализацией 273 млрд рублей, а собственный капитал составляет около 200 млрд рублей и годовой прибылью около 23,5 млрд. Сумма сделки не известна. Поэтому хоть это и неликвид, о котором 99,7% людей узнало только на прошлой неделе, вряд ли сумма окажется выше текущих значений капитализации. 99,7% — это доля Societe, а средний объем торгов до прошлой недели был несколько десятков тысяч рублей в день.

Лензолото

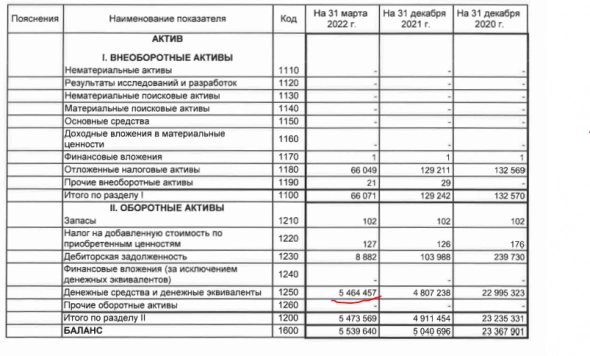

Отдельно стоит отметить буйство Лензолота, котировки которого выросли на 59%. Текущая капитализация компании около 18,5 млрд рублей. У компании все что есть — это 5,5 млрд рублей на депозитах, а все свои золотодобывающие активы она продала, поэтому «золото» у нее есть только в названии.

Закон о делистинге

Российские компании больше не смогут размещать депозитарные расписки на иностранных площадках. Депозитарные расписки — производный финансовый инструмент, гарантирующий право собственности на акции. Российские компании их выпускали, потому что так проще было привлечь деньги иностранцев. Эмитент кладет акции в банк-депозитарий, который выпускает расписки, которые торгуются.

После вступления закона в силу все, кто владел депозитарными расписками автоматически получат вместо них акции российских эмитентов. Например у Газпрома таким образом конвертируются 16% от акционерного капитала.

«Обращение депозитарных расписок на иностранных биржах прекратится через десять дней с момента вступления закона в силу».

Как иностранцы будут продавать эти акции — другой вопрос. УК ПСБ написал, что схема будет такая, что эти акции пойдут на счета типа «С», а дальше появится отдельная секция биржи, где смогут участвовать в торгах только эти счета. Вроде и похоже на песочницу, но если так подумать, по размеру она будет намного больше, чем для резидентов.

Ростех хочет стать основным акционером Ростелекома

Госкорпорация Ростех просит передать ей пакет акций Ростелекома, которые принадлежат Росимуществу, ВТБ и ВЭБу. В сумме 47% акций. Ростех обосновал это тем, что компании работают в смежных областях, где Ростех разрабатывает телеком-оборудование.

На этой новости я подумал, что Ростех — компания серьезная и стратегически значимая. Все таки Рособоронэкспортом владеет. И что Ростелеком потенциально может оказаться в SDN листе. Пока санкции касаются привлечения финансирования Ростелекомом. Но удивительно, что в SDN листе нет Ростеха, видимо, жесткие санкции против компании вводить трудно.

При смене собственника, возможна и смена дивидендной политики. 75% от FCF и не менее 5 рублей на акцию — действующая политика Ростелекома.

В целом шаг по смене акционера, пожалуй, даже логичный. Росимущество — слишком абстрактный собственник относительно Ростеха.

«В условиях санкций нужны жесткая координация и концентрация ресурсов со стороны государства и отечественной промышленности».

Убыточные компании тоже стоят денег

Достаточно популярное мнение, что у компании вроде VK или Яндекса нельзя смотреть на консолидированный мультипликатор, так как это набор бизнесов, которые имеют отдельные денежные потоки.

Так например, зрелые бизнесы Яндекса поисковик и такси в сумме приносят более 100 млрд рублей EBITDA, хотя консолидированный показатель компании из-за убытков Маркета, в первую очередь, около 32 млрд рублей. Текущий EV/EBITDA ниже 20, но если брать только Такси и Поиск он превращается в EV/EBITDA = 6, остальные направления тоже что-то должны стоить. А если смотреть на консолидированный результат, они будто имеют отрицательную стоимость. То есть если Яндекс продает убыточный Дзен, он должен еще доплатить.

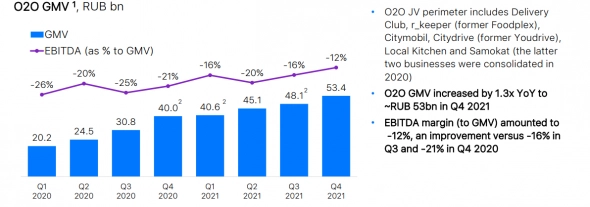

O2O, СП Сбера и VK продают активы Ситимобил компании, которая оперирует Таксовичкоф и Грузовичков. Продают за деньги, сумму, правда не называют. Но у Самого Ситимобила годовой убыток составлял 10 млрд рублей. GMV Ситимобила отдельно не раскрывается, но по оценкам Альфы он около 62 млрд в 2021 году.

Мегакапексы

На прошлой неделе Владимир Путин сообщил о необходимости ускорить реализацию инфраструктурных проектов.

«Что касается экспорта энергоресурсов, нужно ускорить реализацию инфраструктурных проектов — железнодорожных, трубопроводных и портовых, которые уже в ближайшие годы позволят перенаправить поставки нефти и газа с запада на перспективные рынки — на юг и на восток»

Итак, впереди тысячи километров труб. А бравирование низкой себестоимостью трубопроводного газа оказалось не слишком уместным. Танкеры из США с СПГ в конце года в один момент сменили курс и поплыли в Европу. Труба так не может, нужно потратить еще десятки миллиардов долларов. Транснефть и Газпром — те кому надо потратить их в ближайшие годы. Здесь пока ничего не анонсировали, все в ожидании.

РЖД докапитализируют на 250 млрд рублей из средств ФНБ как раз для развития жд инфраструктуры. Здесь отмечу, что ФНБ пока деньги бережет. И уж лучше так, чем тратить на выкуп упавших акций.

Из больших капзатрат на прошлой неделе анонсировали еще странный проект:

Группа «Черкизово» планирует вложить около 200 миллиардов рублей в создание индустриально-логистического центра «Бекасово» в новой Москве, сообщил глава департамента развития новых территорий столицы Владимир Жидкин.

Срок 5 лет. Любопытно, потому что Черкизово имел средний капекс последние 5 лет около 12,5 млрд рублей в год. А складские и гостиничные комплексы — не профиль компании. Пока больше вопросов, Черкизово наверно мог опубликовать комментарий на своем сайте, но он его прикрыл :)

НМТП

На прошлой неделе среди немногих растущих компаний появился НМТП.

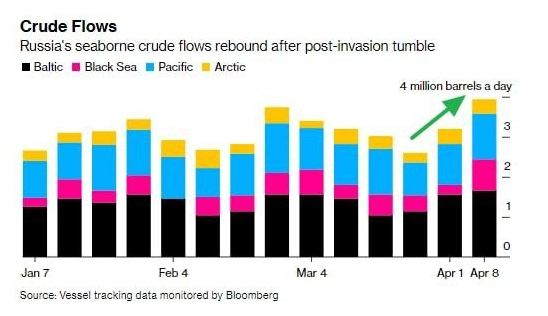

Отгрузка нефти через порты выросла со среднедневного объема в около 3 млн баррелей в день до 4-ех, и основной рост приходится как раз на основной регион работы компании — черное море. В моменте акции росли на 30%, без новостей. Возможно у инсайдеров из Транснефти просто очень высокие доходы относительно не самой высокой ликвидности НМТП.

Олег Кузьмичев на прошлой неделе сделал хороший разбор перспектив компании.

Пессимизм ЦБ

Герман Греф в январе сказал следующее:

«Нам каждый день чем-то угрожают, нас уже этим напугать невозможно. Что будет, то будет, господи. Мы ко всем вариантам событий готовы»

По итогу на прошлой неделе вышло заявление зампреда ЦБ, что банковский сектор может потерять половину капитала. И тут уж либо верить инсайдеру или нет, потому что информации о результатах банков нам в этом году не будет. Хотя на мой взгляд ЦБ в своих прогнозах уже пускается из крайности в крайность. Но если верить, что половина капитала исчезнет — от акций компаний банковского сектора нужно держаться подальше.

Отчеты:

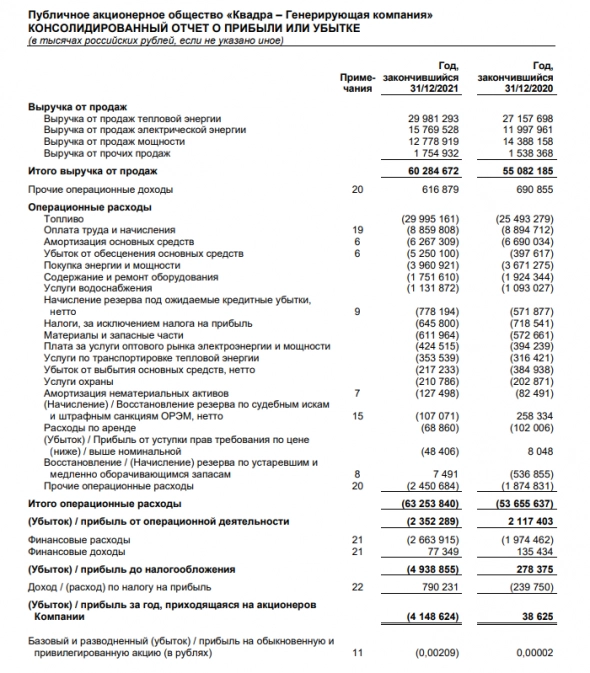

Квадра

Большой убыток от обесценения, без которого была бы прибыль. В 2021 году достаточно большой свободный денежный поток — 5,7 млрд рублей (было 1,8 млрд в 2020 г.). При капитализации в 25 млрд рублей выглядит неплохо. Но у компании все еще действует оферта Росатома с премией к рыночным котировкам около 6%, которая вероятно закончится уходом с биржи.

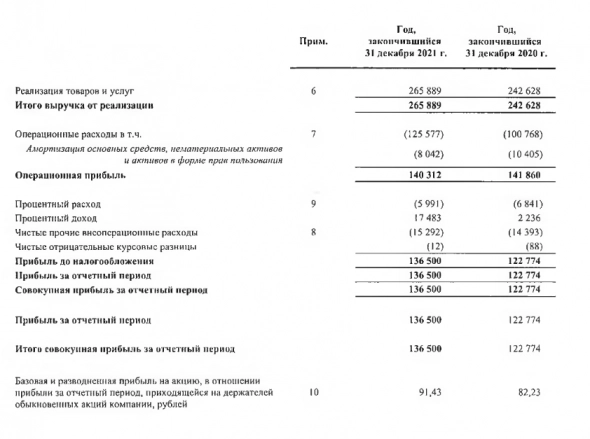

ММЦБ

Дочка ИСКЧ немного увеличила прибыль. Компания выплачивала всю прибыль на дивиденды. За 9 месяцев уже выплатили 102 млрд рублей на дивиденды. Поэтому если продолжат платить (я думаю, что продолжат) выйдет около 22,9 рублей за 4-ый квартал и 91,4 руб. за год. Около 12,8%

див. доходности. При текущих ставках не слишком много.

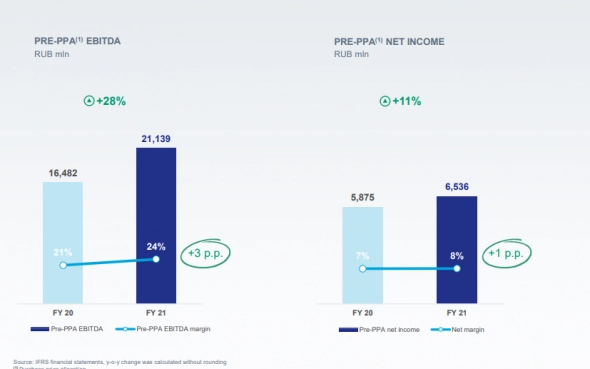

Эталон

Прибыль с которой платят дивиденды выросла на 11%. В прошлом году заплатили 9,39 руб. на ГДР. Как будут платить сейчас, и будут ли платить непонятно.

Денег у компании много, но большая часть на эскроу.

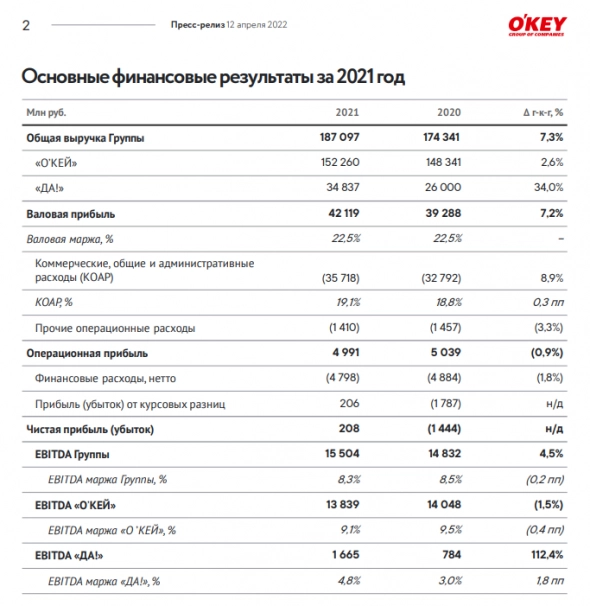

O'key

Окей увяз. Результаты дискаунтера «Да!» растут хорошо и удерживают EBITDA от падения. Но долг остался практически на месте 28,4 млрд рублей и около 3х EBITDA по IAS17. Текущая капитализация 6,7 млрд рублей — для компании с 187 млрд рублей выручки — это, конечно, нечто. EV/EBITDA около 3,8.

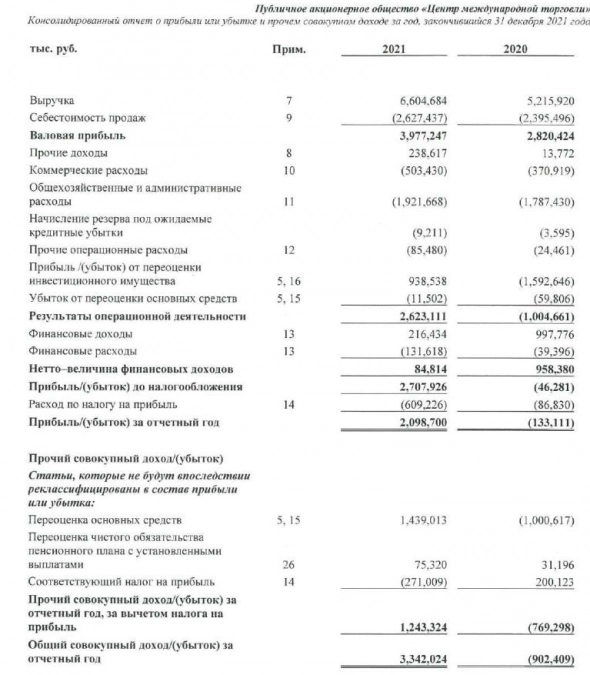

ЦМТ

Прибыль после ковидного года значительно выросла. Рыночная капитализация 10,3 млрд рублей. Значительная часть акций выкуплена, без них капитализация около 8,8 млрд рублей, при этом у компании еще кэша на 8,5 млрд рублей (долгов нет), половина которого — валюта. Денежный сундук.

Дивиденды платят исправно, раз в несколько лет повышают повышают размер, но доходность скромная, около 7%.

По стоимостному анализу выглядит красиво: EV около нуля, покупая акции получаешь бесплатно более 300 тыс. квадратов коммерческой недвижимости.

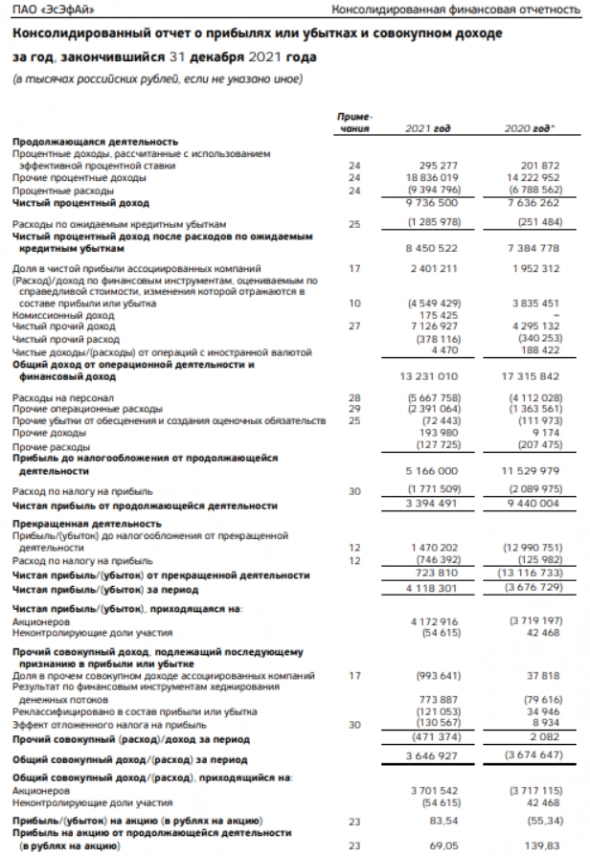

ЭсЭфАй

Удивительная компания, потому что основной акционер около 58% акций — это она сама. Периодически появляются оферты на выкуп, прошлая была по 567,9 рублей и закончилась пару недель назад.

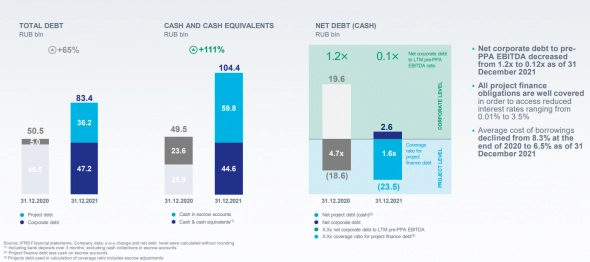

ЭсЭфАй — это холдинг, где основной актив — лизинговая компания Европлан, собственно отчет ниже — его результаты в первую очередь.

Европлан в 2021 году выплатил 1,2 млрд рублей, ВСК и Русснефть не платила ничего, от М.Видео получили тоже около 1,3 млрд рублей. Капитализация 50 млрд рублей, если не учитывать выкупленные акции 21 млрд рублей на 2,5 млрд дивидендов не очень много, но в прошлые годы Европлан платил больше, в этом платил мало, потому что растил портфель. ВСК тоже обычно платил.

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс

Новости тг-канал

Новости тг-канал

Молодец, отличный обзор!