Блог компании Mozgovik | ЦБ РФ 07.06.2024 вновь сохранил ключевую ставку на уровне 16%: что ждет рынок рублевого долга в краткосрочной перспективе?

- 09 июня 2024, 12:43

- |

Совет директоров Банка России вновь сохранил ключевую ставку (КС – далее) на уровне 16% годовых. Отдельные аналитики и экономисты накануне высказывали мнение о возможном повышении ставки до 17% и даже выше. Однако, в ожиданиях все же преобладал базовый сценарий с сохранением бенчмарка неизменным, при заметном ужесточении риторики со стороны регулятора. В итоге так и случилось.

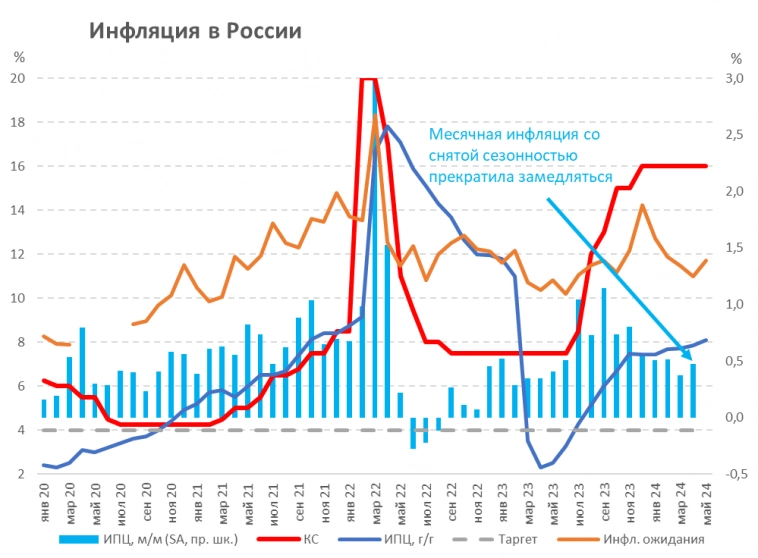

Решение Банка России было обусловлено прекращением снижения темпов прироста цен и значительным опережением роста внутреннего спроса над возможностью расширения предложения товаров и услуг. Было прямо указано, что ЦБ РФ допускает возможность повышения КС на ближайшем заседании. Для возвращения же инфляции к таргету в 4% потребуется более длительный период удержания жесткой ДКП, чем это ожидалось в апреле. Прогноз по возвращению инфляции к ориентиру в 2025 г. пока сохраняется.

Годовая инфляция на 03.06.2024 составила 8,1%, а месячный прирост цен со снятой сезонностью перестал замедляться. Было отмечено, что вклад в рост цен в апреле-мае вносили разовые факторы (индексация тарифов на связь и рост цен на российские автомобили). Возросли инфляционные ожидания населения после 4 месяцев снижения − до 11,7%. Пик годовой инфляции придется на 3 квартал, отметила глава ЦБ РФ Э. Набиуллина на последующей пресс-конференции. Отметим, что вмененная инфляция (заложенная цены в ОФЗ-52002-ИН) к началу 2028 г. составит ~8%.

Повышенную инфляцию поддерживала сохраняющаяся повышенная потребительская активность, обусловленная ростом доходов населения. Инфляционному давлению также поспособствовал высокий инвестиционный спрос в промышленности. Снижающаяся же безработица (2,6% в апреле) выступает главным ограничителем расширения выпуска товаров и услуг. В целом на среднесрочном горизонте риск усиления инфляционных факторов возрос, говорится в документе регулятора.

Несмотря на сохранение жесткой ДКП, кредитная активность остается высокой как среди частных лиц, так и предприятий. Отчасти это обусловлено сохранением заметной доли различных программ льготного кредитования (в особенности по ипотеке), отметила Э. Набиуллина.

Планируемое правительством усиление налогового бремени (дезинфляционный фактор), компенсируют бюджетные расходы (проинфляционный фактор). ЦБ РФ нейтрально оценивает влияние такой комбинации на инфляцию.

По словам главы ЦБ РФ, предметно обсуждался вариант поднятия КС даже до 18%, причем многие члены Совета директоров выступали за повышения бенчмарка. Значимых факторов для его снижения пока нет, подчеркнула глава Банка России.

Устойчивая инфляция и кредитная активность вместе с сохраняющимся перегревом экономики – ключевые факторы в пользу повышения КС на заседании ЦБ РФ 26.07.2024. При этом к тому моменту появится больше оперативной экономической статистики для оценки влияния текущей ДКП на рост цен. Э. Набиуллина прямо указала, что возможно существенное повышение КС в дальнейшем – более чем на 1 п. п. Однако, по ее словам, пока ЦБ РФ в целом ориентируется на базовый сценарий с удержанием бенчмарка на текущем уровне.

Не исключаем, что на решение сохранить КС отчасти повлияла стабильность обменного курса рубля, хотя об этом особо не говорилось.

Источники: Росстат, ЦБ РФ

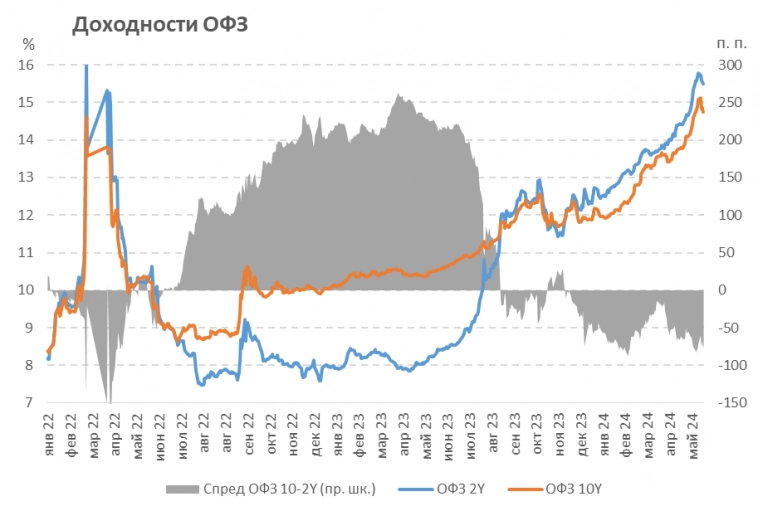

Реакция рынка в целом была умеренной. Рубль незначительно ослаб. ОФЗ в коротком сегменте кривой снизились по доходности в среднем на 16 б. п., а в среднем и дальнем – без особых изменений. При этом на денежном рынке ставки РЕПО с КСУ/Депозиты с ЦБ O/N заметно снизились с 16,3% до 15,1%. Отметим, что незначительная реакция госбумаг на ужесточение риторики ЦБ РФ, была обусловлена тем, что участники с мая стали активно дисконтировать в цены ожидания сохранение жесткой ДКП более длительное время. Это привело к новому усилению инвертированности кривой ОФЗ.

Источники: Московская биржа, собственные расчеты

Что ждать от долгового рублевого рынка в краткосрочной перспективе?

В условиях нового жесткого сигнала от ЦБ РФ трудно ожидать скорого начала цикла снижения КС, по крайней мере до 4 кв. текущего года.

При таком сценарии приобретение длинных бумаг (ОФЗ от 5 лет, например) выглядит рискованной стратегией, по крайней мере в краткосрочной перспективе. По-прежнему в приоритете остаются флоатеры, которые дают доходность выше КС. Однако, это не исключает включение в облигационный портфель отдельных интересных корпоративных рублевых бондов сравнительно качественных эмитентов (в т. ч. из сегмента ВДО) с дюрацией более года.

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- Газпром

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- ЦБ РФ

- экономлизинг

- энергоника

- юаневые облигации

Новости тг-канал

Новости тг-канал

а сырая на 03.06.2024?