SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Август может принести неприятные сюрпризы «быкам» рынка акций США

- 03 августа 2020, 15:01

- |

Для «быков» рынка акций США, которые сталкиваются с таким неприятными факторами, как возобновление роста случаев заболеваемости коронавирусрм и удручающие макроэкономические данные, вскоре может появиться новый повод для беспокойства: август.

Дело в том, что индекс волатильности Cboe Volatility, который также называют «индексом страха», в среднем возрастал на 11.7% в августе за последние 15 лет – больше, чем в каком-либо другом месяце (на втором месте идет май, когда среднее повышение составляло 6.8%). Увеличение рыночной волатильности как правило не сулит ничего хорошего для акций: индекс S&P 500 в среднем снижался на 0.4% в августе в период после 2005 г.

Конечно, не факт, что история повторится в этот раз. Тем не менее риски для рынка акций достаточно высоки, поскольку новые вспышки заболеваемости Covid-19 в США уже привили к приостановке снятия карантинных ограничений в ряде штатов, что грозит подорвать начавшееся постепенное экономическое восстановление в стране. Между тем дополнительно нервирует инвесторов отсутствие окончательного решения по новому пакету стимулов в американском Конгрессе, при том что срок действия предыдущих мер поддержки истекает уже сегодня. Учитывая также неблагоприятные сезонные факторы и достаточно осторожные комментарии Федрезерва в отношении экономики, рынок акций США находится в весьма уязвимой позиции, полагает Скотт Майнерд, главный инвестиционный стратег в управляющей компании Guggenheim Partners.

«Период года, в который мы входим, традиционно является не самым благоприятным для рисковых активов, особенно акций. История показывает, что рынки акций склонны к значительным просадкам к концу лета, и повод для распродажи может появиться в любой момент», – отметил Майнерд.

Падение индекса S&P 500 в четверг достигало 1.7%, после чего ему удалось компенсировать большую часть потерь к завершению сессии. При этом с минимума, зафиксированного 23 марта, индекс подскочил на 45% благодаря масштабным стимулирующим мерам со стороны Федрезерва и Конгресса.

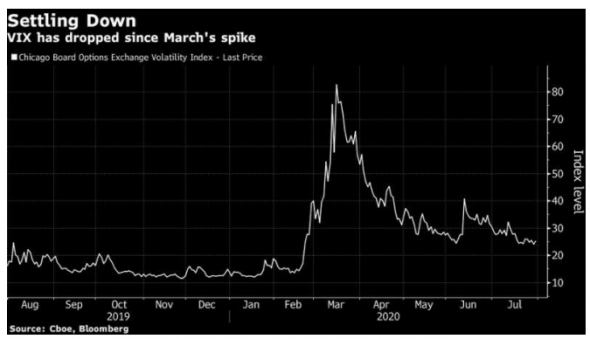

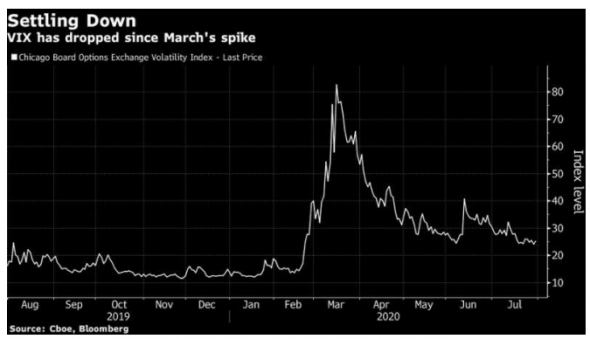

После скачка до 80 пунктов в марте индекс VIX существенно скорректировался вниз и в последние несколько недель находится в районе 30 пунктов. Однако беспокойство участников рынка растет, о чем свидетельствуют притоки капитала в привязанные к индикаторам волатильности биржевые фонды. Так, приток средств инвесторов в ProShares Ultra VIX Short-Term Futures ETF продолжается уже шесть недель подряд и за этот период достиг $871 млн.

Между тем не все убеждены, что августовская история на рынке акций повторится в этот раз. Снижение реализованной волатильности в сочетании с ослаблением турбулентности на рынках, которое обычно наблюдается после прохождения пика сезона отчетностей, могут воспрепятствовать реализации сезонных факторов, полагает Крис Мерфи, стратег по деривативам в Susquehanna Financial Group.

«В отсутствии каких-то мощных катализаторов мы вполне можем увидеть, что показатели реализованной волатильности будут оставаться низкими, и торги на рынке продолжатся в боковом тренде, начавшемся еще в середине июня», – написал Мерфи в недавней записке клиентам.

Открыть торговый счет у брокера Just2Trade

Дело в том, что индекс волатильности Cboe Volatility, который также называют «индексом страха», в среднем возрастал на 11.7% в августе за последние 15 лет – больше, чем в каком-либо другом месяце (на втором месте идет май, когда среднее повышение составляло 6.8%). Увеличение рыночной волатильности как правило не сулит ничего хорошего для акций: индекс S&P 500 в среднем снижался на 0.4% в августе в период после 2005 г.

Конечно, не факт, что история повторится в этот раз. Тем не менее риски для рынка акций достаточно высоки, поскольку новые вспышки заболеваемости Covid-19 в США уже привили к приостановке снятия карантинных ограничений в ряде штатов, что грозит подорвать начавшееся постепенное экономическое восстановление в стране. Между тем дополнительно нервирует инвесторов отсутствие окончательного решения по новому пакету стимулов в американском Конгрессе, при том что срок действия предыдущих мер поддержки истекает уже сегодня. Учитывая также неблагоприятные сезонные факторы и достаточно осторожные комментарии Федрезерва в отношении экономики, рынок акций США находится в весьма уязвимой позиции, полагает Скотт Майнерд, главный инвестиционный стратег в управляющей компании Guggenheim Partners.

«Период года, в который мы входим, традиционно является не самым благоприятным для рисковых активов, особенно акций. История показывает, что рынки акций склонны к значительным просадкам к концу лета, и повод для распродажи может появиться в любой момент», – отметил Майнерд.

Падение индекса S&P 500 в четверг достигало 1.7%, после чего ему удалось компенсировать большую часть потерь к завершению сессии. При этом с минимума, зафиксированного 23 марта, индекс подскочил на 45% благодаря масштабным стимулирующим мерам со стороны Федрезерва и Конгресса.

После скачка до 80 пунктов в марте индекс VIX существенно скорректировался вниз и в последние несколько недель находится в районе 30 пунктов. Однако беспокойство участников рынка растет, о чем свидетельствуют притоки капитала в привязанные к индикаторам волатильности биржевые фонды. Так, приток средств инвесторов в ProShares Ultra VIX Short-Term Futures ETF продолжается уже шесть недель подряд и за этот период достиг $871 млн.

Между тем не все убеждены, что августовская история на рынке акций повторится в этот раз. Снижение реализованной волатильности в сочетании с ослаблением турбулентности на рынках, которое обычно наблюдается после прохождения пика сезона отчетностей, могут воспрепятствовать реализации сезонных факторов, полагает Крис Мерфи, стратег по деривативам в Susquehanna Financial Group.

«В отсутствии каких-то мощных катализаторов мы вполне можем увидеть, что показатели реализованной волатильности будут оставаться низкими, и торги на рынке продолжатся в боковом тренде, начавшемся еще в середине июня», – написал Мерфи в недавней записке клиентам.

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал