Блог компании Just2Trade | ИНВЕСТИЦИОННАЯ ИДЕЯ Квартальная отчётность банка Citigroup порадовала

- 28 октября 2019, 15:39

- |

Финансовые результаты и факторы роста

Что касается финансовой отчетности за третий квартал 2019 г., чистая прибыль увеличилась с $4,62 млрд годом ранее до $4,91 млрд. При этом прибыль на акцию оказалась на отметке в $2,07 на бумагу по сравнению с $1,73 годом ранее. Без учёта разовых статей скорректированная прибыль составила $1,97 на акцию при усреднённом прогнозе рынка на уровне $1,95 на одну бумагу. Выручка в рассматриваемом периоде повысилась на 1% г/г с $18,4 млрд до $18,6 млрд, в то время как аналитики в среднем ожидали $18,5 млрд. Между тем, выручка подразделения институциональных клиентов повысилась на 3% г/г до $9,51 млрд, выручка направления обслуживания физических лиц почти не изменилась и составила $8,66 млрд, а показатель направления прочих операций сократился на 18% г/г до $402 млн. Заметим, что выручка бизнеса по предоставлению услуг в сфере операций с инструментами с фиксированным доходом показала нулевую динамику и составила $3,2 млрд, а показатель направления услуг в области торговли акциями снизился на 4% г/г до $760 млн. Подводя итог, отметим, что прибыль и выручка показали рост и превзошли ожидания рынка, при этом выручка по трём ключевым направлениям продемонстрировала смешанную динамику, В качестве положительных моментов отметим, что в отчётном периоде Citigroup вернул акционерам в виде дивидендов и обратного выкупа акций порядка $6,3 млрд.

Говоря о финансовых результатах Citigroup в целом, отметим, что, начиная с прошлого года темпы роста квартальной скорректированной прибыли на акцию заметно ускорились, и в ближайшие четыре квартала ожидается сохранение данной тенденции. Что касается выручки, динамика показателя последние два года выглядит довольно ровно, хотя в третьем квартале этого года прирост был более заметным, а прогноз на оставшийся квартал 2019 г. и первые три четверти 2020 г. предполагает незначительное изменение показателя.

Краткое описание эмитента

- Citigroup – американская холдинговая компания финансового сектора c многолетней историей, ее клиентами являются как физические и юридические лица, так и правительственные организации.

- Рост прибыли и выручки за квартал, недооцененность бумаг по сравнению с акциями конкурентов и технические факторы являются стимулами роста для акций Citigroup.

- Проведенная нами оценка стоимости Citigroup позволяет считать акции компании недооцененными, при этом потенциал их роста на ближайшие 12 месяцев с фундаментальной точки зрения составляет порядка 17,3%.

Оценка компании по метрикам и сравнение с конкурентами

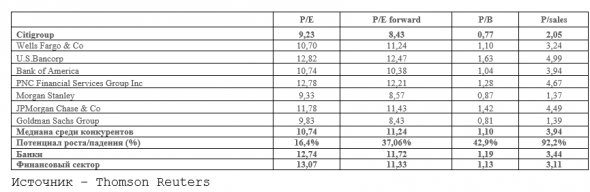

Сравнение основных мультипликаторов Citigroup с медианными среди основных компаний-конкурентов, а также по банковскому сектору и по финансовому сектору в целом, позволяет заключить, что рассматриваемая нами компания, все также заметно недооценена по основным показателям, особенно, по мультипликатору Price to sales (потенциал роста составляет более 92%).

Технический анализ

С технической точки зрения цена акций Citigroup на месячном графике продолжает торговаться над линией ничем не скомпрометированного долгосрочного восходящего тренда. С учетом отсутствия перекупленности в среднесрочной перспективе можно ожидать дальнейшего повышения цены.

С учетом совокупности вышеизложенных факторов, мы сохраняем рекомендацию «покупать» по бумагам Citigroup, и оставляем целевую цену на отметке $81,5, что эквивалентно 17,3%-му потенциалу роста от текущих уровней.

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал