Мой депозит сегодня упал почти на 3%, канеш плечи усугубили, но и многие бумаги сели сильно.

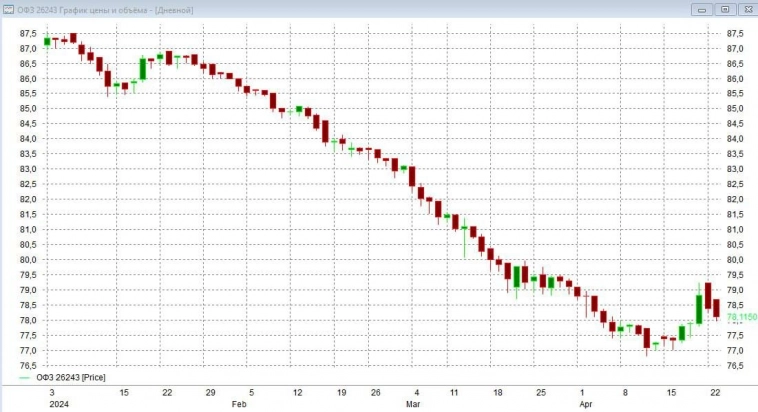

А ОФЗ — почти стоит на месте, с момента покупки все еще зеленое. Рынок за это время каплю присел. Если присядет сильно — скорей всего ОФЗ этого НЕ сделают, и очень вероятно что я часть переложу.

И… Они да могут расти на падающем рынке, так не раз бывало.

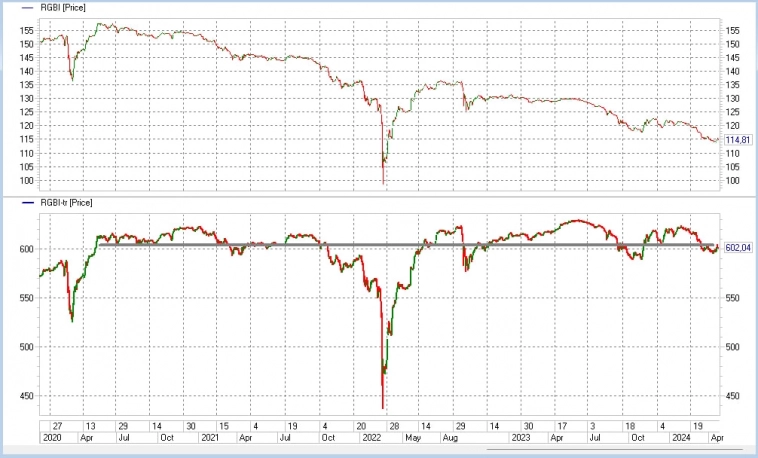

Например, рынок вернулся на уровень закрытия марта 2022 лишь через год(кстати мне тут недавно писали про везение с плечами на росте, ну ну, у меня за то время были иксы, простите хвастовство, прост наглядно очень) — а ОФЗ 26238 потом росла еще три месяца. После чего год рынок рос, а она падала. Такая вод «корреляция».

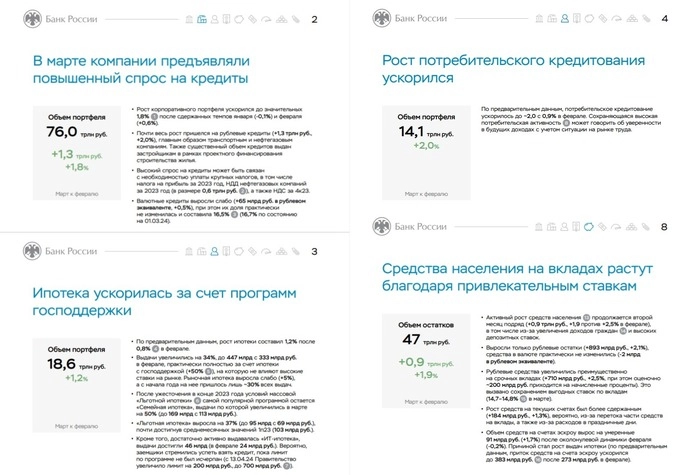

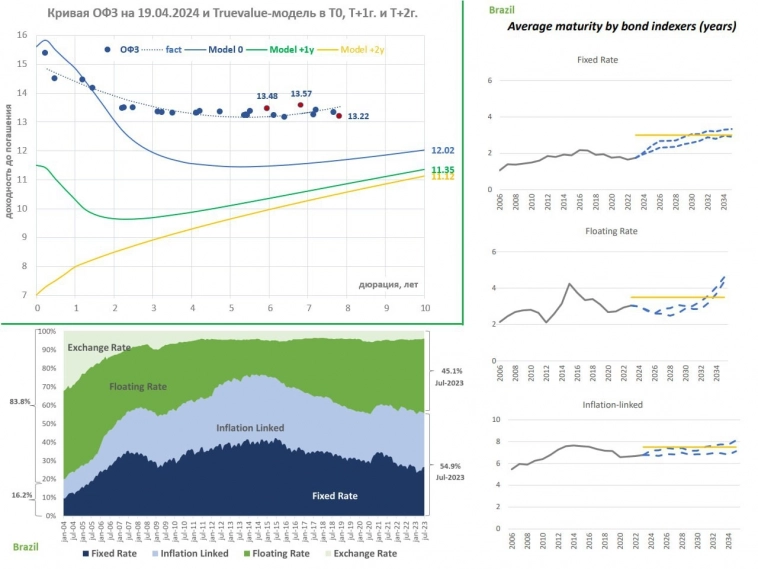

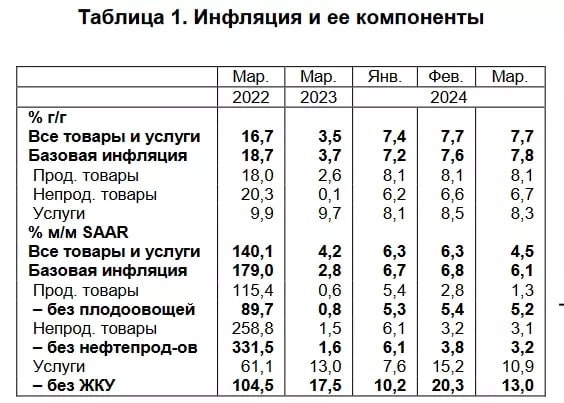

А еще — высокая ставка в какой-то момент может привести к торможению экономики, и в общем для торможения инфляции это даже цель. Последнее может плохо влиять на рынок. Но неизбежно приведет к падению ставки, которое по сути определяется ростом стоимости тела дальних облиг.

В общем диверсификация весьма достойная. Хотя бесспорно хватает сценариев где рушится ВСЕ. Например если словим еще крутой задерг ставки)

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций