Дюша Метелкин, причем тут 90е? Вообще то гиперинфляция была в штатах, это исторический факт. И это может повториться, да

Bio, что для них гипер, то мы даже не заметим:)

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 15.0% | 14.7 | 1 000 000 | 6.35 | 91.098 | 64.82 | 35.26 | 2026-04-22 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.05 | 86.37 | 59.84 | 11.84 | 2026-06-24 | |

| ОФЗ 26235 | 14.7% | 5.1 | 633 817 | 4.23 | 70.42 | 29.42 | 21.66 | 2026-03-18 | |

| ОФЗ 26253 | 15.0% | 12.7 | 750 000 | 6.06 | 91.59 | 64.82 | 35.26 | 2026-04-22 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.87 | 91.068 | 62.33 | 33.9 | 2026-04-22 | |

| ОФЗ 26248 | 14.8% | 14.3 | 1 000 000 | 6.50 | 87.526 | 61.08 | 19.13 | 2026-06-03 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.32 | 87.449 | 61.08 | 21.48 | 2026-05-27 | |

| ОФЗ 26251 | 14.9% | 4.6 | 500 000 | 3.58 | 83.999 | 49.19 | 40.34 | 2026-03-04 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.59 | 58.393 | 35.4 | 11.09 | 2026-06-03 | |

| ОФЗ 26246 | 15.0% | 10.2 | 1 000 000 | 5.58 | 87.177 | 59.84 | 41.76 | 2026-03-25 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.1 | 0 | 24.9 | 2026-03-04 | |

| ОФЗ 26230 | 14.7% | 13.2 | 449 489 | 6.88 | 61.858 | 38.39 | 25.31 | 2026-04-01 | |

| ОФЗ 26249 | 15.0% | 6.4 | 500 000 | 4.56 | 85.989 | 54.85 | 10.85 | 2026-06-24 | |

| ОФЗ 26237 | 14.4% | 3.1 | 418 953 | 2.76 | 82.2 | 33.41 | 24.6 | 2026-03-18 | |

| ОФЗ 26243 | 14.9% | 12.3 | 750 000 | 6.47 | 73.937 | 48.87 | 15.31 | 2026-06-03 | |

| ОФЗ 26245 | 15.0% | 9.7 | 750 000 | 5.49 | 87.5 | 59.84 | 37.15 | 2026-04-08 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.39 | 62.137 | 34.9 | 32.41 | 2026-02-11 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.44 | 0 | 3.04 | 2026-04-22 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.15 | 84.061 | 28.42 | 11.09 | 2026-05-20 | |

| ОФЗ 26239 | 14.6% | 5.5 | 549 052 | 4.49 | 72.999 | 34.41 | 0.19 | 2026-07-29 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.51 | 79.838 | 38.15 | 22.22 | 2026-04-15 | |

| ОФЗ 26242 | 14.6% | 3.6 | 529 357 | 2.98 | 86.087 | 44.88 | 36.5 | 2026-03-04 | |

| ОФЗ 26207 | 14.1% | 1.0 | 370 300 | 0.96 | 94.959 | 40.64 | 39.3 | 2026-02-04 | |

| ОФЗ 26218 | 14.6% | 5.7 | 347 608 | 4.29 | 78.743 | 42.38 | 29.57 | 2026-03-25 | |

| ОФЗ 26226 | 14.7% | 0.7 | 367 211 | 0.67 | 96.023 | 39.64 | 24.61 | 2026-04-08 | |

| ОФЗ 26244 | 14.8% | 8.2 | 750 000 | 5.09 | 85.493 | 56.1 | 39.15 | 2026-03-25 | |

| ОФЗ 29 CNY (CNY) | 5.3% | 3.1 | 12 000 | 2.85 | 102.313 | CNY141.37 | CNY938.151548 | 2026-03-04 | |

| ОФЗ 26225 | 14.9% | 8.3 | 497 974 | 5.74 | 66.039 | 36.15 | 14.1 | 2026-05-20 | |

| ОФЗ 26219 | 14.6% | 0.6 | 362 077 | 0.61 | 96.268 | 38.64 | 28.45 | 2026-03-18 | |

| ОФЗ 26221 | 14.8% | 7.2 | 396 269 | 5.12 | 70.949 | 38.39 | 25.31 | 2026-04-01 | |

| ОФЗ 26212 | 14.3% | 2.0 | 356 982 | 1.87 | 88.651 | 35.15 | 1.55 | 2026-07-22 | |

| ОФЗ 26224 | 14.6% | 3.3 | 446 913 | 2.95 | 81.363 | 34.41 | 12.1 | 2026-05-27 | |

| ОФЗ 33 CNY (CNY) | 6.3% | 7.4 | 8 000 | 5.87 | 104.762 | CNY352.88 | CNY1094.546723 | 2026-06-10 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.1 | 0 | 24.9 | 2026-03-04 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.149 | 0 | 0.43 | 2026-04-29 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.78 | 0 | 3.04 | 2026-04-22 | |

| ОФЗ 52005 | 7.9% | 7.3 | 273 110 | 6.54 | 71.251 | 15.5 | 6.02 | 2026-05-20 |

Дюша Метелкин, причем тут 90е? Вообще то гиперинфляция была в штатах, это исторический факт. И это может повториться, да

Дюша Метелкин, это он скорее про штаты уже ) там пирамида облигаций может легко обвалиться стоит им дать слабину на военно-политическом фрон...

Bio, я бы назвал «дефолтом» по ОФЗ ситуацию с гиперинфляцией, когда купоны и номинал выплатят, но купить на них можно будет коробок спичек, ...

Bio, я бы назвал «дефолтом» по ОФЗ ситуацию с гиперинфляцией, когда купоны и номинал выплатят, но купить на них можно будет коробок спичек, ...

Bio, я бы назвал «дефолтом» по ОФЗ ситуацию с гиперинфляцией, когда купоны и номинал выплатят, но купить на них можно будет коробок спичек, ...

PP PP, что было я знаю, мне вот интересно теоретически. Например дефолт корпоративный это по сути банкротство, это очень плохо для эмитента ...

Tverskoy_homyak, Даже когда был гос.дефолт в 1998 физикам госдолг погасили

РАВ123321, всё дело в том, что 13.11% — это годовых

а 26227 погашается в июле (т.е. 9 месяцев) переведете в годовой получите искомые 13%

֍ Гадаю на ромашке ֍, заплатив 965 я получу при погашении 35 рублей и купонами 36.9+15.21 итого 87.11 рублей с 965 это примерно около 9% где...

Мысли вслух

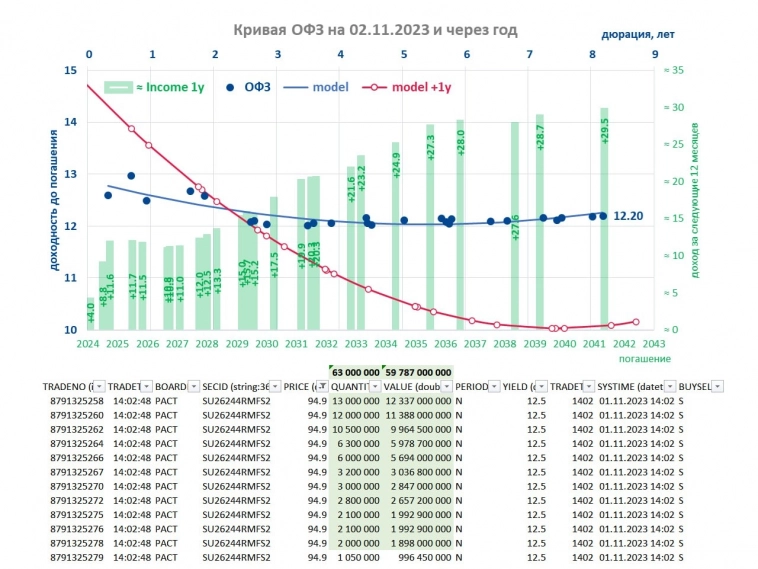

Центральный банк повысил ставку в 2 раза всего за несколько месяцев: с 7.5% до 15%. Облигации с фиксированной доходностью с тех пор только падают. Будет ли продолжение падения, неизвестно, но облигационный рынок последние несколько дней чувствует себя позитивно. Сегодня утром индекс гособлигаций rgbi растет на 0.6% на фоне замедления недельных данных по инфляции до 0.14%.

На данный момент такая динамика выглядит чрезмерной. Вся кривая госдолга находится немного выше 12% при ставке 15%. Средняя ставка в следующем году, по прогнозу ЦБ, составит 12.5%-13.5% — выше кривой госдолга, начиная с 3 лет. Поэтому дальнейшее продолжительное ралли на рынке ОФЗ находится под большим вопросом, в лучшем случае сценарий боковика. Учитывая низкие купоны по бумагам с фиксированной доходностью, необходимо искать другие варианты размещения средств. И их сейчас достаточно много.

1️⃣ Самое банальное и простое, но в то же время доходное — фонды ликвидности. Самый известный из них — LQDT. Ставки денежного рынка сейчас превышают 14% (RUSFAR o/n — 14.

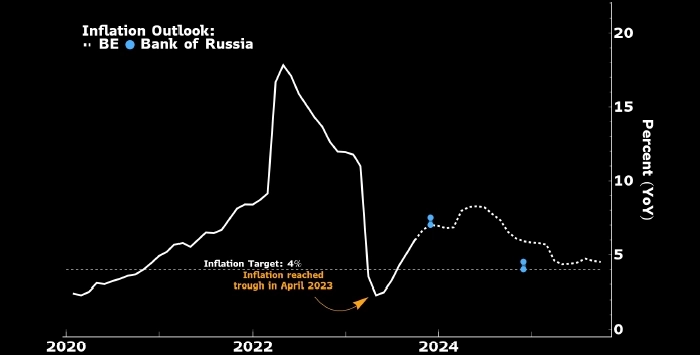

Сплошная белая линия — исторические данные по потребительской инфляции в РФ, белые точки — прогноз Bloomberg Economics, голубые точки — прогноз Банка России. Источник: Bloomberg

Данные по потребительской инфляции в России за октябрь будут опубликованы 10 ноября. Вероятно, ИПЦ покажет рост на 6,7% в годовом сопоставлении: это будет почти на 3% выше целевого уровня Банка России в 4%, но все же отразит замедление темпов роста инфляции в месячном сопоставлении с 0,87% в сентябре до 0,83% в октябре.

В годовом выражении это будет означать замедление темпов роста потребительской инфляции до 9,4% с 14% в сентябре.

Недавние ограничения на экспорт автомобильного топлива из РФ ограничили рост внутренних цен, а вклад снижения курса рубля в инфляцию, вероятно, достиг пика в сентябре. Все это должно помочь Банку России в борьбе с галопирующей инфляцией и позволить смягчить риторику накануне декабрьского заседания.

Sergei, Поэтому нужно брать самые короткие ОФЗ, с погашением менее чем через 6 мес. НКД не отберут + защита от резкого повышения ставки ЦБ (...