Копипаст

Копипаст | Инвестируем в будущее: потенциал роста в секторе IT не исчерпан

- 24 марта 2015, 18:25

- |

Мы не раз подробно останавливались на инструментах ETF: и на инвестициях в еврооблигации, и на ETF на золото, и на способах заработать на китайских активах. Ежемесячно мы представляем модельный портфель ETF, в котором отображена динамика основных соответствующих фондов, торгующихся на Московской бирже.

Однако, несмотря на простоту инструментов ETF, в некоторых случаях частному инвестору хочется в деталях понимать, в какой конечный актив он инвестирует. Напомним, что ETF — это биржевой инвестиционный фонд, акции/паи которого торгуются на бирже. Все средства фонда вложены в базовый актив. Это может быть золото, акции или облигации конкретной страны или отрасли. Соответственно, динамика ETF копирует динамику базового актива. Так, например, в случае с ETF на акции крупнейших компаний Китая (тикер FXCN) средства вложены исключительно в ценные бумаги, входящие в индекс MSCI China.

Аналогичная ситуация с фондом ETF на индекс сектора информационных технологий США (тикер FXIT). Мы не так часто говорили об этом инструменте и теперь восполняем возникший пробел. Этот инструмент позволяет инвестировать в акции крупнейших международных компаний ИТ-сектора, причем делать это в случае с ETF можно напрямую через Московскую биржу.

Фонд ETF MSCI USA IT направляет средства в индекс MSCI USA IT. Мы предлагаем более подробно разобраться, во что вкладывает свои средства инвестор, выбирая этот инструмент. В вышеупомянутый индекс на текущий момент входят акции 90 крупнейших ИТ-компаний США. Среди них всем известные Apple, Facebook, Google, Cisco и другие. Все эти компании на слуху, и многие инвесторы следят за акциями этих эмитентов и пытаются инвестировать в них напрямую, что, правда, для российского инвестора сопряжено со значительными издержками в сравнении с покупкой ETF.

При этом список компаний, входящих в MSCI USA IT, не исчерпывается вышеупомянутыми брендами. Предлагаем рассмотреть бумаги компаний, которые присутствуют в индексе, но реже становятся объектом обсуждения на отечественных информационных ресурсах.

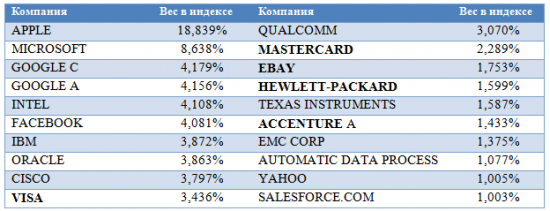

Топ-20 составляющих индекса MSCI USA Information Technology

Мы выбрали несколько компаний, которые входят в топ-20 индекса, а именно: Visa, Mastercard, Hewlett-Packard, Accenture и EBAY.

Visa и Mastercard являются наиболее известными и успешными международными платежными системами в мире. Согласно последнему отчету Mastercard, количество обработанных компанией транзакций составило 11,5 млрд только в 4-м квартале ушедшего года, что на 11% больше, чем в аналогичном периоде 2013-го. Общий объем эмитированных Mastercard карт в 2014 году перевалил за 2 млрд, достигнув 2,14 млрд штук. Неаудированные данные, представленные компанией, демонстрируют увеличение чистой прибыли в 4-м квартале 2014 года на 28,57% г/г, до $0,8 млрд. Потенциал роста цены акций, с точки зрения Barclays, равен 12%, повышение прибылей будет поддерживаться глобальным увеличением потребительских расходов.

Visa тоже есть чем похвастаться. Ее чистая прибыль с октября по декабрь прошлого года выросла на 11,51%, до $1,57 млрд. Количество проведенных транзакций составило 17,6 млрд, на 10,1% больше, нежели годом ранее. Аналитики Barclays полагают, что потенциальный апсайд по акциям Visa достигает примерно 350%, поскольку рост доходов будет опережать результаты конкурентов.

При этом необходимо принимать во внимание, что у международных платежных систем сохраняется огромный потенциал роста. Красноречивым доказательством этого выступает их бизнес в России. За девять месяцев прошлого года с помощью платежных карт в нашей стране было совершено операций объемом в 21,5 трлн руб. А еще в 2009 году этот же показатель составлял всего 9,5 трлн руб. Конечно, снятие наличных пока лидирует среди всех операций с картами: на 1 октября 2014 года на такие операции пришлось 76,8% их общего объема. Однако и это существенный прогресс по сравнению с показателями 2009 года, когда эта доля равнялась 90,7%. Безусловным прогрессом на данном рынке и объясняется желание Visa и Mastercard продолжать развитие бизнеса в РФ и активно наращивать присутствие в новых странах.

Теперь немного расскажем о компании Accenture, специализирующейся на управленческом консалтинге в различных сферах бизнеса, в частности в аутсорсинге, технологиях, стратегическом планировании. Компания представлена в более чем 120 странах. Уход ряда банков и страховщиков в онлайн требует внедрения новых практик, новых технологий по управлению бизнесом и по предоставлению услуг. Это подогревает спрос на услуги Accenture. Согласно последней отчетности эмитента, выручка по итогам 12 месяцев, закончившихся 30 ноября 2014 года, составила $7,9 млрд, увеличившись за год на 7,3%. Чистая прибыль поднялась до $892,2 млн, на 10% превысив результат, продемонстрированный годом ранее. Динамика финансовых показателей и конъюнктура рынка позволяет утверждать, что у компании есть серьезные перспективы роста в среднесрочной перспективе. Аналитики Barclays ожидают, что цена Accenture быстро не вырастет, доходы компании довольно стабильны, однако JP Morgan дает рекомендацию «покупать».

eBay известна всем как один из крупнейших в мире игроков на рынке интернет-продаж. Также компания владеет оператором электронных денежных средств PayPal, который приносит ей значительную часть выручки. В феврале компания опубликовала результаты за 4-й квартал и весь 2014 год. И если по итогам года у eBay наблюдается небольшой убыток, то в последнем квартале, чистая прибыль выросла до $936 млн с $850 годом ранее. Выручка за год составила $17,9 млрд с $16 млрд за 2013-й. При этом с целью увеличения эффективности деятельности компаний планируется отделить сервис PayPal от eBay. Большинство аналитиков считает, что такой шаг позволит каждой из компаний ускорить темпы развития и положительно скажется на динамике акций.

Бренд HP также же знаком практически каждому. Компания Hewlett-Packard не только производит оргтехнику, но и разрабатывает программное обеспечение, предлагает различные решения в сфере ИТ и осуществляет сервисную поддержку частных и корпоративных клиентов. Последние финансовые результаты НР не назовешь очень успешными. Выручка с 30 ноября по 31 января сократилась до $26,8 млрд с $28,1 млрд годом ранее. Однако стоит есть и позитивные моменты. Во-первых, за отчетный период чистая прибыль НР выросла на 6,36% кв/кв, до $1,36 млрд. Во-вторых, на днях стало известно, что компания увеличивает дивидендные выплаты на 10%, до $0,176 на акцию. Кроме того, есть основания рассчитывать, что выручка в следующем квартале сохранится на текущих уровнях или продемонстрирует некоторый рост. Динамика выручки в США и Азиатском регионе положительна. Негатив связан с европейским сегментом бизнеса НР. Однако улучшение ситуации в экономике еврозоны способно положительно сказаться и на результатах компании. Так что аутсайдером индекса НР также не назовешь. Аналитики Barclays ожидают, что ее котировки поднимутся примерно на 7%.

Полезно помнить, что эффект диверсификации усредняет эффект роста или падения акций отдельных компаний, и в результате движения индекса максимально точно отражают положение дел в индустрии.

Перспективы развития и возможности роста вышеуказанных компаний не вызывают сомнений, ИТ-сектору США еще есть как и куда развиваться. Более детальное представление о некоторых компаниях, входящих в состав индекса MSCI USA IT, лишь повышает уверенность в целесообразности выбора ETF MSCI USA IT в качестве объекта инвестиций.

Оригинал материала http://investcafe.ru/blogs/21417/posts/55791

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ