Блог им. xvestor

Путин дал «бычий» сигнал рынку акций

- 01 марта 2024, 17:18

- |

Президент РФ Владимир Путин выступил сегодня с традиционным ежегодным Посланием Федеральному Собранию РФ, в котором поставил задачу увеличить капитализацию рынка акций вдвое к 2030 году.

«Российскому фондовому рынку необходимо усилить свою роль как источника инвестиций. Его капитализация к 2030 году должна удвоиться по сравнению с нынешним уровнем и составить 66% ВВП», — заявил глава государства.

По данным Московской биржи, на конец прошлого года капитализация рынка акций составила 58,1 трлн руб. По оценкам ГК «Регион», емкость рынка облигаций сейчас оценивается в около 44 трлн руб., по данным портала investfunds, стоимость чистых активов биржевых ПИФов составляет около 0,4 трлн руб. Таким образом, совокупная капитализация отечественного фондового рынка, то есть стоимость торгующихся бумаг, равняется чуть более 102 трлн руб. – это как раз и есть 60% от ВВП РФ, который, по данным Росстата, за прошлый год достиг 171 трлн руб.

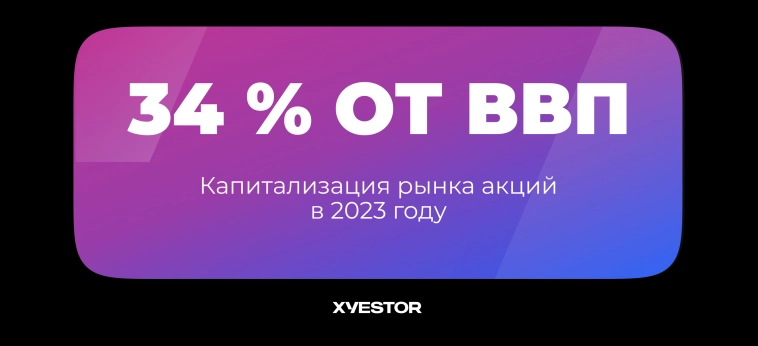

А вот капитализация чисто рынка акций равняется 34% от ВВП. Таким образом, удваивать будем именно рынок акций, то есть Индекс Мосбиржи.

Что делать инвесторам?

Прежде всего, долгосрочным инвесторам можно «покупать весь рынок», например, через индексные ПИФы, в расчете получить доходность к 2030 году намного больше, чем 100%, поскольку Индекс Мосбиржи рассчитывается на основе котировок акций и в нем не учитываются выплаченные дивиденды. Если же принять, что средняя дивидендная доходность Индекса Мосбиржи в эти 6 лет составит хотя бы 7%, то только на дивидендах с учетом их реинвестирования можно будет дополнительно заработать порядка 50% дохода.

Возможно, спекулятивно настроенным инвесторам, нацеленным зарабатывать 50-100 годовых, стоит направить часть инвестиционного капитала в долгосрочные стратегии для создания «подушки безопасности».

Чиновники сделают все, чтобы поручение президента было выполнено, причем лучше досрочно. Впрочем, если будет все хорошо в мировой и российской экономике, то делать ничего не придется – рынок сам по себе достигнет заданной величины.

Возникает вполне логичный вопрос: если рынок вырастет сам, то зачем власти намерены стимулировать приток населения на него?

«Уже принято решение о том, что добровольные накопления в негосударственных пенсионных фондах в объеме до 2 млн 800 тыс. рублей будут застрахованы государством. То есть их возврат гарантирован. Кроме того, будут застрахованы долгосрочные индивидуальные инвестиционные счета на сумму до 1,4 млн рублей. На вложение граждан в долгосрочные финансовые инструменты в размере до 400 тыс. рублей в год распространим единый налоговый вычет», — сказал В.Путин.

К настоящему стимулированию здесь можно отнести только налоговые льготы. Страхование же данных инвестиций не имеет особого практического смысла. Во-первых, страхуются только инфраструктурные риски, то есть что НПФ или брокер не смогут отдать клиенту его средства. Никакие рыночные убытки возмещению не подлежат.

Пенсионные фонды проводят очень консервативную инвестиционную политику, вкладываясь преимущественно в ОФЗ, потерять на которых в среднесрочной перспективе неимоверно сложно. Кроме того, Банк России пристально следит за этим сегментом и «в случае чего» должен успеть вмешаться. ИИС же находятся на обособленных счетах, то есть брокер или управляющая компания не могут их использовать находящиеся на них активы для своих операций.

Справедливости ради стоит отметить, что при желании украсть средства клиентов все равно можно. Дабы избежать этого, стоит работать только со старыми проверенными брокерами, лучше – крупными.

При этом, как и в любом виде страхования, взносы в страховой фонд будут формироваться за счет средств клиентов, в данном случае – инвесторов. То есть эти деньги будут у государства и работать на него.

Однако психологически эффект гарантии государства возврата средств, пусть и в ограниченном объеме, будет способствовать притоку в эти продукты новых инвесторов, особенно небогатых и малопонимающих в писанных и неписанных правилах рынка акций.

Но именно такой класс инвесторов нужен как самому рынку акций, так и властям. Эта категория не будет продавать акции при появлении какого-нибудь информационного повода, падения нефти и уж тем более фигуры «голова-плечи» на 5-минутном графике. Значит, рынок станет более устойчив к негативу и будет реагировать на него меньшими просадками. Кстати, и расти будет легче, если доля продавцов будет постепенно сокращаться, а покупателей – расти. Тем самым рынок сам по себе будет привлекать к себе новых и новых инвесторов.

Кстати, эффект доминирования «непрофессиональных» инвесторов на рынке акций уже начинает проявляться. Так, в день оглашения Послания Федеральному Собранию 29 февраля Индекс Мосбиржи вырос на 0,9% при снизившейся почти на треть процента нефти и отсутствие объективных поводов для роста. Еще 3-4 года назад рынок практически всегда падал в моменты «ключевых» выступлений В.Путина, и многие трейдеры в такие дни с утра, а то и накануне вечером, смело открывали шорты с хорошими плечами.

Но есть и еще одна цель привлечения широких слоев населения к инвестициям.

Новые компании на IPO

В.Путин сегодня также заявил, что в ближайшие два года более чем 200 млрд руб. будет вложено в индустриальные проекты, то есть в те, в которых остро нуждается экономика для развития. Рулить этим процессом будет ВЭБ.РФ, который еще привлечет средства коммерческих банков.

Но прежде чем начинать инвестировать, нужно понять, как эти инвестиции будут возвращаться. Одной из схем выхода «якорных инвесторов», может быть даже основной, будет проведение IPO. То есть ВЭБ-сотоварищи будут «откармливать» бизнес, ставить его на ноги, а потом выводить на Московскую биржу. Чем больше будет капитализация рынка акций, тем легче будет на нем продать новый актив. Соответственно, непрофессиональные инвесторы, увидев прибыль от своих вложений в первые пару лет, в дальнейшем с охотой будут покупать «новые» компании, особо не вдаваясь в подробности проектов и их балансовые показатели.

Так что планы властей удвоить капитализацию Индекса Мосбиржи за 6 лет вполне реальны, а предполагаемые шаги в этом направлении будут полезны для всех. Естественно, что нельзя исключать залета каких-нибудь «черных лебедей» типа резкого ухудшения геополитической ситуации или глубокой рецессии на Западе с падением цен на нефть и металлы раза в два.

Кстати, запланированная на 2030 год капитализация рынка акций в 66% от ВВП – довольно низкий показатель по мировым рынкам. Для сравнения, в США это отношение достигает почти 200%, в Индии – 120%, Китае – 65%. Лидером же по этому критерию долгие годы остается Гонконг, капитализация фондового рынка которого превышает ВВП более чем на 1200%.

В экономической теории принято считать рынок акций переоцененным, если его отношение к ВВП превышает 100%, а недооцененным – при соотношении менее 50%.

Читай и другие наши материалы:

Какие акции купить в марте 2024 года?

теги блога XVESTOR

- aflt

- bitcoin

- btc

- EIA

- FESH

- FLOT

- globaltrans

- IMOEX

- LSRG

- NMTP

- PIKK

- PLZL

- Qiwi

- qiwi акции

- SMLT

- TCSG

- vk

- VKCO

- yndx

- акции

- Акции РФ

- аэрофлот

- Банк России

- банки

- биржа

- биткоин

- бонды

- Владимир Путин

- Газпром

- Глобалтранс

- Группа ЛСР

- двмп

- денежно-кредитная политика

- дивидендные идеи

- дивиденды

- золото

- идея

- иис

- ИИС ДУ

- инвестиции в недвижимость

- Индекс МБ

- Индекс Московской Биржи

- индивидуальный инвестиционный счет

- инфляция в России

- Ключевая ставка ЦБ РФ

- криптовалюта

- ЛСР

- Лукойл

- МосБиржа

- Московская биржа

- мсфо

- мэа

- негосударственные пенсионные фонды

- Нефть

- нефть Brent

- нефтяной сектор

- НМТП

- НПФ

- Облигации

- ОПЕК

- отчетность

- отчеты МСФО

- паевый инвестиционный фонд

- Пенсия

- Пик

- ПИК СЗ

- ПИФ

- пифы

- полюс

- полюс золото

- послание Федеральному Собранию

- прогноз

- прогноз по акциям

- пронгоз

- разбор

- редомициляция

- Ренессанс

- Ренессанс Страхование

- Ростелеком

- рынки

- Самолет

- Самолет Девелопмент

- санкции

- сбер

- Совкомфлот

- сургутнефтегаз

- теханализ

- Тинькофф

- Трамп

- транспортные компании

- фонд акций

- фонды

- фонды ETF

- фьючерс mix

- ЦБ РФ

- цена биткоина

- экономика

- Эльвира Набиуллина

- эталон

- Яндекс

Событие знаковое, такое нельзя не отметить… но это было вчера