Блог им. EvgeniyPavlik

Идеально диверсифицированный портфель акций РФ по секторам стоимостью менее 40 000р

- 29 января 2024, 13:16

- |

На нашем рынке торгуется 237 акций (обычных и привилегированных) от 194 российских компаний. Это относительно немного, к примеру, на рынке США торгуется около 4000 акций. Но, больше — не всегда лучше! И из 237 бумаг можно собрать хорошо диверсифицированный портфель, этим мы и займёмся в данной статье. Особенно актуальна эта информация будет для новичков.

Диверсификация по секторам экономики

Есть разные способы диверсифицировать свои инвестиции, я считаю, что диверсификация по секторам экономики является наиболее предпочтительной.

На нашем рынке можно выделить 10 секторов:

- Нефть и газ

- Финансы

- Металлургия

- ИТ

- Потребительский сектор

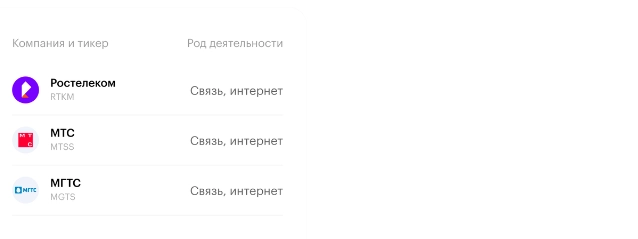

- Телекоммуникации

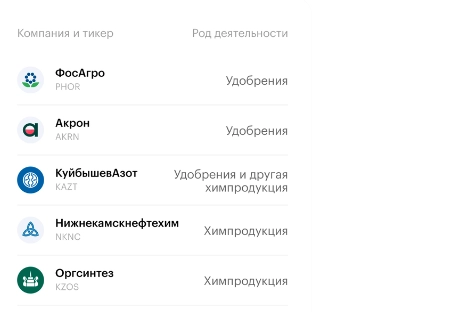

- Химия и нефтехимия

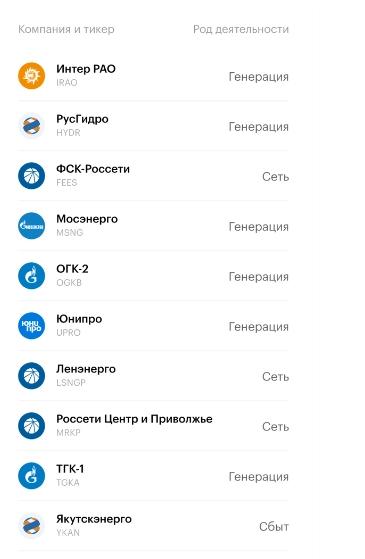

- Электроэнергетика

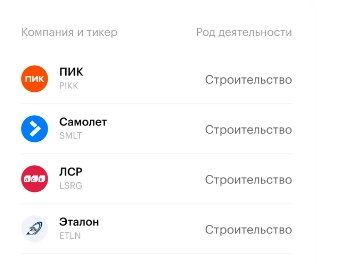

- Строительство

- Транспорт

Возьмём из каждого сектора по 1 самой лучшей, перспективной и прибыльной акции и составим инвестиционный портфель.

Нефть и газ

Я выбираю тут одного из самых лучших дивидендных эмитентов и добытчиков нефти — это ЛУКОЙЛ.

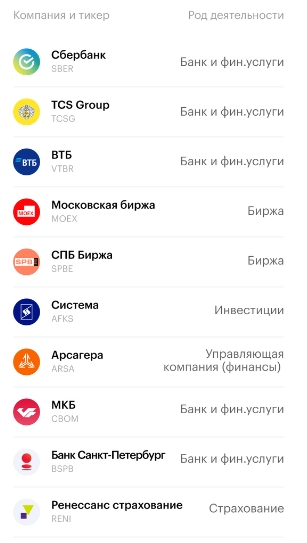

Финансы

Здесь, несомненно, выбираю СБЕР.

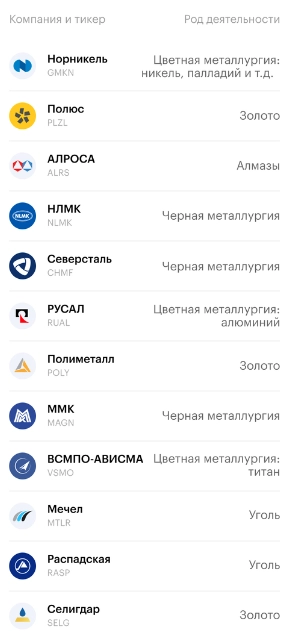

Металлургия

Здесь выбор сложный, компаний много, но нам нужны только самые перспективные. Я остановлюсь на Северстали.

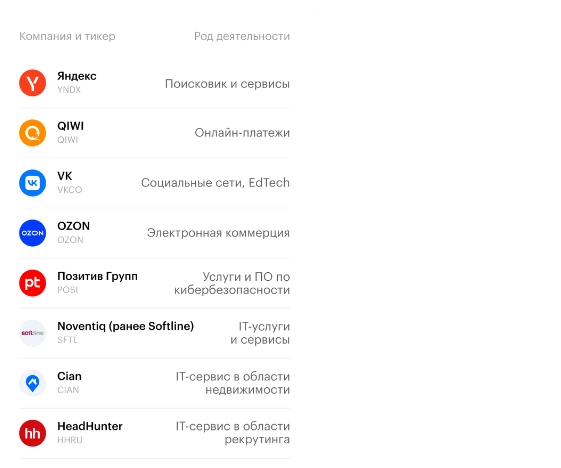

Информационные технологии

Тут я бы выбрал Яндекс.

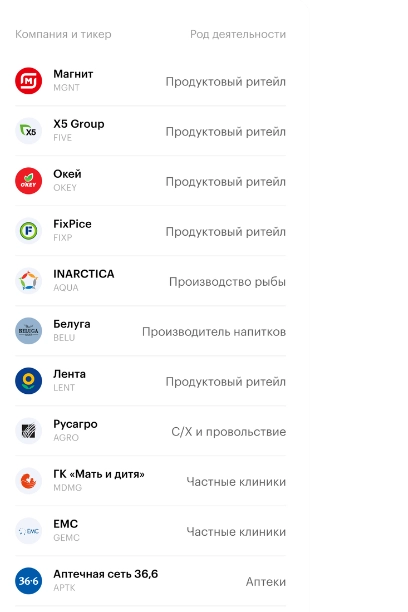

Потребительский сектор

Очевидный выбор для меня — это Магнит.

Телекоммуникации

Выбор небольшой, основных конкурентов тут двое, я беру МТС с его развитой экосистемой и хорошими дивидендами.

Химия и нефтехимия

ФосАгро - лидер сектора, поэтому выбираем его.

Электроэнергетика

Для меня наиболее привлекательная как в плане роста котировок, так и дивидендов — это Ленэнерго.

Строительство

Сложный выбор, но лидером в последнее время в секторе по объёму строительства стала компания Самолёт, выбираю её.

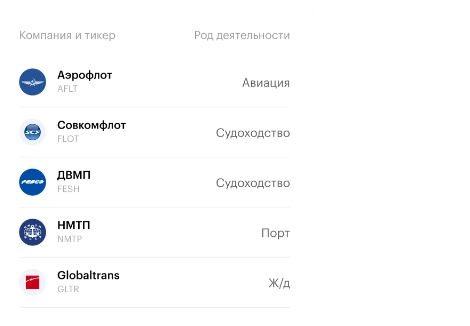

Транспорт

Для меня тут все просто — выбираю Совкомфлот.

Итак, из каждого сектора мы выбрали по одной самой качественной акции для долгосрочного владения. У нас получился такой список:

- ЛУКОЙЛ

- СБЕР

- Северсталь

- Яндекс

- Магнит

- МТС

- ФосАгро

- Ленэнерго

- Самолёт

- Совкомфлот

Заключение

10 этих бумаг позволяют составить отлично диверсифицированный портфель по основным секторам экономики нашей страны. Мы выбрали лидеров в каждом секторе, данный список может быть хорошим ориентиром для новичков, которые только начинают формировать свой портфель.

Для составление такого портфеля, чтобы купить по 1 лоту каждого эмитента, нам потребуется не больше 40 000 рублей!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендные акции

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- что купить

- Яндекс

Да и даже так как вы подборку сделали в каких долях считаете правильнее закупать?

Евгений, в таком случае все очень точно вы показали, спасибо!

Надо дальше просто думать, какую долю хотя бы не компании выделить, а даже сектору. Я бы отдал самую крупную долю банкам или нефтегазу, а вы как считаете?

удачи вам

По мне, 10 акций на нашем рынке — очень низкая диверсификация.

О какой тут диверсификации. да еще и по отраслям может идти речь ? Зачем оно, и как ?! Ту же Мосю — с чем диверсифицировать будем ?

Это я к чему, все больше склоняюсь к мысли, что в нашей уродливой экономике — как раз и надо держать треть сбера, четырех металлургов(вот тут как раз хоть что то похожее на диверс.) на пятую часть, пару тройку нефти на пятую часть, газючку, трубу на пятую. И сургут как баксовую кубышку.

И все.

зачем держать эту какашку в портфеле?

Татка принесла еще больше убытка bytopic.ru/chart.aspx?a=tatn&d=5&u=gold

ради чего держать эти бумаги?

в них надо было заходить в начале 2000-х

Инвестируйте или сольете.

это значит, что создаваемое ими будущее будет точно такими же, как созданное ими прошлое

в РФ до 2017 года дивы почти не платили… вы, видимо, родились позже

Некорректно не учитывать налоги на дивиденды, если они платятся без использования льгот.

11.01.2024 Сравнительное исследование эффективности инвестиций в России

https://arsagera.ru/~/30973

https://arsagera.ru/kuda_i_kak_investirovat/zachem_nam_fr/sravnitelnoe_issledovanie_effektivnosti_investicij_v_rossii_s_1997_po_2011_gody/

Если посмотреть динамику стоимости вложенных средств начиная с 1997 и 1999 годов, то вложения в российские акции обогнали вложения в золото, но у любителей дивидендного дохода, доходность была ниже из-за уплаты налогов, особенно, если не использовалось отложенное налогообложение, когда уплата налогов переносилась на конец года.

Рост только стоимости 1100% за 20 лет.

Ежемесячную аренду не буду считать, там последние годы 50%от вложенных средств изначально. Простоев пару месяцев за 20 лет.

Реинвест тоже считать сложно, но там тоже ракеты по 200-300%. Всё бетон.

Кто победил???

Фонда для бедных и ленивых(тыкать в телефон не ремонты делать) либо для очень богатых.

Если увеличить портфель в 1,5 раза, до одного среднемесячного дохода, то можно уже уменьшить разброс долей до 1,4 раза, когда максимальная доля одной отрасли до 11,9%, а минимальная доля 8,6%, разброс долей от 8,6 до 11,9%.

Если увеличивать количество бумаг, то уже может быть полезной таблица для выбора бумаг от 26 декабря

Finindie

smart-lab.ru/blog/973459.php

Если смотреть индекс Мосбиржи, то там доли отраслей тоже распределены неравномерно.