Блог им. imabrain

Идеи в облигациях на 2024 год: главные тезисы из инвест-стратегий брокеров

- 26 января 2024, 15:38

- |

Собрал прогнозы по долговому рынку и основные идеи в облигациях из свежих стратегий брокеров на 2024 год

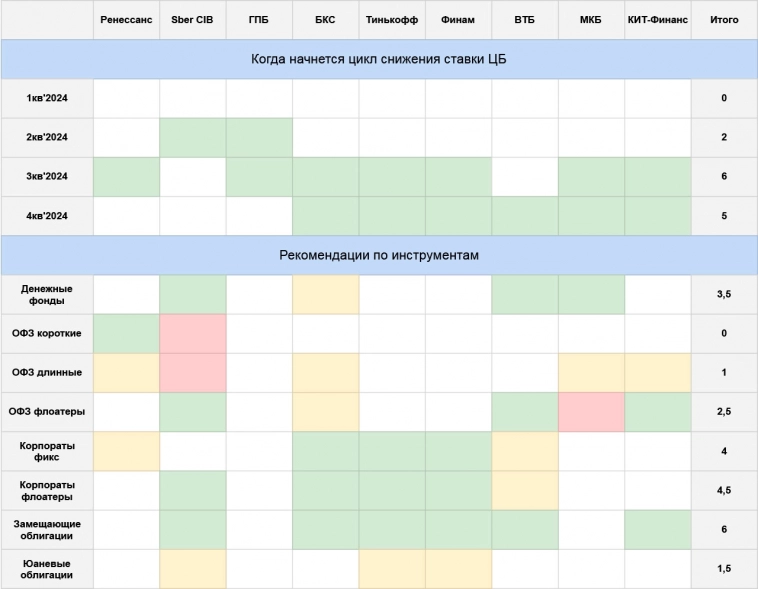

(зеленый – рекомендация, желтый – можно, но либо есть риски, либо наоборот излишне консервативно, красный – избегать)

👉В отличие от акций, табличка тут простенькой не получится. Кому важно провизуализировать – вот полная версия для большого экрана

Ожидания по началу снижения ключевой ставки:

📉Почти все ждут первых шагов не ранее 2 половины 2024 года. Сбер допускает чуть раньше, в апреле-июне, но подчеркивает, что снижение в любом случае будет медленным

Основные идеи и аргументация по ним:

✅Замещайки – самая популярная рекомендация. Ждут навеса предложений в 1-2 квартале (перед предстоящими выплатами купонов в марте-мае). В т.ч. есть вероятность замещений от Минфина. Плюс возможное укрепление рубля. Это приведет к временному росту доходностей и даст хорошие точки входа

✅Корпоративные флоатеры (в меньшей степени флоатеры ОФЗ, т.к. там ниже доходность) – считают хорошим инструментом для страховки от повышения КС, и в целом, чтобы переждать период высокой ставки. В корпоратах важно учитывать риск ликвидности – на начале снижения многие пойдут отсюда на выход

✅Корпораты с фикс купоном – в этой категории акцент в основном свежие короткие выпуски, как альтернативный флоатерам вариант зафиксировать доходность, но более рискованный. В консервативных стратегиях – перекладывать сюда из флоатеров только на явном развороте ДКП, а не на ожиданиях

🔸Фонды денежного рынка – рассматривают как временное решение. «Повысит гибкость управления портфелем для последующего входа в облигации с постоянными купонами» (ВТБ). Сравнимо с корп флоатерами, но доходность ниже

🔸Юаневые облигации – рассматривают, с оговоркой, что доходности тут ниже замещаек. Основная стратегия – держать вдолгую, с учетом ЛДВ (таких бумаг совсем мало)

⛔️ОФЗ. Короткие не нравятся практически никому. По длинным – есть рекомендации, но как идея с повышенным риском (когда и в какой мере реализуется потенциал доходности – очень неоднозначно). По мнению МКБ – важно будет смотреть на активность Минфина, навес новых продаж от него обесценит идею. КИТ считает, что в благоприятном сценарии лучший рост по телу дадут бумаги средней дюрации, 4-6 лет

🐒ГПБ однозначно уверен, что доходности акций будут в этом году выше, чем в любых долговых инструментах

✅Мой телеграм, где много интересного: https://t.me/mozginvest

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Брусника облигации

- Быстроденьги облигации

- ВДО

- вис финанс

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК