Блог им. EvgeniyPavlik

Продолжаю ежемесячно покупать дивидендные акции и делиться своими результатами

- 25 января 2024, 13:25

- |

Сегодня 25 января, получил на работе зарплату и инвестировал часть денег в дивидендные акции российского фондового рынка.

Я купил бумаг на 50000р. Причем, существенная часть из этой суммы — дивиденды (около 40000р), которые я реинвестировал.

Всё большую долю в моих покупках занимают реинвестированные дивиденды. Таким образом, мой инвестиционный портфель начинает генерировать растущий денежный поток и в один момент я смогу полностью отказаться от пополнения брокерского счета, а продолжать увеличивать капитал только за счёт реинвестирования выплат с акций.

В этом моя главная цель на данный момент-создать пассивный источник дохода за счёт дивидендов и, используя сложный процент, увеличивать свой капитал!

Мой портфель

Сейчас рынок в моменте снижается и почти весь портфель красный, но я продолжаю следовать своей стратегии и покупать дивидендные акции 2 раза в месяц. Такой практике придерживаюсь уже 4 года и, как вы можете заметить, стоимость моего портфеля превышает 3 млн. р!

На скрине данные из сервиса, где я веду учёт инвестиций. Можете видеть мою среднегодовую доходность за 4 года и пассивную, дивидендную доходность портфеля.

В структуре состава портфеля 30 дивидендных эмитентов. Их распределение по долям указано в процентах от общей стоимости портфеля. Акции СБЕРа занимают почти 1\4 от всего инвестиционного портфеля.

Что купил?

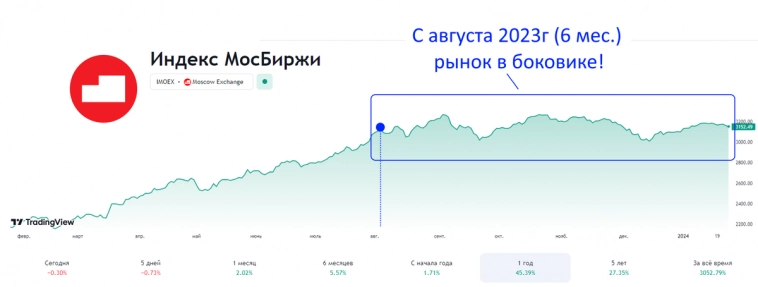

В январе-феврале, исторически, на рынке затишье. Если посмотрим на индекс Мосбиржи, то видно, что рынок практически полгода находится в боковом движении:

Каких то значимых новостей по компаниям тоже нет, поэтому, я решил инвестировать в понятную, имеющую фундаментально привлекательные драйверы роста в ближайшем будущем, акцию — это СБЕР.

Сбер даже в условиях высокой ставке ЦБ показывает рост как котировок (почти на +90% выросли акции за 2023 год), так и рост прибыли.

Согласно последнему отчёту, чистая прибыль достигла почти 1.5 трлн. р, что является историческим рекордом. Такая прибыль обеспечит инвесторам 12% годовых в виде дивидендов или 33р на акцию (согласно дивполитике, СБЕР платит 50% от чистой прибыли).

Какие прогнозы по СБЕРу дают аналитики?

Большинство прогнозов оптимистичны. Целевая цена акций СБЕРа на год прогнозируется на уровне 365р за бумагу (сейчас акция стоит около 272р). Это соответствует около 32% роста в перспективе до конца 2024 года.

А если учесть еще и выплату дивидендов, то инвестирование в акции СБЕРа прямо сейчас при развитии благоприятного сценария может принести инвесторам около 40% прибыли за 12 месяцев!

Заключение

Очередная покупка совершена, портфель растёт, дивидендная доходность увеличивается. В следующей статье расскажу и покажу, сколько дивидендов приносят мне акции, в которые я инвестировал уже больше 3 млн. р.

Через неделю будет ровно 4 года, как я стал инвестором и обязательно подведу промежуточные итоги и сделаю выводы о целесообразности, эффективности и прибыльности инвестирования в российский фондовый рынок, применяя при этом дивидендную стратегию!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендные акции

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

А сколько, в итоге, внесено собственных средств, с з/платы?

Так то конечно Сбер неплохой выбор, но есть мнение что основной рост он уже реализовал за предыдущие годы. Пределе всего основное это максимальное число клиентов смог набрать, дальше уже особо и неоткуда, население сильно не добавится, потом в 2000х был бум на карточки, брали комиссии сначала побольше, потом меньше и на этом прибыль росла тоже. Да и других много было точек роста, которые на текущий момент исчерпаны.

Евгений, будем надеяться, что это не ошибочный путь. Точнее он гарантировано не ошибочный и правильный, но своевременный или нет в этом вопрос. Сегодняшний ИИ может не столько дать, чем ожидается. Что такое пузырь на рынке (любом, даже одной компании или сектора)? Когда ожидания инвесторов намного выше реальности и результата. На ожиданиях акции могут сильно вырасти, потом упадут так же. Не значит проблемы в компании.

Кстати переоценен Сбер был бы сегодня, если бы при текущих прибылях стоил скажем от 800-1000, тогда да. И то подобная оценка относительно прибыли его была в 00х. Понятно ставки ниже, инвесторы иностранные были, но все равно откуда тогда столько позитива в нем было до сих пор не понимаю.

Ваш блог — отличный контр-сигнал.

Если вы покупаете акции, то я предпочитаю то, что вы не берете: облигации, валюту, золото и биткойн.

Чек через полгода-год, как обычно;)

не спорю, я не стремлюсь к балансу в портфеле, но по мере дальнейших покупок доли акций будут выравниваться.

На скрине портфель Баффета. Половину от всех акций занимает Эппл. Я конечно, не Баффет, но это к тому, что баланс в портфеле не всегда нужен.

Платежеспособность у нас просто появляется: кредиты продвигать будут ещё сильнее, ну з/п поднимут, сейчас реально есть от 100..120 даже в регионах работы, причём далеко не в руководстве компаний. На сегодня эти зп самые большие считаются и вот 50% кредит от такой суммы и считаем, какое жилье может купить такой работник с кредитом даже на 10 лет, не говоря уж о сроках больше...

Эдуард Ганиев, его этот кредит, как и любой лучше не открывать, в самом крайнем случае разве что.

Скоро студии вообще будет не продать! как купить — дорого (переплата за кредит же еще), продать — не будут нормальную цену давать и только со скидкой большой. Будут говорит мало место повернуться негде и т.д. И снова зарабатывай и добавляй. Это отдельная тема короче.

PS это не самая низкая еще зп у вас, вы в регионах не видели...

Рассовал его по кармашкам,

Не пошёл играть в пасьянс,

А пошёл к Машкам и Глашкам.