Блог им. EmeraldResearch

Обзор ЗПИФ недвижимости: Парус-Логистика

- 07 ноября 2023, 11:38

- |

Парус-Логистика — торгуемый на бирже ЗПИФ, в который упакован крупнейший в линейке фондов от УК Парус складской комплекс, расположенный в Московской области, совокупной площадью 235.600 кв. метров и стоимостью 7,9 млрд рублей, с якорным арендатором FM Logistic.

Для написания статьи была использована информация со страницы фонда Парус-Логистика. Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией, статья не содержит призывов покупать или продавать какие-либо финансовые инструменты. Все инвестиционные решения вы принимаете самостоятельно и самостоятельно несете все риски.

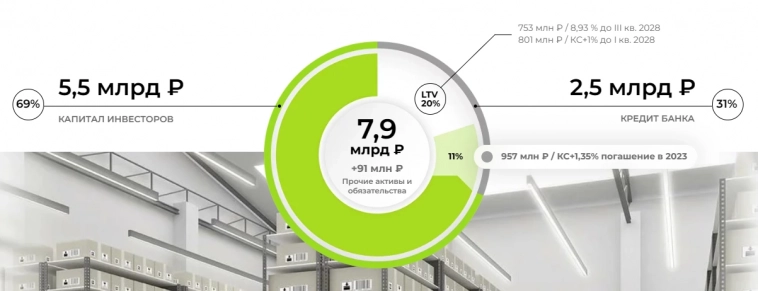

Соотношение капитала инвесторов и кредитного плеча, условия по кредиту

Капитал инвесторов фонда уже составляет 5,5 млрд рублей, кредитное плече — 2,5 млрд рублей. Задолженность состоит из трех кредитных траншей, с остаточным объемом:

- ~0,95 млрд рублей под плавающую ставку КС* +1,35% с погашением в 2023 году (!),

- ~0,8 млрд рублей под плавающую ставку КС* +1%, с погашением до 1 квартала 2028 года

- ~0,75 млрд рублей под фиксированную ставку 8,93% с погашением до 3 квартала 2028 года

*КС — ключевая ставка ЦБ РФ

В условиях резкого роста ключевой ставки, инвесторы справедливо обеспокоены вероятным падением арендного потока и обычно готовы покупать паи только с дисконтом к текущей цене размещения — 980 рублей за пай.

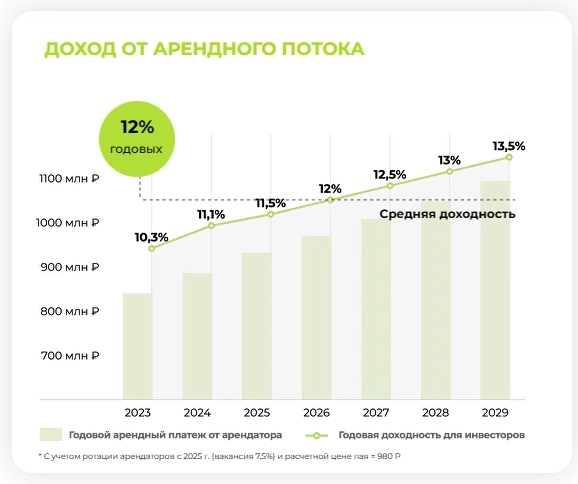

Прогноз Управляющей компании при цене пая в 980 рублей

При этом компания 27 сентября в своем ТГ-канале сообщила, что решила сохранить запланированные на 2024 год выплаты в полном объеме.

Парус планирует еще выпустить и разместить на бирже паи на сумму примерно 1,2 млрд рублей, сократив размер кредитного плеча до 1,55 млрд рублей.

С января 2024 запланирована индексация ежемесячных дивидендных выплат на уровне ~7,4%, при цене пая 980 рублей доходность составит 11,1% годовых до НДФЛ, что выглядит чуть менее интересно, чем доходность 11,3% при дополнительной эмиссии паев Парус-Норд.

Однако, Парус-Логистика — это фонд с самыми интересными условиями ежегодной индексации арендных платежей в торгуемых на момент написания статьи линейке фондов Парус, так как ежегодная индексация производится на размер инфляции, но в диапазоне от 4 до 8 % (например, если инфляция составила 5%, то и индексация будет на 5%, а если инфляция 10%, то индексация будет только на 8%).

В настоящий момент я являюсь держателем паев фонда Парус-Логистика. Продавать паи фонда не планирую. Покупать паи фонда в текущем году не планирую. Слежу за динамикой реализации дополнительной эмиссии на бирже.

Дополнительный навес паев расцениваю положительно, так как это позволяет мне дополнить свой портфель недвижимости по более интересным ценам.

Потенциально существует риск дальнейшего просадки стоимости пая, если УК не удастся оперативно погасить дорогой кредит. Продолжаю наблюдать за ситуацией, инвестиционные решения будут приниматься исходя из актуальной информации и моих долгосрочных интересов.

Мой пост не является призывом к совершению сделок по продаже или покупке паев данного фонда, все решения вы должны принимать самостоятельно.

С января 2024 запланирована индексация ежемесячных дивидендных выплат на уровне ~7,4%, при цене пая 980 рублей доходность составит 11,1% годовых до НДФЛ, что выглядит чуть менее интересно, чем доходность 11,3% при дополнительной эмиссии паев Парус-Норд.

Однако, Парус-Логистика — это фонд с самыми интересными условиями ежегодной индексации арендных платежей в торгуемых на момент написания статьи линейке фондов Парус, так как ежегодная индексация производится на размер инфляции, но в диапазоне от 4 до 8 % (например, если инфляция составила 5%, то и индексация будет на 5%, а если инфляция 10%, то индексация будет только на 8%).

В настоящий момент я являюсь держателем паев фонда Парус-Логистика. Продавать паи фонда не планирую. Покупать паи фонда в текущем году не планирую. Слежу за динамикой реализации дополнительной эмиссии на бирже.

Дополнительный навес паев расцениваю положительно, так как это позволяет мне дополнить свой портфель недвижимости по более интересным ценам.

Потенциально существует риск дальнейшего просадки стоимости пая, если УК не удастся оперативно погасить дорогой кредит. Продолжаю наблюдать за ситуацией, инвестиционные решения будут приниматься исходя из актуальной информации и моих долгосрочных интересов.

Мой пост не является призывом к совершению сделок по продаже или покупке паев данного фонда, все решения вы должны принимать самостоятельно.

Мой канал на Дзен: Механика Капитализма

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

1. После индексации выплат интерес инвесторов повысится

2. Снижение цены размещения

3. Снижение арендных выплат после истощения резервов / отмена индексации в 2025 году

Возможна комбинация этих решений

У фонда запас прочности 6-12 месяцев, я предполагаю, есть.

Сравнивать, разумеется, нужно инструменты с сопоставимой дюрацией.

В любом случае, хотя я не вполне с вами согласен, но с интересом читаю ваши статьи, спасибо вам за них.

про КС+ ничего не сказанно

Для меня вся прелесть плечевых фондов как раз в том, что ставка может быть ниже уровня инфляции и рентабельности здачи. Значит можно будет заработать больше.

Хотя-бы у того же ВТБ в про фонде где плечо доходность не выше, хотя заяфаляли ято кредит под фикс ставку

В без этого плечо разве что на запуске смысл имеет. А так- лишние риски. Впрочем рейты забугорные почти всё плечевые