Блог им. s_point

Ставка ЦБ, инфляция, рубль и отскок облигаций

- 02 ноября 2023, 14:51

- |

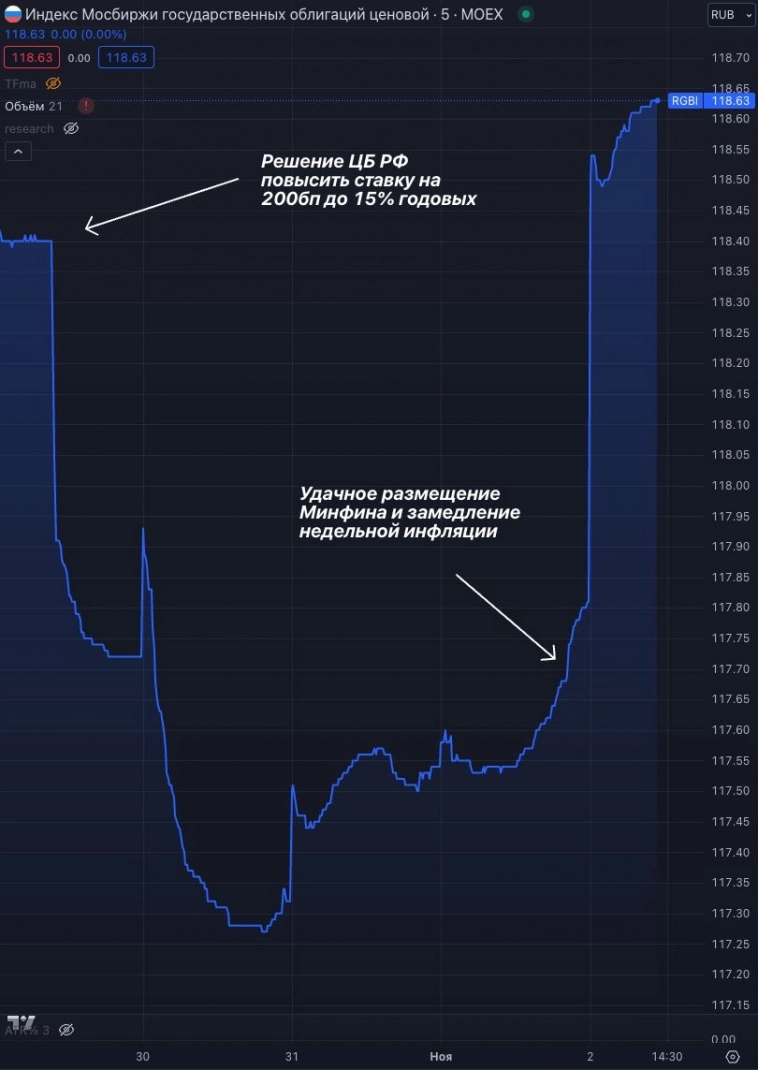

Сегодня на долговом рынке знаменательное событие, индекс гособлигаций RGBI сильно растет с самого открытия перекрывая все падение прошлой недели, вызванное агрессивным решением Центрального Банка РФ, это несмотря на то, что ОФЗ, из которых он состоит даже не касались доходностей в 14% не говоря уж о 15% (величина ставки ЦБ).

Как известно, на прошлой неделе ЦБ РФ агрессивно повысил ключевую ставку с и без того высокого уровня в 13% на 200 базисных пунктов до 15%. Кроме повышения ключевой ставки ЦБ РФ дал умеренно ястребиный сигнал – ставка может быть повышена еще на последующих заседаниях. Ожидания ЦБ РФ в отношении начала смягчения денежно-кредитной политики (снижения ставки) сводятся к тому моменту, когда ЦБ РФ будет наблюдать устойчивое снижение инфляции (недельных и месячных показателей прироста индекса потребительских цен). В ЦБ полагают, что 2024 год будет годом двузначных ставок (выше 10%), а снижение ставки с текущих уровней возможно весной-летом.

Как сбываются прогнозы центральных банков, а особенно у нас, мы хорошо знаем, так что не будем сильно на них ориентироваться. С другой стороны, провал денежно-кредитной политики, которую приходится теперь экстренно корректировать вот такими большими и неожиданными шагами, обеспечивает нескорое снижение ставки.

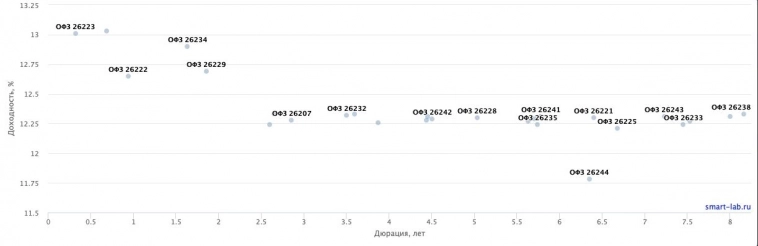

Долговой рынок в части облигаций с постоянным купоном (ОФЗ-ПД) конечно негативно отреагировал снижением цен и повышением доходности на очередное большое повышение ключевой ставки ЦБ, но в действительности доходности остались существенно ниже ставки по всей кривой (по всем срокам до погашения).

Удивительная ситуация, мало того что кривая инвертированная (короткие ставки выше длинных), что естественно для цикла повышения процентных ставок, к слову, тоже самое мы последний год наблюдали в США, но еще и вся кривая, в том числе так называемый короткий конец (облигации с наиболее близким погашением) находится от 2 до 3 процентных пунктов ниже ключевой ставки.

🤔Возникает вопрос, что же прайсит российский долговой рынок?

Если не ключевую ставку, которую регулятор заявляет, что будет держать долго высокой, и никаких мыслей о снижении ставки не может быть, пока регулятор не увидит устойчивый тренд снижения инфляции, то что же удержало рынок от более глубокого падения и двигает его в обратном направлении второй день?

Во-первых, вчера Минфину удалось разместить ОФЗ-ПД, впервые за несколько месяцев. Рынок расхватал бумаги длинные выпуски с постоянным купоном, а ранее спросом пользовались только так называемые флоатеры где купон плавающий и зависит от ставки на рынке. Минфин предложил два классических выпуска – новый 10-летний ОФЗ-ПД 26244 и (внимание!) 17-летний ОФЗ-ПД 26238. Рынок не ждал особого спроса на них учитывая нежелание Минфина давать экстремально высокую доходность (что повышает будущие расходы и без того дефицитного бюджета).

Итоги размещения выпуска № 26238RMFS:

— объем спроса – 65,880 млрд. рублей;

— размещенный объем выпуска – 19,456 млрд. рублей;

— доходность по цене отсечения – 12,50% годовых.

Итоги размещения выпуска № 26244RMFS:

— объем спроса – 110,520 млрд. рублей;

— размещенный объем выпуска – 70,649 млрд. рублей;

— доходность по цене отсечения – 12,50% годовых;

Видимо сказался дефицит размещений, но сам факт, что очень-очень длинные для нашего рынка 17-летние бумаги удалось разместить с доходностью на 2,5%, ниже ключевой ставки с переподпиской практически в 3 раза, взбодрило рынок.

Во-вторых, вчера Росстат опубликовал недельные данные потребительских цен, из которых получается, что инфляция приросла на существенно меньшую величину. Недельная инфляция в РФ с 24 по 30 октября замедлилась до 0,14% (7,55% годовых) с 0,24% (13,28% годовых). Фактически весь рост был сосредоточен в части продовольственных товаров, что сезонно для этого времени года. Интересно то, что непродольственные товары в цене не изменились, а электро- и бытовые приборы даже перешли к снижению – это как раз та часть, на которую больше всего влияет валютный курс. Кроме того, замедлился рост цен на авиабилеты. Произошло так из-за коррекции иностранных валют достигающей 8-10% от своих пиковых значений. А еще в октябре существенно снизились цены на топливо, подействовали меры по ограничению экспорта нефтепродуктов плюс сезонное снижение из-за окончания уборки урожая.

Получается, что рынок так и не успев дать экстремальных доходностей в длинных бумагах разворачивается наверх, пока локально и все будет зависеть от упомянутых выше данных недельной инфляции, но в большей степени от курса рубля как первоисточника проблем.

Обратите внимание на график рубля и индекса ОФЗ, все отскоки в индексе ОФЗ происходили четко в момент резкого обратного движения валютного рынка. Именно так происходит и сейчас.

Курс последнее время весьма волатильный, но предпосылки к тому, что девальвацию остановили, и мы наблюдаем пик процентной ставки (дальше ЦБ скорее всего не пойдет) весомые. Практически безоткатная девальвация рубля, которая и разогнала инфляцию вынудив ЦБ пойти на столь существенное ужесточение (правда с огромным запозданием, что в их стиле) уходит.

Торговый баланс вновь смещается в сторону профицита из-за роста цен на сырье и роста объемов экспорта, меры валютного регулирования отправляют выручку экспортеров (которую они придерживали) на конвертацию в рубли. Высокие процентные ставки фактически заградительные для спекуляций с импортом тем более, что склады уже забиты, а кредитные лимиты исчерпаны, возникает эффект высокой базы. Курсу сильно расти в ближайшее время не дадут регуляторно, к тому же импорт будет замедляться, а значит и инфляция будет снижаться. Как быстро — вопрос еще остается открытым, но весьма вероятно, что быстрее чем рассчитывает регулятор, при условии укрепления рубля.

Технически по валютному курсу мы сейчас находимся в ключевом моменте, если спекулянтам не удастся вновь сыграть против рубля и уровень 92,50 будет пройден вниз, то мы увидим еще более существенное укрепление рубля и рост облигаций.

Если эта публикация была полезна и интересна, то прошу подписываться на мене в ТГ откуда и взят этот материал. Вам не сложно подписаться, а меня мотивирует делать больше интересных и полезных публикаций.

Сейчас момент лучших возможностей для подключения к моей стратегии автоследования Тренды ОФЗ в БКС по максимальным процентным ставкам. К слову, стратегия весь период роста ставок и падения длинных ОФЗ, находилась в коротких бумагах не теряя капитал и судя по всему уже скоро будет переходить в длинные, чтобы заработать дополнительный к купонному доход от роста цен облигаций.

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум