Блог им. VladMadrid

Регулярное пополнение инвестиционного счёта: почему это так важно?

- 20 сентября 2023, 14:47

- |

Регулярное пополнение инвестиционного счета подразумевает внесение денежных средств с частотой не реже 1 раза в неделю. В идеале нужно делать это ежедневно и далее мы обсудим почему это так важно. Большинство людей, имеющих в активе ценные бумаги находятся в поиске идеальной стратегии, но со временем обнаруживают, что ничего не работает так как им хотелось бы. И 99% из них забывают об одной из самых значимых деталей процесса капиталостроения — пополнении счёта!

Что делают чаще всего?

В России уже 20 000 000 брокерских счетов, однако активных по-прежнему не более миллиона. Остальные владеют какими-то бумагами, ничего с этого не зарабатывают, а нередко и вовсе сидят в убытках. Именно они рассказывают остальным насколько тут всё сложно, непредсказуемо и опасно. Человек с «капиталом» в 10 000 рублей, купивший акции газпрома 20 февраля 2022 года безусловно не врёт, когда говорит что фондовый рынок лишил его половины денег. Но насколько разумно вообще делать выводы из такой ситуации?

Есть люди и с большими деньгами, которые внесли сразу миллион, а то и три, купили акции, выводят поступающие дивиденды, а на балансе видят убыток. Восприятие происходящего также оказывается негативным, ведь хотелось чтобы всё дорожало. Снова боль и разочарование.

Кроме входа на пике и отсутствии хоть какого-то осознанного плана существует третья беда — ожидание сверхприбылей. По-настоящему богатые люди довольны доходностью выше банковского вклада, бедняки ищут что-то такое, что способно вытащить их из нищеты одним днём. Мне встречались клиенты, которые получили за год 30%, но отзывались об инвестициях крайне негативно. Ну что это за прибыль такая, заработал 30 000 за целый год. Это ерунда, вот в интернете есть блогер, он предлагает 100% за неделю! Туда лучше вложу..

В результате львиная доля участников рынка это недовольные люди. Доходность маленькая, просадку воспринимают как катастрофу, ждать не хотят. Денег нет, а разбогатеть хочется. И даже те, кто вроде бы разумно подошёл к процессу, продолжают отрицать важность и необходимость регулярного пополнения. Попробуем сегодня обсудить что это такое и какие преимущества вы упускаете, отказываясь от этого банального, но очень эффективного инструмента преумножения капитала.

Эффект стаканчика кофе

Большинство людей приходят на фондовый рынок в двух случая. Первый — появились деньги, например свалилось наследство или случился приличный заработок. Их нужно бы куда-то вложить, но на вкладе платят копейки, а где дают много, там риски. Ценные бумаги это своего рода золотая середина.

Вносится сразу приличная сумма и инвестору начинает казаться, что он сделал очень весомый вклад в своё будущее. Допустим, пополнился сразу на миллион. Это хорошие деньги в масштабе страны, в которой у 52% населения нет сбережений даже на месяц вперёд. Чувствуешь себя королём жизни и ждёшь каких-то значительных дивидендов.

Второй — полжизни позади и вдруг начинают преследовать мысли о надвигающейся старости, которая ничем не обеспечена. Жить на 14 000 в месяц это мягко говоря такое себе развлечение. Вроде всю жизнь в пенсионный что-то откладывал, но по итогу обратно кукиш с маслом. А если умрёшь раньше времени, то детям ничего и не оставил. За что и на кого работал, непонятно.

Глядя на тех, кто живёт на дивиденды и пассивный доход в 14 000 получил уже в 30 лет, начинаешь задумываться о том, чтобы наверстать упущенное. Берутся какие-то сбережения и открывается инвестиционный счёт. Но регулярно вносить денежные средства нет ни возможности, ни желания, ни понимания необходимости этого действия. В итоге купил акции на 20 000, через 5 лет ещё на 10 000, а потом пенсия, смерть и капитал, который так ни во что и не превратился.

Получается пока молод и полон сил, инвестировать не видишь смысла. Когда ослаб и просел в доходах, инвестировать уже нечего. И на фоне абсолютного большинства есть те, кто однажды услышал про эффект стаканчика кофе и загорелся этой идеей. Заключается она в следующем — если каждый день откладывать незначительную сумму, равную стоимости стаканчика кофе, на пенсию можно выйти довольно обеспеченным человеком. Сам эффект возникает при соблюдении трёх правил. Перечислим их.

Регулярность превыше всего

Практика показывает, что пополнение счета на 100 рублей в день на протяжении всей жизни эффективнее, чем разовое пополнение на большую сумму. Тот, кто перечисляет на счёт «стаканчик кофе в течении 40 лет, получит значительно больший профит чем тот, кто один раз за все 40 лет положил 1 500 000. Тут секрет прост, первый покупал акции сбера ещё по 2 рубля, а вы сегодня купите за 200. Кто-то ещё и максимально неудачно вошёл, как мой друг, который в январе 2022 инвестировал 600 000, а в марте наблюдал как его счёт уменьшился до 300.

И так, на первом этапе нам важно соблюдать регулярность с максимальной частотой. Ежедневно отправляем на счёт какую-то минимальную, незначительную сумму. Курильщик легко находит 200 рублей в день на пачку сигарет, каждый Божий день большинство людей покупают хлеб и молоко, по итогу это выливается в 5-6 тысяч ежемесячно, но „внутри дня“ расходы ощущаются слабо. Добавить ещё одну крохотную статью расхода не сложно, особенно с психологической точки зрения. Не замечаете этих денег.

Но в итоге за время трудового стажа набегает приличный капитал. Простая математика — 200 рублей в день это 73 000 в год и 2 920 000 за 40 лет. Сколько мы перечисляем в пенсионный фонд? Получаем ли эти деньги обратно? Многие вообще не доживут до 65 лет, в итоге ничего не получат и детям ничего не оставят.

Накопительный эффект

Но „стаканчик кофе“ не лежит на месте без дела. Он увеличивается. Фондовый рынок с учетом дивидендов и их реинвестиции, приносит в среднем 20% годовых. Давайте тут сразу оговоримся — именно в этом году может быть и минус 20, а в следующем случится плюс 70. Как раз в эту ловушку попали те, кто инвестировал много и за один раз. Попали в неудачный год и теперь уверены, что тут одни убытки. На длительной дистанции инвесторы в ценные бумаги зарабатывают 20% годовых, можете пересмотреть статистику и изучить информацию. Останавливаться на этом не будем.

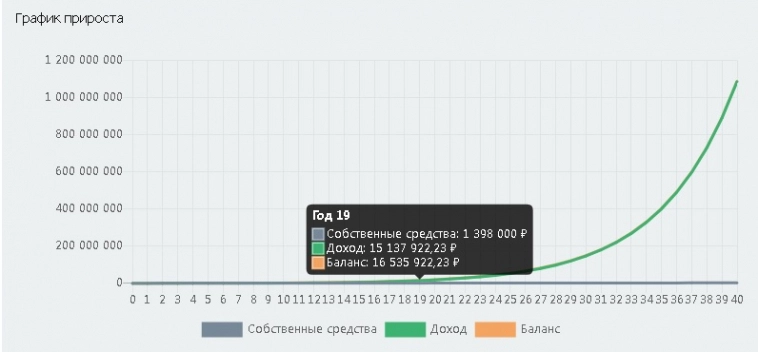

Теперь берём инвестиционный калькулятор и забиваем в него следующие параметры — стартовый капитал (пусть будет 30 000), срок инвестирования (40 лет), ставка (20% годовых), период реинвестирования (раз в месяц), дополнительные вложения (6 000 в месяц). Нажимаем „рассчитать“ и получаем наш капитал через 40 лет. Он равен 1 088 031 717 рублей. Миллиард!

Как видим долгое время график рос очень медленно, хотя к 19 году капитал уже достиг 16 000 000. Неплохо для человека, инвестирующего 200 рублей в день? Ещё раз здесь оговорюсь, что данная статья и приведённые расчеты не являются инвестиционной рекомендацией. Мы тут обсуждаем калькуляторы, стаканчики кофе и цифры с большим количеством нулей.

Правила увеличения доходности

Так как мы не можем предсказывать будущее, а доходность фондового рынка за прошлые годы никак не гарантирует такую же доходность в будущем, итоговое значение может сильно отличаться от того, что выдал калькулятор. Но прелесть в том, что отличатся оно может как в отрицательную сторону, так и в положительную

Для получения плюс минус похожего результата нам нужно ежедневно пополнять счёт на 200 рублей, раз в месяц докупать ценные бумаги в портфель и реинвестировать все полученные дивиденды. Но есть ещё парочка способов увеличить профит.

Первый — добавлять в свой портфель только голубые фишки, то есть акции крупнейших компаний с высокой ликвидностью и огромной капитализацией. Такие как Сбер, Лукойл, МТС, Газпром, Мечел, ну и так далее. Опять же нет гарантий что какой-нибудь сбербанк через 20 лет не перестанет существовать. Мы тут не гадаем на кофейной гуще, просто покупаем самое надёжное что есть сейчас.

Второй — докупать только те акции, которые упали в цене. На плохих новостях, дивидендном гэпе или массовых распродажах при падении индекса, неважно. Из числа тех, которые вы готовы покупать при любых раскладах, выбираем подешевевшие сильнее остальных. Чем ниже цена покупки, тем выше процент прибыли по дивидендам и больше потенциал роста. Перестаньте покупать на пиках.

Вместо итога

Миру известно большое количество фокусов, все они поражают воображение, но чаще всего являются обманом и иллюзией. Девушку в цирке не распиливают по-настоящему, а танк со сцены на самом деле не растворился в воздухе после того как фокусник помахал руками и произнёс заклинание. Но есть волшебство, которое существует, просто тщательно скрывается.

Сказать что кому-то сильно не выгодно чтобы вы стали богатыми будет неправильно. Никаких запретов на вышеописанный фокус не существует. Есть две причины по которым пенсионеры живут на 14 000 в месяц и не имеют миллиард на счетах. Они работали и честно перечисляли приличные суммы ежемесячно, просто не себе, не для себя и не ради себя. Пенсионный фонд работает немного по-другому, пора это понять.

Первая причина — до 2000-х годов доступ физлиц на фондовый рынок представлял из себя квест. Это сегодня ценные бумаги от вас в одном шаге, буквально лежат в кармане. Открываем смартфон и вот оно всё здесь. Даже с начала нулевых на бирже обитали исключительно игроманы и спекулянты. Инвесторов не существовало в принципе.

Вторая причина — мы ежедневно тратим деньги на сигареты, продукты, проезд, кофе, пирожки, пиццу, спонтанные покупки всякой ерунды. Но ни копейки не тратим на обеспечение своей старости. Думаете это забота государства и о вас думает пенсионный фонд? Ну, успехов вам в ваших начинаниях. Если доживёте до 65 лет сообщите как там обстановка.

Но есть и третья причина. Миллиард хотят все, но чтобы его получить у вас кроме целеустремленности должны быть хотя бы простенькие ресурсы. Вам нужно сначала открыть брокерский счет, потом на протяжении всей жизни пополнять его на 200 рублей в день (вообще на любую сумму, но в нашем примере звучит эта), реинвестировать дивиденды и покорно ждать.

Не будет пассивного дохода ни через год ни через три ни через пять. Существенные дивиденды, способные отправить вас жить на море начнутся не ранее чем через 10 лет. У 99% людей на планете не хватит терпения. Остальные получат свой миллиард и никогда вам об этом не расскажут.

теги блога Финансист комнатный

- Anthropic

- ETF

- IMOEX

- IPO

- активы

- акцизы

- акции

- акции США

- банковский вклад

- банковский депозит

- бедность

- биржа

- биткоин

- Брокер

- брокеры

- денежно-кредитная политика

- Депозиты

- дефицит

- Дивидендные акции

- дивидендный портфель

- дивиденды

- доверительное управление

- доверительное управление активами

- доверительное управление капиталом

- долгосрочная идея

- доллар

- доллар рубль

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование без убытков

- инвестирование в акции

- инвестирование для начинающих

- инвестиции

- инвестиции в будущее

- инвестиции в недвижимость

- инвестиции для начинающих

- инвестор

- Индекс МБ

- интрадей

- инфляция

- инфляция в России

- капитал

- Капитализм

- ключевая ставка

- Ключевая ставка ЦБ РФ

- кризис

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- лайткоин

- лайфхак

- Лукойл

- налоги

- налогообложение на рынке ценных бумаг

- НДС

- нерезиденты

- нищета

- нищета и безработица

- обзор акций

- обзор рынка

- облигации

- общество

- оффтоп

- ПАММ

- памм счета инвестиции

- памм инвестирование

- политика

- потребление

- проблема с брокером

- прогноз

- психология

- Риппл

- российский фондовый рынок

- рубль

- сбережение

- семейный бюджет

- Скальпинг

- Совет начинающему

- сохранение капитала

- спекуляции

- Спекуляции не для всех

- сплит

- трейдер

- трейдеры

- трейдинг

- Финансовая грамотность

- финансовая грамотность населения

- финансы

- фондовая биржа

- фондовые брокеры

- фондовый рынок

- фондовый рынок

- форекс

- фьючерс MIX

- ЦБ РФ

- ценные бумаги

- экономика

- экономика России

- эффект

А если взять 10% годовых и вычесть инфляцию 11%, то ухухуххх че будет)))

а это большая редкость, хотя коробка для мозгов есть у каждого

но всему свое время

про старость точно знаю одну историю

дело было в СССР и давно

работал на Северах в магадане один чувак и получал ну очень большую зарплату

85 где то год-з/п около тысячи совестких

и вдруг что то попало ему под хвост

он ушел в загул и гулял три месяца

через три месяца он умер во сне с последней сотней под подушкой

мф приходим в этот мир из нуля

так почему не выйти из него с нулем, вложив все что твое в себя

мне кажется это рационально + разумно

так и пенсия от биржи пустое

поверьте, нет никакой разницы в размере пенсии если у вас нет здоровья, которое не купишь

в этой жизни все равно все вертится вокруг некоего нуля

поэтому не рвитесь сильно, все равно все обнулится

ну а про разумные финансы — это верно

у кого есть мозги тот следит за этой сферой точно

Всё остальное норм.

Ну кто вам всем сказал, что этот доход пассивный? Доход будет пассивный, если вы будете тупо прожигать капитал, который вы получили в наследство. Накопление капитала это очень даже активный и вдумчивый процесс…