SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Рецензии на книги

Рецензии на книги | Инвестировать как гуру или пиар своего сайта через чужие идеи

- 09 февраля 2023, 12:49

- |

Рецензия на книгу «Инвестируй как гуру» — Чарли Тянь

Прочитал книгу основателя сайта gurufocus.com, выписал интересные тезисы (хотя чел в основном пиарит свой сайт, цитирует Далио и Баффета, про которых не знает только ленивый). Но что-то новенькое было.

👉 Можно было предположить, что человечество извлекло уроки из прошлых пузырей, но пузыри продолжают появляться. На этапе надувания пузыря можно выделить 4 устойчивых типа участников:

1) Рядовые граждане, которые недавно стали участниками рынка. Им кажется, что они в этом что-то понимают потому что богатеют их друзья и соседи, они тоже хотят запрыгнуть в последний вагон.

2) Умники. Они понимают. что происходящее ненормально, но надеются предугадать время схлопывания пузыря и продать акции перед самым падением. Как говорил Баффет — после краха доткомов в 2000х в Кремниевой долине появилась наклейка на бампер «Госсподи, пожалуйста, еще один пузырь»

3) Игроки на понижение. Эти понимают, что ситуация ненормальна, акции переоценены. Но «рынки могут оставаться иррациональными дольше, чем мы платежеспособными» — медведей иногда и накрывает

4) Вынужденные покупатели. Профессиональные инвесторы, которые вынуждены участвовать в пузыре из-за требования обеспечить краткосрочную доходность.

👉 В основе успешных инвестиций лежат знания и тяжелый труд. Это постоянное обучение на протяжении всей жизни — никакого другого секрета нет

👉 Чарли Тянь основал сайт гуруфокус в 2004 году, чтобы поделится знаниями. Вставал в 4 утра (3 часа спал), до 8 утра делал сайт и потом шел на основную работу. Приходил домой в 18 00 и опять делал сайт. В 2007 году уволился с основной работы (почти автобиография Тимофея Мартынова).

👉 Питер Линч: одни пытаются выяснить в чем причина успеха японцев и корейцев, но судьба акций в конечном счете определяется прибылью

👉 В 2000 году автор работал в оптоволоконных компаниях (тогда тянули интернет по всему миру) и они даже хорошо пережили крах доткомов! но потом пришла беда. Он покупал акции oplink они потеряли 95% стоимости… Когда посмотрел отчет — понял, что разумный инвестор это никогда бы не купил, компания с 1995 теряла деньги! После этого начал изучать книжки, фундаментальный анализ, Грэм, Баффет и так далее...

Твое лицо, когда PhD в теме оптоволокна и потерял 95% своих инвестиций на акциях, которые с этим связаны. И работу тоже.

👉 Мангер про Баффета: Уоррену повезло, что он все еще может учиться и продолжает совершенствоваться после достижения пенсионного возраста. Навыки инвестирования Уоррена заметно улучшились с тех пор, как ему исполнилось 65 лет

👉 Баффет: Читайте по 500 страниц каждый день, знания нарастают, как сложные проценты.

👉 3 способа оценки стоимости компании

Балансовая стоимость — (активы-обязательства-привелегированные акции — нематериальные активы)

Стоимость чистых оборотных активов (NCAV) — (оборотные активы-совокупные обязательствва — прив акции)

Суперчистый оборотный капитал (NNWC) — денежные средства и краткосрочные инвестиции + 0,75 дебиторка + 0,5 запасы — обязательства и прив акции

👉 Автор пытался анализировать сделки по Грэму (через NNWC) — результат был так себе на американском рынке (прошлое уже не работает?).

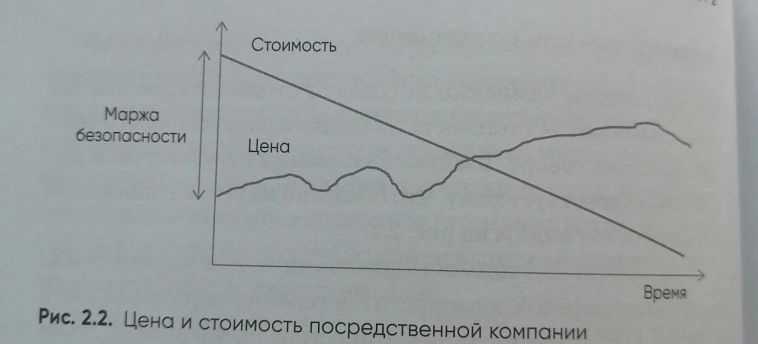

👉 Посредственные компании не создают стоимость для акционеров, наоборот — стоимость их бизнеса разрушается со временем. «Время друг прекрасных компаний и враг посредственных».

👉 Покупка посредственных компаний по выгодным ценам для получения быстрой прибыли напоминает быстрое свидание без намерения жениться © Баффет

👉 Розничная торговля — это жесткий бизнес. На протяжении своей карьеры инвестиций я много раз наблюдал, как компании розничной торговли в течение определенного периода демонстрировали потрясающий рост, рентабельность а затем внезапно сдувались, вплоть до банкротства

👉 Надо всегда смотреть на прибыль владельца, а не общую чистую прибыль

👉 Расхождение между чистой прибылью и свободным денежным потоком в течение длительного времени — повод насторожится

👉 Выкуп акций имеет смысл делать тогда, когда компания торгуется ниже внутренней стоимости.

👉 Начинающие инвесторы могут попасть в ситуацию, в которую попал автор книги. Приобрел акции компании по проивзодству оптоволокна (сам был спецом по этому), потому что технология была многообещающей, а перспективы радужными. Технология позволила увеличить скорость интернета, видео, мобильный интернет и онлайн игры появились из-за него. но из-за слишком большого количества компаний многие из них так и ну начали приносить прибыль и обанкротились. Это случается раз в несколько лет в новых областях.

👉 Автор никогда не покупает циклические компании (нефть, металлы и тд)

👉Долгосрочно рынок вырастет, но так же как сказал Кейнс «В долгосрочной перспективе мы все умрем». Чем меньше вы платите за акцию — тем более высокую доходность получаете.

👉 В долгосрочной перспективе нам всем следует оставаться оптимистами

👉 Покупайте только хорошие компании (со стабильной прибылью двузначной нормой опер прибыли и двузначными темпами роста выручки и ROIC)

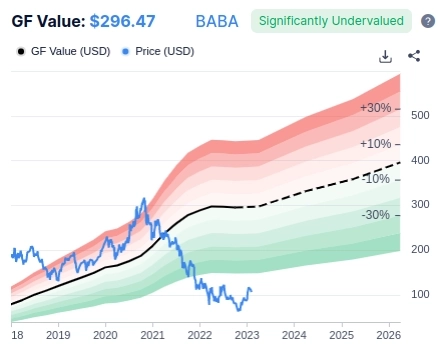

P.S. вот что насчитывает сайт автора гуруфокус по акциям Alibaba — кажется решать вопрос чисто через сомнительные формулы не лучшая идея в инвестициях))

В целом книга на 4/5, читается легко, но шибко нового наверно не узнаете — если читали классиков (Баффет, Грэм, Линч и других). Но польза однозначно есть.

3.9К |

Читайте на SMART-LAB:

Банк России и ФАС запретили банкам навязывать конкретных страховщиков при выдаче кредитов

Отличные новости для независимых страховых, как RENI! Сегодня стало известно, что ЦБ и ФАС направили совместное письмо банкам, которое...

13:06

Сегодня МГКЛ на Конференции IPO – 2026 📍

Команда МГКЛ уже работает на площадке — наш стенд открыт, будем рады встречам и вопросам. 🕕 В 18:10–18:25 генеральный директор ПАО «МГКЛ»...

10:00

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс

Имя, сестра, имя! Назови мне его имя, сестра!

а если серьезно, то в списке компаний, подходящих под указанные критерии, окажутся только хайповые компании с p/e 20+. и это при ставке в трежерях 4,75%. где тут маржа безопасности? остается только молиться на очередной снижение фед.ставки в ноль, а лучше в минус.

А что касается оценки не текущей, а именно предсказательной(суть инвестиционной), то всегда аналится БУДУЩАЯ прибыль. Хоть для Р/Е, хоть для PEG. К такому мульту приписывается «fwd» (т.е. ближ. ожидаемая, но к цене текущей).

Хотите пойти ещё дальше? Стройте полноценные DCF-модели на целые периоды в будущем. Хотя там чаще просто рисуют кто во что горазд.

Проблема в торговле, что затраченные усилия могут не окупаться, можно тратить по 12-14 часов в сутки на торговлю и понимание процесса и все равно быть в минусе. В обычной деятельности как правило результат прямо прпорционален затраченным усилиям.

Сервис в целом неплохой сделал для американцев. Данных много.

Баффет: Читайте по 500 страниц каждый день, знания нарастают, как сложные проценты.