SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Treygolni_shar

Фундаментальный анализ по British American Tobacco

- 10 декабря 2021, 08:27

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по British American Tobacco

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

Выкладываю фундаментальный анализ по British American Tobacco

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

Основное по компании «British American Tobacco» на основе средних значений за 2021г.

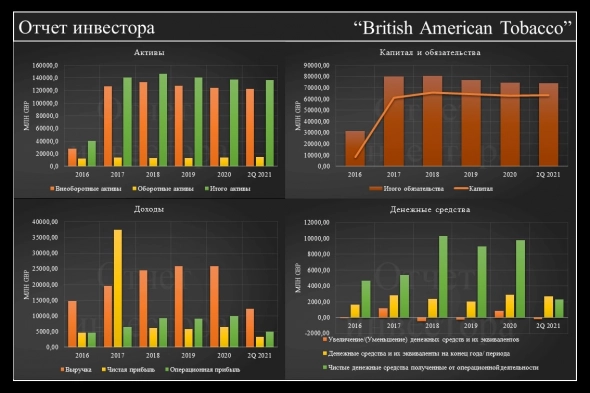

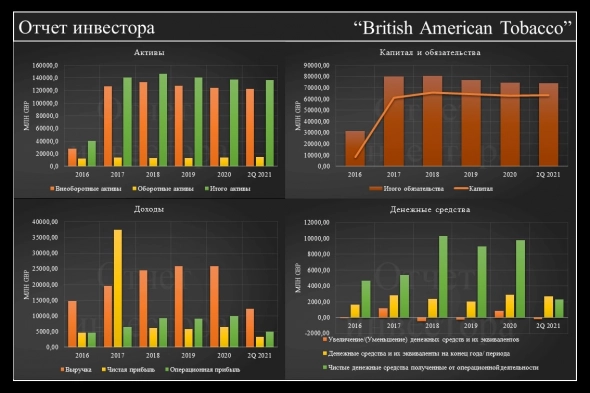

- Среднегодовой темп выручки 11,81%

- Среднегодовой темп чистой прибыли 6,61%

- P/E акция будет окупаться 10,38лет, акции компании оптимально оценены.

- Коэффициент «Цена-Выручка» показывает, что компания переоценена рынком, инвестор платит 2,50GBP за 1руб дохода.

- По коэффициенту P/B, каждый 1GBP вложенный в компанию, инвестору достаётся имущество компании на 0,98GBP. люди готовы платить больше, чем стоит все её имущество.

- P/FCF низкое финансовое состояние.

- FCF на одну акцию компании составляет 0,92GBP.

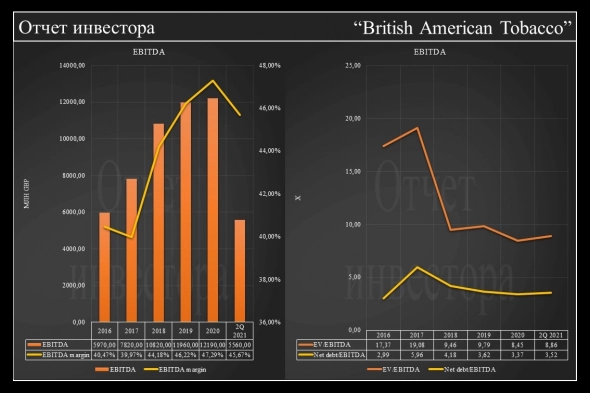

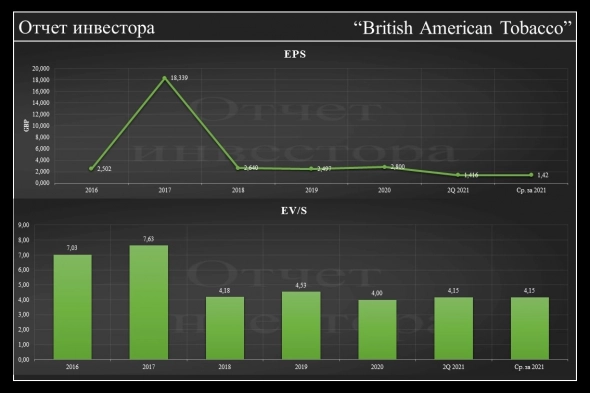

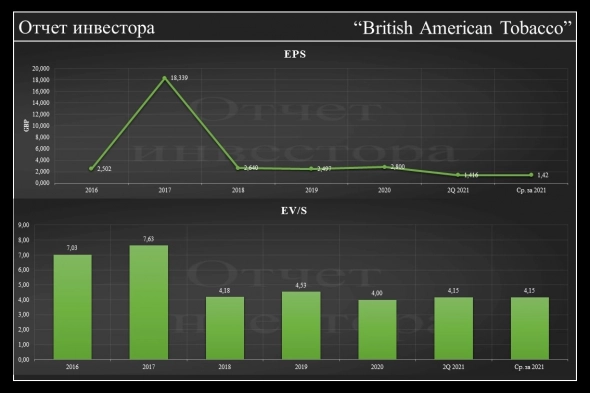

- По EV/S компания стоит 4,15 годовых выручек.

- На одну акцию приходится 1,41GBP чистой прибыли.

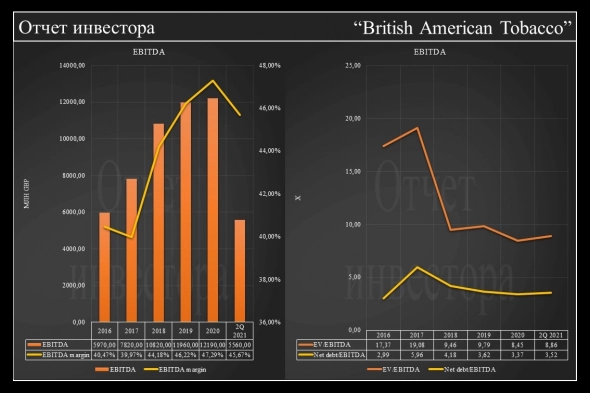

- EV/EBITDA переоценена рынком.

- По D/E финансово устойчива.

- CR: низкая платежеспособность.

- NPM: Доля чистой прибыли в объеме продаж 26,69%

- OPM: Доля операционной прибыли в объеме продаж 40,30%

- ROA: Эффективность использования активов компании 4,52%

- ROE: Эффективность акционерного капитала 9,80%

- RCA: Эффективность оборотных средств 43,15%

- RFA: Эффективность основных средств 5,05%

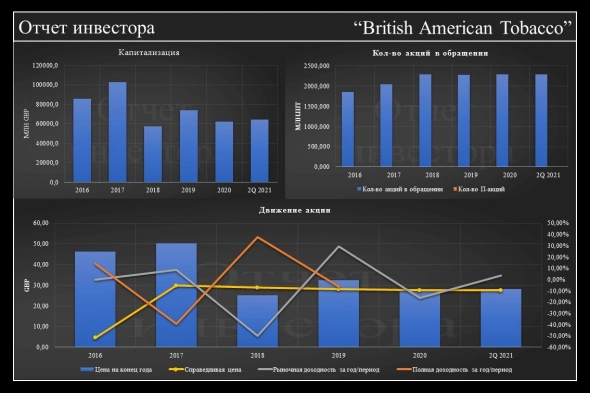

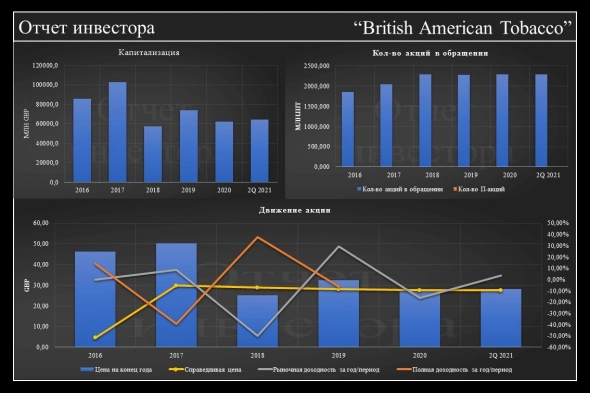

- Справедливая стоимость: 27,51GBP

Другие отчеты вы можете посмотреть в моем телеграмм канале.

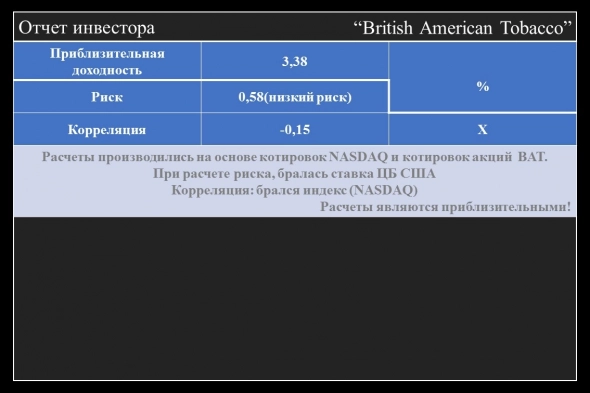

Мое мнение: За счет постепенного увеличения выручки и снижением обязательств, бумагу можно взять в свой див. портфель с целью дивидендов под 7-8%. Сейчас компания стоит свою справедливую стоимость. За счет роста популярности электронных сигарет, ожидаю повышение дивидендов.

Дополнение:

- Выручка выросла на 8,1% благодаря росту новых категорий и частичному восстановлению после последствий COVID-19 в предыдущем году.

- Рост объема пара ускоряется, увеличившись на 70%, при этом самый высокий показатель по привлечению потребителей за всю историю составил + 0,9 млн до 7,5 млн.

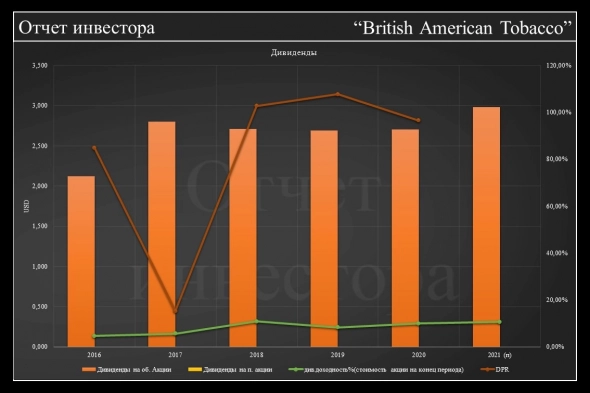

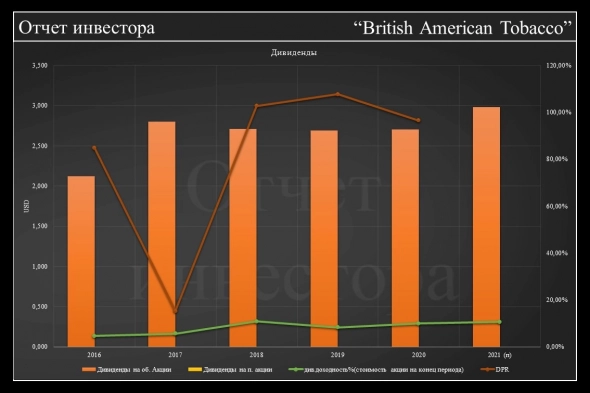

- Приверженность коэффициенту выплаты дивидендов 65% и рост в стерлинговом выражении.

- Чистые денежные средства, полученные от операционной деятельности, снизились на 35,3%.

- Ожидается, что рост скорректированной разводненной прибыли на акцию за весь год будет обусловлен валютным кризисом в размере около 7%.

591

Читайте на SMART-LAB:

Amazon: картину роста ухудшат рекордные инвестиции в ИИ-инфраструктуру

Теперь клиенты БКС могут инвестировать в акции США и получать «дивиденды» без риска блокировки с помощью CFD. О возможностях продукта можно...

13 февраля 2026, 11:16

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши...

13 февраля 2026, 10:17

теги блога Отчет инвестора

- Fix Price

- tesla

- World invest

- акции

- акции роста

- Акции РФ

- акции США

- акция

- анализ

- анализ компании

- биржа

- биржа рф

- биткоин

- газ

- Газпром

- газпром акции

- Газпромнефть

- ГМК НорНикель

- дивидендные акции

- дивиденды

- доллар

- защитный актив

- золото

- инвестиции

- инвестиции в акции

- Инвестиции в РФ

- компании

- компания

- криптовалюта

- Лидеры роста

- лидеры роста за день

- Лукойл

- мечел

- ММК

- МосБиржа

- мосэнерго

- мосэнерго а.о

- МТС

- мтс ао

- мтс мобильные телесистемы

- нефть

- Новости

- новости рынков

- Новости дня

- новости компаний

- новость

- Новость дня

- Норникель

- облигации

- Облигации РФ

- отчет компании

- отчеты

- отчёт

- Отчёты компаний

- полюс

- Полюс Голд

- Полюс Золото

- Полюс-Золото

- ПолюсЗолото

- прогноз акций

- прогноз по акциям

- ритейлеры

- Роснефть

- россети

- российские акции

- россия

- Ростелеком АО

- Ростелеком преф

- рубль

- Русагро

- РусАгро.AGRO

- русгидро

- Рынок РФ

- самолет

- Северсталь

- смартлаб

- сталь

- сша

- татнефть

- Татнефть преф

- ТГК-1

- топ-5

- топ-5 акций

- Финансовые новости

- финансовый анализ

- фондовые новости

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- Фосагро

- фундаментальный анализ

- Фундаментальный анализ акций

- ценная бумага

- ценные бумаги

- что купить

- экономические новости

- энергосбыт

- эфир

- Юнипро