Блог им. Sunrise_investment

Казначейские облигации - как метод диверсификации портфеля акций

- 08 июля 2021, 05:32

- |

Вначале напишу немного теории. Что такое корреляция?

Корреляция показывает в какой степени динамика стоимости одного актива соотносится с динамикой другого актива.

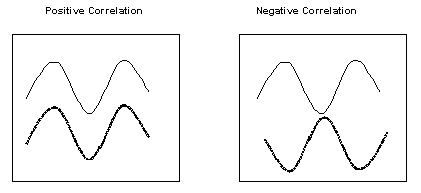

Корреляция может принимать значения от +1 (положительная) до -1 (отрицательная). Если цены активов движутся в одном направлении (оба растут или оба снижаются), корреляция положительна (больше 0), если цены активов движутся в противоположных направлениях (один растет, второй снижается), корреляция отрицательная (меньше 0).

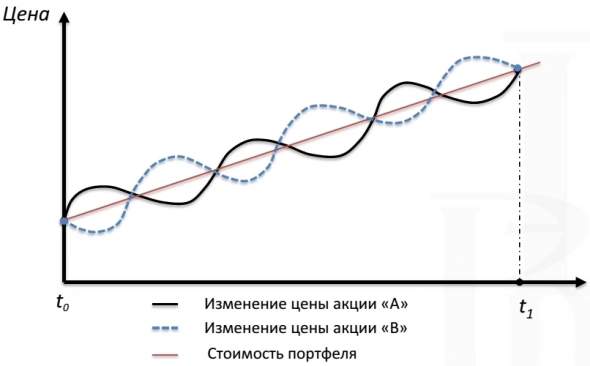

Низкая корреляция между активами создает портфельный эффект — когда по характеристикам риск и доходность портфеля может быть лучше активов, из которых он состоит.

Корреляция различных классов активов с индексом S&P 500

1998—2007 |

2008—2020 |

|

Глобальные акции |

0,84 |

0,89 |

Недвижимость |

0,32 |

0,74 |

Высокодоходные облигации |

0,49 |

0,73 |

Товары |

−0,01 |

0,59 |

Высоконадежные облигации |

−0,21 |

0,01 |

Исторически видно, что отрицательную корреляцию, с SNP имеют долгосрочные казначейский облигации США. Однако, вовремя коронавирусного кризиса корреляция между ними выросла. И облигации, которые традиционно считаются защитным инструментом, падали вместе с рисковыми активами. Корреляция стала не просто положительной, а доходила до 0,6.

Все это вызывало беспокойство по поводу того, что облигации не справятся со своей традиционной ролью защиты портфелей от падения акций.

Но в начале июля рост цен на казначейские облигации вернул корреляцию между акциями и облигациями, в отрицательную зону. 20-дневная корреляция между фьючерсами на индекс S&P 500 и казначейскими облигациями стала отрицательной впервые с февраля. Надеюсь тенденция продолжится, и беспокойство о росте корреляции, отойдет на задний план.

И надо помнить, что долгосрочная корреляция в прошлом — плохой прогнозный индикатор будущей корреляции в краткосрочной перспективе. Краткосрочная корреляция — величина непостоянная и может значительно меняться, поэтому для реализации преимущества низкой корреляции требуется длительное время.

Телеграмм канал

теги блога RUDOY

- Aalibaba Group

- Amazon

- ark invest

- FED

- FinEx ETF

- googl

- interactive brokers

- S&P

- S&P500

- Snapchat

- SnP 500

- tesla

- Virgin Galactic

- активы

- акции

- акции США

- алибаба

- Амазон

- американская биржа

- американский рынок

- аналитика

- Байден

- банки

- баффет

- бедность

- биржа

- биткоин

- Блумберг

- брокеры

- валюта

- ввп

- газпром

- геополитика

- дефолт

- доллар

- доллар рубль

- доходности

- золото

- инвестидеи

- инвестиции

- инвестиции в недвижимость

- инвестор

- индекс

- инфляционное таргетирование

- инфляционные ожидания

- инфляция

- инфляция в США

- капитал

- квалифицированный инвестор

- Китай

- китайский фондовый рынок

- коронавирус

- корреляция

- кризис

- криптовалюта

- кэти вуд

- локдаун

- макроэкономика

- мировые рынки

- ММВБ

- налог

- недвижимость

- неквалифицированные инвесторы

- Нефть

- Облигации

- офз

- оффтоп

- падение

- Пауэлл

- Пенсии

- портфель

- пузырь

- Путин

- рецессия

- Рецессия в США

- Россия

- рубль

- рынок

- санкции

- социальная сеть

- спекулянт

- ставка

- ставка ЦБ

- сша

- твиттер

- тесла

- торговые сигналы

- трейдинг

- Украина

- фейсбук

- форекс

- ФРС

- ЦБ

- Центробанк

- Частное инвестирование

- экономика

- Эльвира Набиуллина

- юмор

Так в кэше потеряете меньше чем в облигациях.

Учитывая, что в облигации вкладывают крупную сумму, то по абсолюту ваш портфель может изрядно похудеть из-за убытков по облигациям.

В момент резкого падения и акции и облигации падают совместно.

Смотрите ситуацию 2000 г и 2008 г. Там картина маслом.

и в 2020 тоже