Блог им. elliotwaveorg

Рост долга и развитие экономики

- 24 июня 2021, 18:50

- |

Статья перевод с realinvestmentadvice.com. На графиках будет показано, почему рост долга (печатание) не приводит к ожидаемому экономическому эффекту. Данные меры особенно популярны последний год, однако кроме инфляции (временной) и пузырей на рынках это по большому счету ни к чему не привело. Рано или поздно начнутся проблемы с обслуживанием долга (касается всех), что приведёт к дефляционному коллапсу. Как это будет выглядеть – есть японский пример (во второй части статьи) .

Есть нулевой и отрицательный мультипликатор долга на экономический рост. Недавний рост расходов правительства на содействие переходу к социалистической экономике является проблематичным.

“Масштабы расширения государственных расходов в прошлом году беспрецедентны. Поскольку денег у дяди Сэма не было, большая их часть лежала на правительственной кредитной карточке. Дефицит и долг взлетели до небес. Но это только начало. Администрация Байдена недавно предложила бюджет в размере 6 триллионов долларов на 2022 финансовый год, две трети которого будут заимствованы”.

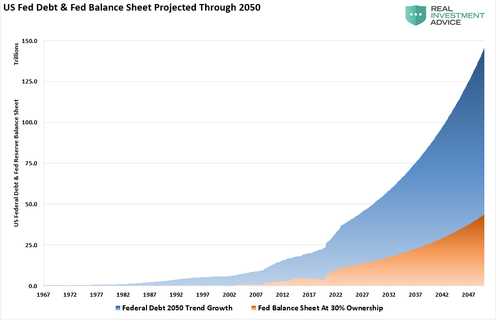

CBO (Бюджетное управление Конгресса) недавно подготовило свой долгосрочный прогноз долга до 2050 года, гарантирующий низкую экономическую отдачу. Я восстановил график Deutsche Bank, показывающий Федеральный долг США и баланс Федеральной резервной системы. На диаграмме используются прогнозы CBO до 2050 года.

При нынешних темпах роста федеральная долговая нагрузка вырастет с 28 трлн долларов примерно до 140 трлн долларов к 2050 г. Одновременно, если предположить, что ФРС продолжит монетизировать 30% эмиссии долгов, ее баланс увеличится более чем до 40 трлн долларов.

Больше Долга = Меньше Роста.

Что вас не должно удивлять, так это то, что непроизводительный долг не создает экономического роста. Как уже отмечал ранее Стюарт Спаркс из Deutsche Bank:

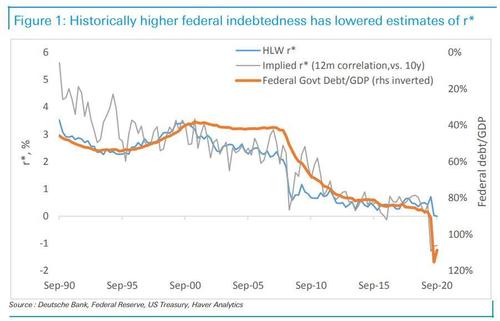

“История нас учит, что, хотя инвестиции в производственные мощности в принципе может поднимать потенциал роста и R* ( комментарий: R-звезда – это реальная процентная ставка, которая, как ожидается, будет преобладать, когда экономика работает на полностью устойчивом уровне ) таким образом, что долги для финансирования бюджетного стимулирования выплачивается со временем , то получается, что существует мало доказательств того, что это когда-либо было достигнуто в прошлом.

На приведенной ниже диаграмме показано, что рост федерального долга в процентах от ВВП исторически был связан со снижением оценок r* – потребность в сбережениях для обслуживания долга подавляет потенциальный рост. Суть в том, что агрессивные расходы необходимы, но недостаточны. Расходы должны быть направлены на повышение производственного потенциала, потенциального роста и r*. При отсутствии истинных инвестиций государственные расходы могут снизить r*, пассивно ужесточая фиксированную денежную позицию.”

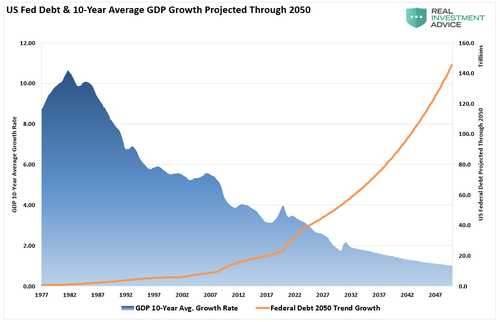

Долгосрочный исторический взгляд подтверждает то же самое. С 1977 года средние 10-летние темпы роста ВВП неуклонно снижались по мере роста долга. Используя историческую тенденцию роста ВВП, увеличение долга приведет к замедлению темпов экономического роста в будущем.

Учитывая историческую корреляцию долга с ростом ВВП, можно предположить, что будущие результаты не будут отличаться.

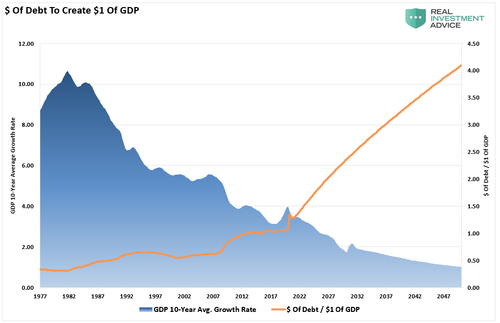

Доллары Роста

Мы можем посмотреть на это по-другому, взглянув на доллары долга, необходимые для создания доллара экономического роста. С 1980 года рост долга в настоящее время узурпирует весь экономический рост. Рост долга отвлекает от производственных инвестиций в обслуживание долга и социальное обеспечение.

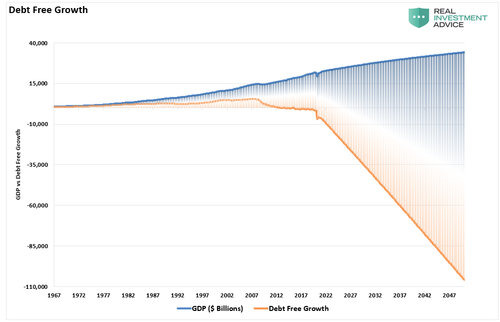

Другой способ это посмотреть, каким будет “бездолговый” экономический рост.

Никогда еще экономический дефицит не был столь значительным. С 1952 по 1982 год экономический профицит способствовал темпам экономического роста, составлявшим в среднем около 8% в течение этого периода. Сегодня это уже не так, поскольку долг отвлекает от роста. Вот почему Федеральная резервная система оказалась в “ловушке ликвидности”.”

Процентные ставки ДОЛЖНЫ оставаться низкими, а долг ДОЛЖЕН расти быстрее, чем экономика, просто для того, чтобы экономика не застопорилась.

Следуя по стопам Японии

Годы низких ставок, экономического роста, инфляции и продолжающихся монетарных интервенций привели к массовому росту долга. Как в США, так и во всем мире. Хотя многие хотят предположить, что “долг” не является проблемой, нам не нужно далеко ходить, чтобы увидеть, что в конечном итоге произойдет.

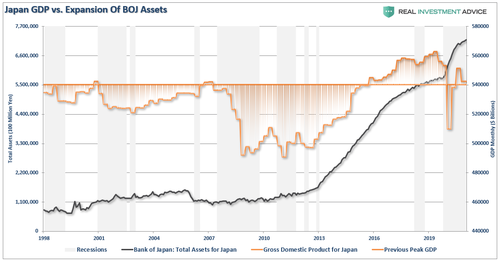

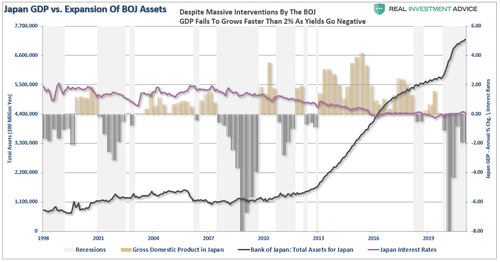

С 2008 года Япония запустила масштабную программу “количественного смягчения”. Эта программа, в относительном выражении, в 3 раза больше, чем в США, неудивительно, что экономическое процветание не выше, чем было до начала века.

Кроме того, несмотря на то, что баланс BOJ владеет большинством рынков ETF, корпоративных и государственных долговых обязательств, Япония страдает от продолжающейся рецессии, низкой инфляции и низких процентных ставок. (10-летняя казначейская ставка Японии упала в отрицательную зону во второй раз за последние годы.)

В то время как многие утверждают, что экономика США в конечном итоге “вырастет” из долгов, нет никаких доказательств, что такая возможность существует. Мы знаем, что процентные ставки в США и во всем мире говорят о том, что экономический рост США будет оставаться слабым в будущем.

Отрицательный мультипликатор

Избыточный “долг” имеет нулевой или отрицательный мультипликативный эффект. Это было показано в исследовании Центра Меркатуса при Университете Джорджа Мейсона экономистами Джонсом и Де Рюги.

“Мультипликатор смотрит на отдачу от экономического производства, когда правительство тратит доллар. Если мультипликатор выше единицы, это означает, что государственные расходы привлекаются в частный сектор и генерируют больше частных потребительских расходов, частных инвестиций и экспорта в зарубежные страны. Если мультипликатор ниже единицы, государственные расходы вытесняют частный сектор, следовательно, сокращая его.

Данные свидетельствуют о том, что государственные закупки, вероятно, уменьшают размер частного сектора, поскольку они увеличивают размер государственного сектора. В чистом виде доходы растут, но доходы частного производства сокращаются.”

Расходы на личное потребление и инвестиции в бизнес являются жизненно важными вкладами в экономическое уравнение. Поэтому мы не должны игнорировать сокращение доходов, производимых частным сектором. Кроме того, согласно наилучшим имеющимся данным, исследование показало, что:

“Нет реалистичных сценариев, когда краткосрочная выгода от стимулирования настолько велика, что государственные расходы окупаются сами собой. ”

Примечательно, что политики тратят деньги, основываясь на политических идеологиях, а не на разумной экономической политике. Поэтому полученные результаты не должны вас удивлять. Вывод исследования наиболее показателен.

“Если вы считаете, что текущая денежно-кредитная политика Федеральной резервной системы достаточно компетентна, то на самом деле вы не должны ожидать, что фискальный импульс от всех этих расходов будет большим. На самом деле он может быть близок к нулю.

Это, конечно, все до учета будущих налогов. Когда экономисты, такие как Роберт Барро и Чарльз Редлик, изучали мультипликатор, они обнаружили, что, как только вы учитываете будущие налоги, необходимые для оплаты расходов, мультипликатор может быть отрицательным.”

Многое может случиться

В заключение я хочу констатировать очевидное. Спроецировать что-либо на 30 лет в будущее крайне проблематично. Однако, к сожалению, учитывая рост призывов к социализму, спрос на усиление государственных интервенций и отсутствие фискальной или монетарной дисциплины в Вашингтоне, есть основания для беспокойства.

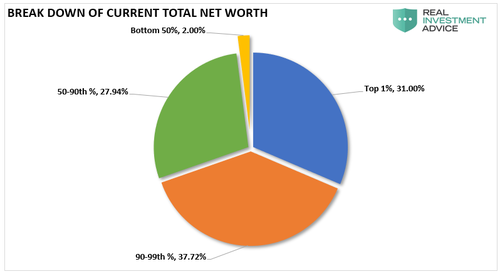

Как сейчас очевидно, по мере замедления глобального роста негативное влияние долга усиливает экономическую нестабильность и неравенство в благосостоянии. Точно так же надежда на то, что денежно-кредитная политика Центрального банка может способствовать экономическому росту или инфляции, крайне неуместна.

-Дело в том, что финансовый инжиниринг не помогает экономике, а, скорее всего, вредит ей, и если бы он помог, то после мегадозировки этой дряни во всех мыслимых формах японская экономика гудела бы. Но японская экономика делает прямо противоположное. Япония пыталась заменить разумную налогово-бюджетную и экономическую политику денежно-кредитной. И результат ужасен.– Дуг Касс

Япония-это микрокосм того, с чем США столкнутся в ближайшие годы, поскольку “трехмерные” долги, дефляция и неизбежная демография продолжают увеличивать разрыв в благосостоянии.

Япония показала нам, что финансовая инженерия не создает процветания, и в среднесрочной и долгосрочной перспективе она имеет негативные последствия.

Это очень важный момент.

То, что упускают те, кто поощряет использование большего объема долга, – это лежащая в основе ошибочная логика использования долга для решения долговой проблемы.

Более подробно: ELLIOTWAVE.ORG

- 25 июня 2021, 16:05

теги блога elliotwaveorg

- bicion

- bitcoin

- Bonds

- Brent

- crude oil

- crypto

- cryptocurrency

- DJ

- DJ COMPOSITE Index

- dollar

- Dollar Index

- DXY

- ethereum

- eur

- EUR USD

- eurusd

- forex

- gold

- jpy

- Light Sweet

- litecoin

- metals

- NASDAQ

- RGBI

- RUB

- S&P500

- S&P500 фьючерс

- Silver

- usd

- USD JPY

- usd rub

- USD-RUB

- usdjpy

- USDT

- WTI

- zerohedge.com

- биткоин

- Бонды США

- брент

- Волновая разметка

- волновая теория Эллиотта

- Волновой анализ

- Волновой принцип Эллиотта

- дефляция

- долла-рубль

- доллар

- доллар - рубль

- Доллар рубль

- доллар-иена

- доллар-рубль

- евро

- Евро - Доллар

- Евро-доллар

- еврозона

- ЕЦБ

- золото

- иена

- индекс доллара

- индексы

- инфляция

- кризис

- криптовалюта

- Криптовалюты

- лайт

- лайткоин

- металлы

- мировой кризис

- недвижимость

- нефть

- обвал

- обвал рубля

- офз

- прогноз

- Россия

- ртс

- рубль

- рынки

- серебро

- ставка ФРС

- сша

- технический анализ

- трежерис США

- трейдинг

- фондвый рынок

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- форекc

- форекс

- ФРС

- фунт

- фьючерс ртс

- цб мира

- экономика

- экономика России

- экономика США

- эллиотт

- эфириум