Блог им. superdet

Так не бывает!? ООО "Ред Софт" - финансовый экспресс анализ

- 20 мая 2021, 14:18

- |

Финансовый анализ ООО «Ред Софт»

Финансовый анализ проводится с целью выяснения финансового положения ООО «Ред Софт», просчёта инвестиционного риска перед покупкой облигаций, их доли в портфеле, если риск окажется оправданным.

Финансовый экспресс анализ ООО «Ред Софт»

Здравствуйте, юные инвесторы, начинающие и продвинутые. В одном из комментариев был задан вопрос, который показался мне интересным

Коммент под статьёй «Показатель дефолта — ликвидность»

Поскольку расписать финансовый анализ дело очень затратное, я решил написать экспресс-анализ, так как облигации размещаются на Мосбирже сегодня. Если такой анализ зайдёт, я буду их публиковать перед каждым размещением, чтобы вы знали насколько вы рискуете или не рискуете приобретая облигации той или иной компании. Поэтому не жалеем⭐💗 и вопросов в комментах.

Сегодня размещаются на Мосбирже облигации ООО «Ред Софт» второго выпуска объёмом 100 000 000 руб. Ставка по купону — 11% годовых. Период выплаты купона — 91 день.

Финансовый анализ ООО «Ред Софт»

Ликвидность баланса

⭐⭐⭐ Баланс ликвиден на 50%. Доля наиболее ликвидных активов А1 растёт и значительно превышает наиболее срочные обязательства П1. Имеется дефицит быстрореализуемых активов А2, перед краткосрочными обязательствами. Дефицит незначительный и с легкостью закрывается наиболее ликвидными активами. Теоретически такой расклад может сохраниться ближайший год.

Платёжеспособность предприятия

⭐⭐⭐⭐ Платёжеспособность предприятия L1 ООО «Ред Софт» в 2 раза превышает минимальное значение. Это значит, что предприятие имеет запас прочности по текущим обязательствам и их может закрыть в любой момент.

Абсолютная ликвидность

⭐⭐⭐⭐ Абсолютная ликвидность L2 хоть и снижается из года в год, но остаётся на высоком уровне и практически в три раза превышает оптимальное значение.

Промежуточная ликвидность

⭐⭐⭐⭐⭐ Если предприятие способно покрыть 70% текущих обязательств за собственный счёт и в счёт дебиторской задолженности, то это очень хороший результат. Промежуточная ликвидность L3 ООО «Ред Софт» в три раза превышает минимальный уровень.

Текущая ликвидность

⭐⭐⭐⭐Текущая ликвидность L4 ООО «Ред Софт» на уровне минимально-оптимального значения. Это говорит о том, что скорее всего в ближайший год проблем по выполнению обязательств не будет.

Коэффициент капитализации

⭐⭐⭐⭐⭐ Справедливости ради стоит сказать, что доля заёмных средств U1 в общем капитале ООО «Ред Софт» растёт, но эта доля очень комфортная. Предприятие не закредитованное и в общей доле капитала, своих средств больше чем заёмных. Даже с получением очередного займа на 100 млн. руб. Коэффициент капитализации не значительно превысит допустимый уровень.

Финансовая автономия

⭐⭐⭐⭐⭐ Коэффициент финансовой автономии U3 ООО «Ред Софт» на оптимальном уровне, то есть 54% из всех источников финансирования являются собственным капиталом. Правда доля эта уменьшается за счёт получения новых кредитов и займов. Тем не менее запас прочности существует.

Финансовое состояние

⭐⭐⭐⭐⭐ После всех расчётов я пришёл в некоторое, замешательство, так как такого результата никак не ожидал, потому что у ООО «Ред Софт»

Финансовое состояние ООО «Ред Софт»

📌 абсолютное финансовое состояние. Обязательства выполняются своевременно. Структура имущества и источников их финансирования рациональна. Достаточная рентабельность. Угроза потери инвестиций крайне низка.

Финансовая устойчивость

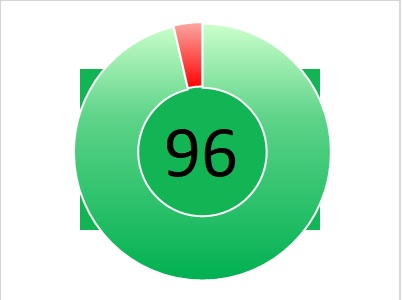

⭐⭐⭐⭐⭐ Был проведён, расчёт возможности банкротства ООО «Ред Софт» в нынешних условиях. Результат более чем оптимистичен.

Финансовая устойчивость ООО «Ред Софт»

📌 Финансовая устойчивость предприятия на высоком уровне. Вероятность дефолта — 8%. Имеется запас прочности по погашению краткосрочных и долгосрочных обязательств

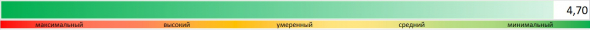

Уровень инвестиционного риска

⭐⭐⭐⭐ На основе бухгалтерского баланса и анализа финансового состояния, был рассчитан уровень риска по пятибалльной шкале для инвесторов при инвестировании средств в облигации

Если вы считаете, что такого быть не может, то вот вам обратный пример, которого не должно было быть — недавний дефолт ООО «Дяди Дёнера»

Рекомендации

- Проводить финансовый анализ предприятия ООО «Ред Софт» не реже одного раза в год

- Доля облигаций ООО «Ред Софт» в инвестиционном портфеле не должна превышать уровень инвестиционного риска, то есть 4,7%

❗❗❗ Дорогие друзья-инвесторы, напоминаю — нет ничего вечного и, что будет завтра никто не знает. Поэтому, не превышайте расчётную долю бумаг в портфеле. Задним числом исправить допущенные ошибки не получится❗❗❗

Вывод

📌 Надо бы прикупиться!!!

📌 ООО «Ред Софт», вы мне должны🤣🤣🤣

Полезные ссылки:

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

👍 Если вы получили то, что хотели, пожалуйста, отметьте статью лайком, плюсом, рублём или комментарием. Добавьте статью в избранное. Мне очень важна обратная связь, чтобы финансовый анализ предприятий сделать более качественным.

❓ Задавайте вопросы, пишите на finansovyj.analiz🐶yandex.ru и подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам высокодоходных инвестиций и пусть этот анализ приведёт вас к правильному инвестиционному решению. С уважением, Алексей Степанович Галицкий.

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК

Интересно почему у вас сумма 100 млн написана через русские буквы «о»?

Ну я бы сказал, должны посетители этого сайта, к-е прочтут и купят. Ред Софт получили займ и вторичный рынок их не касается.

Надо же, Плантатор Мигель лишний мягкий знак в тексте нашёл, вы вместо 00 — оо. Это значит, что внимательно статью читаете.

Спасибо за интерес к моему финансовому анализу

просто эти нолики были маленькие. А т.к. я программист, то меня интересуют коды символов.

Сообщите ИНН и я поставлю в очередь.

Хотя я думаю у этих всё в порядке.

1. когда есть брешь в финансах и её надо залатать,

2. если есть идеи, но нет денег на их реализацию, то есть на развитие.

В случае Ред Софта, получается, что на развитие. Но если через год-два после займа финансовое состояние станет хуже и они будут просить денег, то скорее всего, что-то у них пошло не так за эти год-два.

«Калужская сбытовая компания», ПАО,

ПАО «МИнБанк» г. Москва

ИНН 4029030252

КПП 775050001

р/сч 40702810400520000597

БИК 044525600

кор/сч 30101810300000000600

kskkaluga.ru/

выпуск облигаций Калужская СбытКом-1-1-боб

У меня есть свое мнение о кредитном риске этой компании, но интересно было бы услышать Ваш анализ.

Было бы здорово, прочитать ваше мнение о бумаге, а потом сравним наши анализы и сделаем выводы.

не пытайте меня, не скажу ;)

размещение было неожиданным. одним днём. без предупереждений.

нет. банальной жадностью — 13% годовых

)))

но беру всякого не более чем по чуть-чуть

Было бы крайне интересно услышать ваше мнение в отношении этих компаний. Чем вы руководствовались при их выборе? Какая доля их в вашем портфеле. На что вы смотрели «под микроскопом»? Как вы оценивали инвестиционный риск? Какая доля этих бумаг была изначально? Что конкретно повлияло на ваше решение о продаже/покупке?

Полагаю, что это не только мне будет интересно.

= -0,08+0,0552=-0,0248 = -2,48% от вложенного капитала.

Это всё, что нужно знать о ВДО

И потом, будет крайне интересно, узнать, как вы рассчитали вероятность дефолта, что она совпала с моими расчётами?

Итак, у вас есть сумма N. Вы можете вложить ее в безрисковый актив с доходностью 5% и получить в конце года надежный доход N(1+5%) = N*1.05

А можете вложить в ВДО с риском дефолта 8% и получить в конце года ожидаемый доход (здесь мы используем распределение Бернулли)

N(1+11%)*0.92+0*0.08=N*1.11*0.92=N*1.0212

Хорошо видно, что в данном случае даже в ожидаемых терминах прибыль меньше безрисковой, т.е. ставки 11% по ВДО явно недостаточно для оправдания вложений, даже если инвестор инвестор нейтрален к риску.

Для риск-нейтрального инвестора ставка должна быть вычислена из уравнения:

0.92*N*(1+x%)+0.08*0 = N*(1+5%)

x= 14.13%

Но ивесторы вовсе не нейтральны к риску, они скорее всего потребуют еще большую премию — может 2-6% к этой ставке. То есть при таком риске дефолта (8%) инвестор может потребовать от ВДО до 16-20% доходности.

Коллега провел быстрый приближенный рачет только через доходности, вычитая их арифметически, что даст небольшую ошибку.

Хотелось бы узнать вашу точку зрения.

Не кажется ли вам, что данный подход к оценке инвестиционного риска не совсем подходит, так как у компании с доходностью по бумаге 14 — 20% риск банкротства(дефолта) будет в районе 30%? Таким образом, какую компанию мы не возьмём, мы будем в минусах. Но на самом деле, дефолтнёт только 10-15 процентов компаний из общего списка. и при грамотном составлении портфеля, доходность будет выше 5%.

С чем я абсолютно согласен, так это с тем, что все ищут минимальный риск при больших доходностях, когда надо учиться работать с рисками и не бояться их.

Moorad Choudhry, The Principles of Banking (Wiley Finance)

www.ozon.ru/product/the-principles-of-banking-145327547/Самое сложное, конечно, это вычислить вероятность дефолта на горизонте 1 год. Но если она известна, и как Вы пишете, равна 8%, то выше было показано, что доходности в 11% недостаточно для того, чтобы ее покрыть. Значит, Ваш расчет вероятности дефолта может войти в противоречие с рынком, который считает, что 11% вполне хватает. Хотя, это только размещение, и цены пока не отражают мнение участников рынка.

Напишите, как Вы считаете вероятность дефолта?

Для оценки вероятности дефолта я оцениваю финансовое состояние предприятия и его финансовую устойчивость, далее использую скоринговую модель оценки банкротства предприятия. После чего по классификатору определяю степень финансового риска(дефолта) Всё это описано в учебниках по экономическому и финансовому анализу. Если интересно, список в конце статьи есть. Можно скачать.

Что касается распределения Бернулли, то я не совсем понимаю, как метод для работы со случайными величинами можно применить в экономике. Там где используются вероятности, ещё куда не шло, а тут, когда всё известно, зачем его сюда примешивать?

Эта фраза меня, честно говоря, поставила в тупик.

Ведь у меня все выше расписано. Распределение Бернулли — это распределение случайной величины, принимающей только два значения — 0 и 1, с вероятностями p и (1-p) соответственно. Как мы применяем его в данном случае? Нам задана вероятность дефолта (дефолт это случайное событие) Он может либо состояться с вероятностью p, либо не состояться с вероятностью (1-p) Если он состоится, мы полностью утрачиваем капитал с вероятостью p, а если нет — мы приумножаем капитал с вероятностью (1-p) О том что такое нейтральный к риску инвестор и зачем тут нужно матожидание, надеюсь, можно прочесть в книгах из списка литературы, который Вы любезно рекомендовали.

Этот, как Вы его называете метод, «применяют в экономике» студенты 1-го курса любого финансового или экономического ВУЗа. Это самый простой взгляд на вещи, банковские специалисты для оценки дефолта и требуемой доходности используют гораздо более сложные модели. Вероятностные модели, а не как Вы пишете «когда все известно»

DR. LECTER, дефолт — это не случайность, дефолт — закономерность. Если есть финансовые дыры, то дефолт неизбежен. Финансовый анализ, как раз и позволяет выявить эти дыры, но не предсказать дефолт.

Метод Бернулли позволяет решать вероятностные задачи. Допустим, есть 5 предприятий с вероятностью дефолта 8%. Какова вероятность того, что одно из предприятий обанкротится в этом году? Вот тут я согласен на 100% — Бернулли может помочь. Я шибко не вникал в вашу формулу, но ответом скорее всего служит не то, насколько выгодно покупать бумаги этого предприятия, а то, какая вероятность того, что оно хуже других. Но опять таки, не сравнив с другими давать заключение?

Я конечно прислушиваюсь к любому мнению и к любой критике, но когда начинают предсказывать будущее, так и хочется спросить, а сколько у вас денег? Ведь зная будущее, можно быть афигительно богатым.

Так, что давайте по-делу, а о будущем поговорим в будущем.

И потом, финансовый анализ — это не панацея, это возможность подумать и сократить собственные риски. У вас один подход к рискам, у меня другой, у третьих — третий. И каждый из нас прав по-своему.

И добавлю. Выше доходность — выше риски — выше доход. Каждый обогащается в меру своего риск-менеджмента

Попробую и я предложить эмитента к вам в очередь.

На дворе инфляция, ЦБ повысил ключевую ставку и собирается еще повышать в будущем, не позднее 3 июня наступит ограничение на покупку облигаций с рейтингом ниже А- (https://sozd.duma.gov.ru/bill/1098730-7) и поэтому мне кажется, что пора добавить в портфель долгую «защитную» облигацию (годовой купон=ставка цб + 6,25%) от ООО «Пионер-лизинг» (ИНН 2128702350):

www.rusbonds.ru/ank_obl.asp?tool=150502

К тому же сейчас ее цена ниже номинала…