Блог им. wkpbro

Итоги первого года инвестирования

- 14 декабря 2020, 10:27

- |

Покупка акций «Ноябрь 2020»

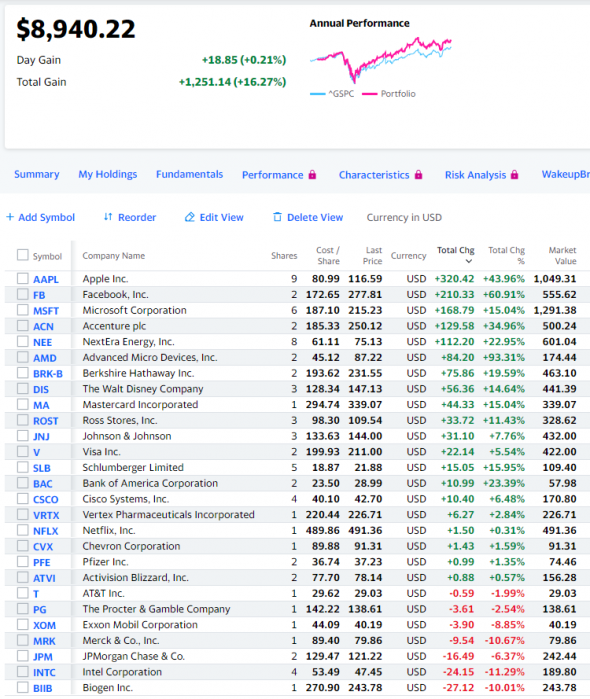

В ноябре были куплены акции компаний:

- Ross Stores – 1 шт. (109,38$)

- Netflix – 1 шт. (489,86$)

- Vertex Pharmaceuticals – 1 шт. (220,44$)

Общая сумма покупок за ноябрь 2020 составила: 819,68$. В ноябре были хорошие заказы на основной работе, поэтому удалось превысить плановую отметку покупок в 575$.

В портфеле появились 2 новые компании: Netflix и Vertex Pharmaceuticals. По плану мне нужна всего лишь одна акция Netflix и я побоялся её брать за 350$ в марте 2020. Казалось, что это очень дорого. И вот я её купил почти за 500$. Это ещё раз говорит о том, что искать удачные точки входа не имеет никакого смысла.

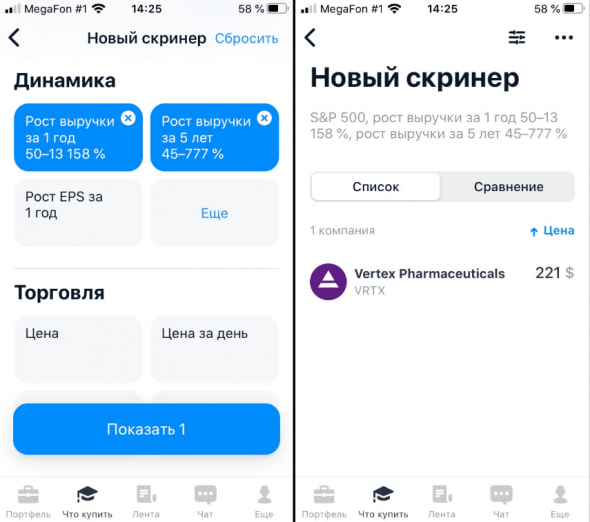

А вот про то, как я нашел компанию Vertex Pharmaceuticals расскажу более подробно. Не так давно у моего брокера (Тинькофф) в мобильном приложении появился скринер акций. Я не ожидал найти такой же функционал, как у finviz.com, но всё-таки решил затестить новый инструмент. Я задал следующие параметры: присутствие в индексе S&P500, рост выручки за последний год более 50%, рост выручки за последние 5 лет более 45%. Под заданные параметры подошла только одна компания – Vertex Pharmaceuticals (123 место в S&P500).

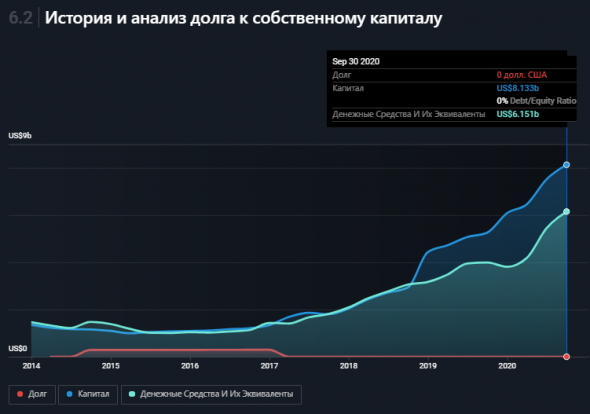

Дополнительно решил проверить эту компанию в сервисе simplywall.st. Практически по всем показателям компания очень привлекательна для покупки. На данный момент не платит дивиденды, но для меня это некритично. График роста капитала и отсутствие долгов впечатляет.

Стоит помнить, что рост компании в прошлом абсолютно никак не гарантирует её рост в будущем. Данная покупка укладывается в мой план самостоятельного сбора индекса S&P500: нужна всего лишь одна акция для промежуточной цели в 100.000$.

Мой портфель

На начало месяца мой инвестиционный портфель выглядит так:

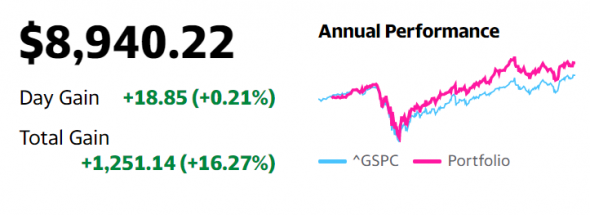

Текущий абсолютный прирост портфеля: +16,27% в $. Это 12-й месяц по счету с момента начала моего инвестирования. За это время я не продал ни одной акции, а только лишь регулярно докупал каждый месяц акции из индекса S&P500 на сумму в 575$ (±).

Статистика портфеля FIRE

• Общие вложения в фондовый рынок: 7689,08$

• Стоимость портфеля в настоящий момент: 8940,22$

• Срок с момента начала инвестирования: 12 месяцев

• Общий прирост портфеля в $: +1251,14$

• Общий прирост портфеля в %: +16,27%

• Цель года “капитал в 8000$” достигнута!

Итоги инвестиционного года

В январе 2020 я обозначил 3 цели для себя на предстоящий год. Настало время подвести итоги с указанием конкретных цифр.

Цель №1

Основной целью ставлю активное пополнение брокерского счета на сумму не менее 575$ в месяц. Таким образом за год пополнения должны составить 6900$.

Выполнено! Общая сумма пополнений брокерского счета за 12 месяцев составила: 7689,08$ или в среднем по 640$ в месяц.

Уже как 1,5 года я работаю “на себя” и у меня нет фиксированного дохода. Откладывать такую сумму ежемесячно удалось за счет увеличения количества заказов и ценника. Помимо этого в течение всего года мы с женой вели семейный бюджет, записывали каждую трату в мобильное приложение, а в конце месяца подводили итоги месяца: сколько заработали / сколько потратили / сколько проинвестировали. Это дисциплинирует и удерживает от эмоциональных покупкой. Из путешествий у нас были поездки в Москву, Тамбов и Сочи.

Цель №2

Перевести “подушку безопасности”, которая сейчас лежит на банковском депозите под 7% годовых в облигации.

Не выполнено! Я пересмотрел своё отношение к облигациям и подушку безопасности предпочитаю держать на банковском вкладе.

Цель №3

Иметь на брокерском счете к концу года сумму в 8000$.

Выполнено! В течение года на брокерский счет было зачислено 7689,08$. Рост портфеля в абсолютных величинах составил +1251,14$. Сумма на счету на текущий момент: 8940,22$ То есть цель достигнута во многом благодаря ежемесячному пополнению на сумму, превышающую плановую отметку в 575$. Рост самого портфеля в абсолютных величинах составил +16,27% за год (не путать с доходностью в % годовых – о ней чуть ниже).

Это ещё раз подтверждает мои слова о том, что я зарабатываю не на фондовом рынке, а на обычной работе. Покупка индекса – это всего-лишь инструмент, который позволяет обогнать % по банковским вкладам и инфляцию, но никак не заработать баснословные деньги. Те, кто утверждают обратное, скорее всего хотят вам что-нибудь продать: свой курс, доступ в закрытый канал, торговые сигналы, торгового робота или ещё какую-нибудь ерунду.

Сравнение доходности портфеля с индексом S&P500

Я всегда говорил о том, что стремлюсь повторить доходность индекса S&P500, но при этом отказывался от покупки ETF, покупая акции из индекса самостоятельно. При моих суммах было бы глупо ожидать 100% следование за доходностью индекса, но я был готов к незначительным отклонениям. График в Yahoo Finance показывает, что доходность моего портфеля чуть лучше доходности S&P500, но вот на сколько % разница – такой информации я не нашел.

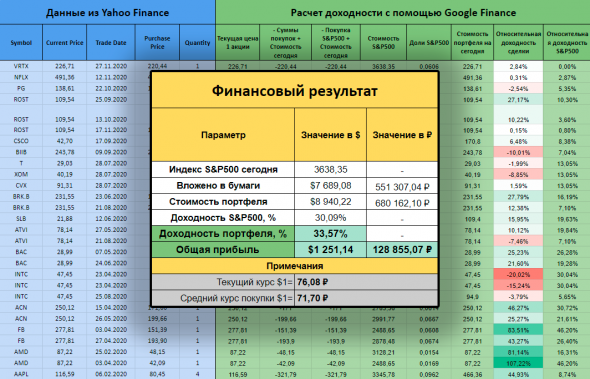

Я сделал для себя специальную Google-табличку, которая считает доходность портфеля в % годовых и сравнивает с доходностью индекса.

Финансовый результат за 1 год инвестиций

- Доходность моих акций за один полный год составила 33,57% годовых в $!

- Если бы вместо покупки отдельных акций, я ежемесячно покупал на эквивалентную сумму индекс S&P500 (без учета комиссий), то я бы получил доходность в 30,09% годовых в $.

- Опережение индекса составило почти 3,5%.

- Общий прирост портфеля в $: 1251,14$.

- Общий прирост портфеля в ₽ (с учетом роста курса $): 128 855,07₽ (на начало декабря).

- Помимо этого в виде дивидендов мне пришло около 50$, которые я реинвестировал.

Заключение

Buy and hold (покупай и держи) – это именно та изначальная тактика, которой я придерживался в течение целого года.

Регулярная покупка акций из индекса S&P500 принесла довольно-таки ощутимые для меня результаты. Отмечу, что лично моей заслуги здесь мало, ведь я не придумывал велосипед и не разрабатывал какую-то супер-доходную стратегию торговли, чтобы крупно заработать на фондовом рынке. Я выбрал наиболее скучный и консервативный способ инвестирования, о котором так часто говорит Уоррен Баффетт: “Просто покупай индекс S&P500”.

Зачем я вообще всё это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на smartlab).

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

теги блога wkpbro

- AKSP

- CAPE

- ETF

- fail

- finex

- FIRE

- FXUS

- gamestop

- interactive brokers

- s&p-500

- S&P500

- SBSP

- simply wall street

- Virgin Galactic

- акции

- Акции РФ

- акции США

- банки

- банкроство

- блогеры

- брокеры

- Газпром

- деньги

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- доллар

- заморозка

- инвестирование в акции

- инвестиции

- индексное инвестирование

- интервью

- итоги 2020

- казино

- капитал

- кризис

- криптовалюта

- КэШ

- лохотрон

- маржин колл

- миллион

- миллионер

- ММВБ

- мошеничество

- новости

- обвал

- обзор рынка

- оценка акций

- падение

- пассивное инвестирование

- пассивный доход

- Пенсия

- перевод

- платный сервис

- портфель

- прогноз по акциям

- профессионализм

- профессия

- пульс

- работа

- развод на деньги

- ранняя пенсия

- рубль

- сегрегированные счета

- СПБ биржа

- сша

- Тинькофф

- тинькофф банк

- Тинькофф Инвестиции

- торговые сигналы

- точка входа

- трейдинг

- Универ Капитал

- финансовая пирамида

- финансовый кризис

- финансы

- хайп

wkpbro, вот часть рецепта успеха)

smart-lab.ru/blog/tradesignals/659205.php

Если жить на дивы (в заголовке указано — «инвестирование»), то (50 х 15) / 12 = $63 — этого Вашей семье на месяц через 15 лет хватит?

А если через 15 лет продавать накопленное за 15 лет, то сколько лет и по сколько в месяц в среднем Вы будете тратить накопленную сумму: 8940 х 15 = $134100?

Если не ответить для себя на эти вопросы, то Вы описали просто свою «нычку», известную жене, или свою хотелку, которые с «кормлением семьи через 15 лет» не имеют ничего общего!

А доходность у Вас пока — бумажная. Доход — это деньги в кармане после продажи акций и уплаты налогов!

8940х15 — вы серьезно? ) Почему вы не учитываете работу сложного процента с учетом реинвестирования? В этом то и есть основной смысл.

По поводу кормления семьи — кормить будет капитал, а каким именно образом (дивы, купоны или переложусь в коммерческую недвижимость) — подумаю через 15 лет. Сейчас на этапе накопления мне важен сам рост, а не сколько $ я получаю ежемесячно.