Блог им. hep8338

Нефть: итоги недели и перспективы рынка

- 09 июля 2020, 11:38

- |

На текущей неделе в информационном поле нефтяного рынка без особых изменений, если не считать сумасшествие вокруг нефтепровода Дакота, которое закончилось ничей.

Что касается текущего положения дел на физическом рынке, то на прошлой неделе совокупные запасы нефти и нефтепродуктов на ведущих хабах продолжили сокращаться.

Прежде чем перейти к анализу, приглашаю всех в свой канал Телеграмм: https://teleg.run/khtrader

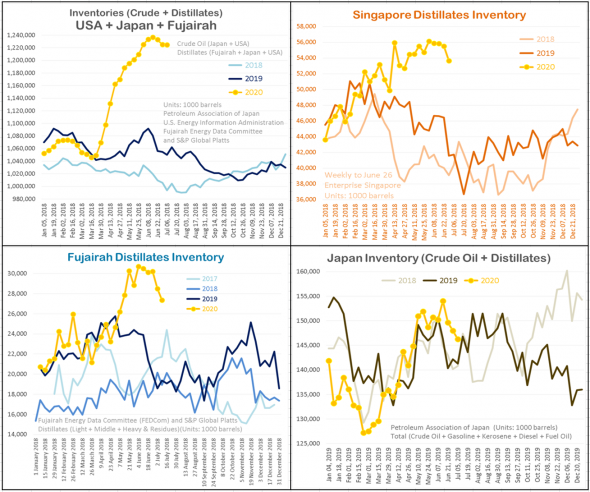

На приведенном ниже блоке графиков мы видим:

1) Совокупно дистилляты плюс сырая нефть на ведущих хабах Япония+США+Фуджайра (ОАЭ) после того, как обступили от максимумов, на прошлой неделе остановились в боковой динамике. При этом запасы остаются гораздо выше прошлого года.

2) В портах Сингапура, крупном хабе для азиатского рынка запасы дистиллятов сокращаются, при этом на прошлой неделе ускоренными темпами.

3) В порту Фуджайра (ОАЭ) запасы дистиллятов также снижаются ускоренными темпами.

3) В Японии запасы нефти и нефтепродуктов без форс-мажоров и копируют сезонность, и уровень запасов в текущем году сровнялся с уровнем прошлого года, уже нарушая сезонность.

Важный момент: нефтяной рынок завершает высокий сезон 2020 года на экстремальных совокупных уровнях.

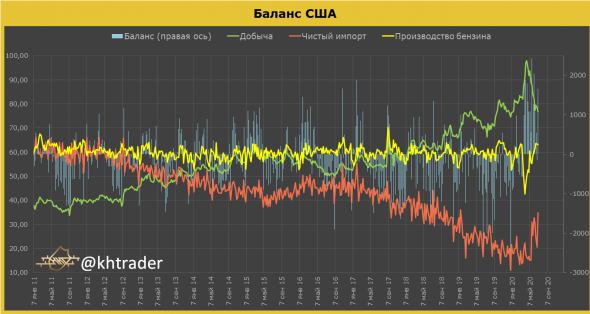

Если говорить о США, то ситуация на физическом рынке нефти на прошлой неделе была следующей:

ПРЕДЛОЖЕНИЕ

Добыча нефти в США на прошлой неделе осталась на уровне 11 мб\д, что на 10,6% ниже, чем годом ранее. При том, что кол-во активных буровых на минимумах за всю историю сбора данных организацией Baker Hughes, и составляет 185 штук, что на 76,5% ниже, чем в июне 2019 года. Доля внутренней добычи в нефтепереработке продолжает снижаться (зеленая линия на картинке).

Показатель чистого импорта резко и сильно вырос до 5,007 мб\д, что на 17,7% выше, чем годом ранее. Соответственно, доля чистого импорта в нефтепереработке продолжила рост (красная линия на картинке) замещая внутреннюю добычу. Экспорт сократился до 2,387 мб\д, что на 22%, ниже, чем годом ранее, импорт резко подскочил до 7,394 мб\д, это на, 1,2% выше, чем годом ранее.

Показатель чистый импорт очень волатильный, именно из-за резкого роста данного показателя и выросли запасы.

СПРОС

Нефтепереработка продолжила расти, за неделю +314 тб\д и составила 14,347 мб/д, это на 18% ниже прошлогоднего значения. На картинке желтая линия — это доля перегонки бензина в общем спросе на нефть – за неделю производство бензина выросло на 140 тб\д и составило 9,045 мб\д, но это все еще ниже прошлогоднего значения на 13%.

Спрос на бензин ниже прошлогодних значений на 10%, со спросом на дистилляты беда, там все еще ниже на 15% уровней июня 2019 года.

ЗАПАСЫ

Итак, суточный баланс рынка нефти в США (11+5,007)-14,347=1,66 мб\д (гистограмма), недельный баланс +11,62 млн. баррелей за неделю. Общие запасы сырой нефти с учетом SPR выросли на 6,264 млн баррелей,

Показатели форвардного покрытия:

Нефть – 38,6 дня, что на 46% выше, чем годом ранее

Бензин – 29,8 дней, что на 25,74% выше, чем годом ранее

Дистилляты – 51,3 дней, что на 51,33% выше, чем годом ранее

Физический рынок нефти в США продолжает оставаться в избытке, к месту сказать, что сильно повлиял на баланс показатель чистого импорта и он настолько волатилен, что носит стохастический характер.

То, что спрос на дистилляты понижен, указывает на продолжение рецессии в США, и рынок восстанавливается исключительно за счет высокого сезона, который с августа сходит на «нет». Если начнется вторая волна карантина, то вообще все под сомнением.

В целом, ситуация на мировом рынке нефти остается плохой т.к. все показатели находятся ниже прошлогодних значений.

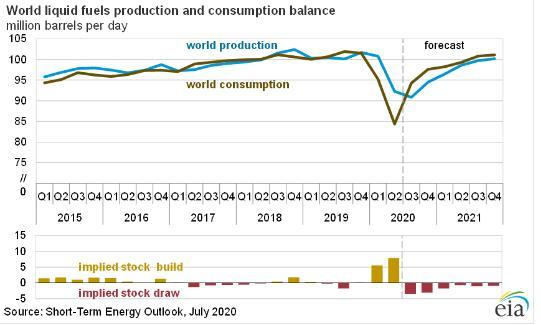

На неделе выпустило свой ежемесячный прогноз Минэнерго США, и вот что ожидают энерго-чиновники

Спрос на сырую нефть в июне вырос на 5,3 мб\д, и мировой спрос составил 89,5 мб\д. Смягчение карантинных мер в июне привели к расширению спроса на сырую нефть.

Предложение в июне составляли 87,6 мб\д., что на 12 мб\д меньше предложения в апреле.

Добыча в США сократится на 700 тб\д в текущем году относительно 2019 года, и в среднем составит 11,6 мб\д в 2020 году, относительно июньского отчета без изменений.

Ожидается, что мировые запасы нефти ввиду дефицита будут сокращаться средними темпами 3,3 мб\д со второй половины 2020 года, это отмечено гистограммой на картинке. В прошлом отчете средний темп был на 400 тб\д ниже (2,9 мб\д).

Отчет Минэнерго США бычий и многие показатели вышли лучше, чем в июньском отчете. Минэнерго отмечает, что дальнейшая судьба мировой экономики из-за распространения пандемии неизвестна.

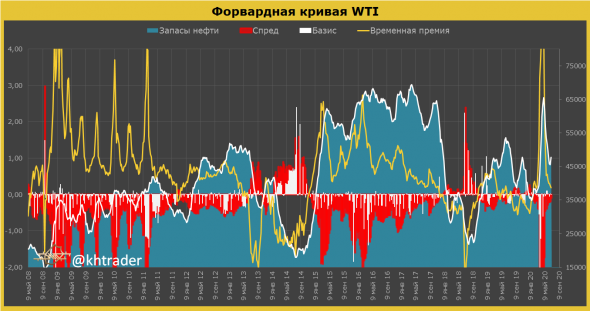

Перейдем с оценками на финансовый рынок: на графике ниже — ситуация с оценкой финансового рынка WTI, фьючерсные контракты по которому торгуются на Чикагской товарной бирже:

На прошлой неделе запасы на хабе Кушинг подросли — это нанесено бирюзовой областью с белой окантовкой.

Фьючерсная кривая, нанесенная рыжей линией, продолжает сокращать контанго. Положение фьючерсной кривой выглядит нормально, и мы снизились к уровням начала года.

Красной гистограммой нанесен фронтальный спред, показатель также резко вернулся к нормальному положению и остается на уровне начала года. Что примечательно, фронтальный спред три недели на одном месте – нефть прервала бычий тренд.

Белая гистограмма отображает базис, т.е. связь спот-фьючерс. Базис поджат к нолю, что пока в рамках нормы.

Совокупные позиции на срочной рынке по фьючерсам Brent+WTI на прошлой неделе выглядели вот так:

Синяя линия чистая спекулятивная позиция относительно чистой спекулятивной позиции хеджеров, совокупно по Brent (ICE) и WTI (CME). Как видим, спекулянты не покупают уже месяц, цена буксует вблизи локальных максимумов.

К месту добавить, открытый интерес на нефтяных фьючерсах сильно упал, особенно по WTI (CME), что указывает на снижение интереса к рынку, если следовать закону спроса\предложения, то текущие цены высоки даже для спекуляций, т.к. количественно ожидаемые потери перевешивают ожидаемую прибыль.

На финансовом рынке дальнейшее продолжение бычьего рынка под большим вопросом, т.к. спекулянты не торопятся покупать фьючерсы, с учетом замедления предложения денег от ФРС, даже может быть, денег на новые покупки нет.

Но, с точки зрения технического анализа имеем следующую картину:

Текущий тренд сломлен (диагональ), но вот коррекция может приобрести боковую формацию (треугольник, красные линии). При этом, цена выше ЕМА-200 на 4-часовом масштабе, что указывает на бычье направление, хотя этот индикатор 50\50, как и все впрочем.

Осциллятор сильно поджат к нулю – бифуркация.

ВЫВОД

Нефтяной рынок остаются в избытке, что явно мешает котировкам расти.

При этом, на финансовом рынке слабая активность спекулянтов, это не дает котировкам перейти к росту, а локальное сжатие ликвидности и вовсе ставит под сомнение дальнейшие потоки в нефтяные фонды, которые и двигают рынок.

С технической точки зрения, как и писал ранее, есть риск боковой коррекции, которая запросто может реализоваться, если мы оттолкнемся от 42 по Брент.

Нужно внимательно следить за 42, 40 и 38 – это важные точки поддержки бычьего рынка.

Канал Телеграмм: https://teleg.run/khtrader

Канал Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика