SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. hep8338

Что будет с долларом США.

- 13 января 2020, 10:37

- |

Всем привет.

Как и обещал, представляю вашему вниманию анализ и прогноз индекса доллара.

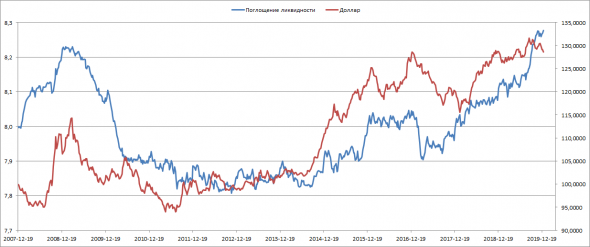

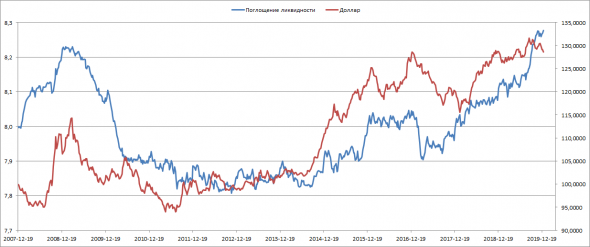

Начнем с долларовой ликвидности, т.к. дефицит доллара на рынке США и в мире, поддерживает высокий курс доллара, относительно базовых мировых валют.

Синяя линия — это совокупный показатель поглощения ликвидности, который состоит из счета Казначейства, потоков в денежные фонды и сделок РЕПО для нерезидентов.

Красная линия — торгово-взвешенный индекс доллара.

Уровень поглощения ликвидности на очень высоких уровнях, что сигнализирует о тонком рынке ликвидности. ФРС держит рынок в балансе, т.е. любые шоки будут приводит к перекосам на денежном рынке и дальше.

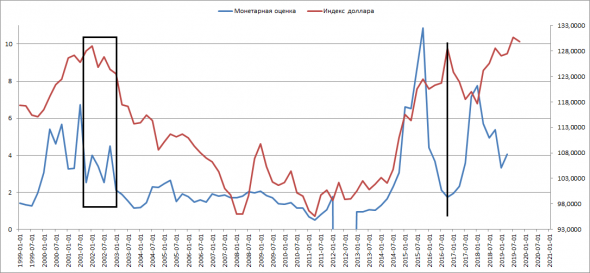

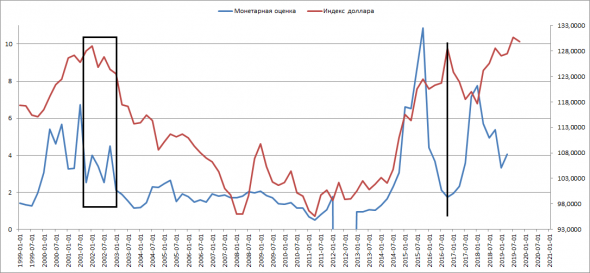

Далее рассмотрим монетарную оценку доллара.

Модель строится на квартальных данных, поэтому данные на третий квартал 2019 года.

Синяя линия — модель монетарной оценки

Красна линия — индекс доллара.

В текущем моменте, модель находится на низких уровнях, в то время как индекс доллара у своих пиков, если брать не классический индекс DX, а торгово-взвешенный индекс, в который входит 20 мировых валют взвешенных по доле импорта\экспорта, то такой показатель переписал максимумы 2017 года. Такое положение кривых уже было в 2017 году и в начале нулевых.

Для полноты картин по данному показателю, нужно ждать данный за IV квартал 2019 года.

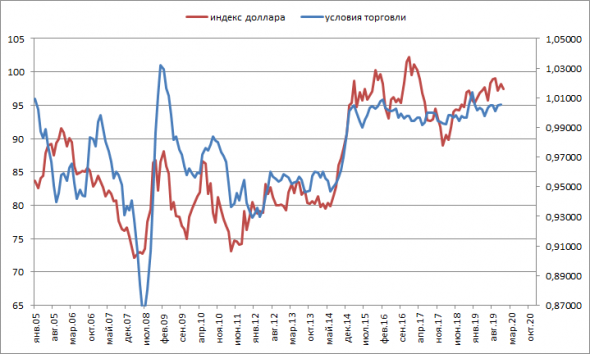

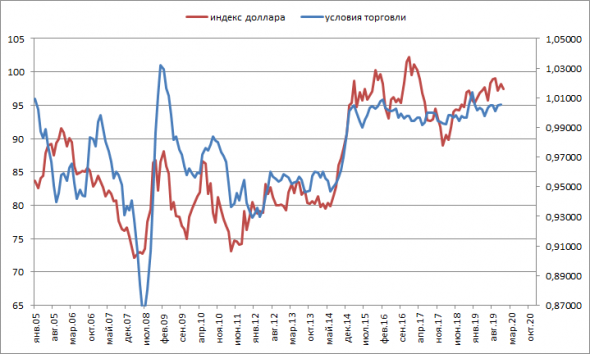

Рассмотрим внешне-торговые факторы, влияющие на спрос доллара, для покупок товаров из США.

На картинке ниже рассмотрена модель оценки торговых условий — это теория международной экономики.

Синяя линия — модель «условия торговли»

Красная линия — индекс доллара (DX)

Согласно данной модели, цены на экспорт остаются относительно высокими цен на импорт, что поддерживает доллар. Корреляция показателей сильная.

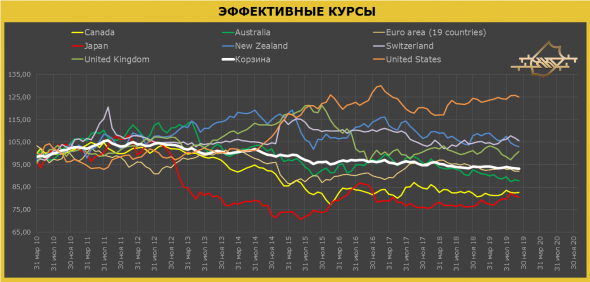

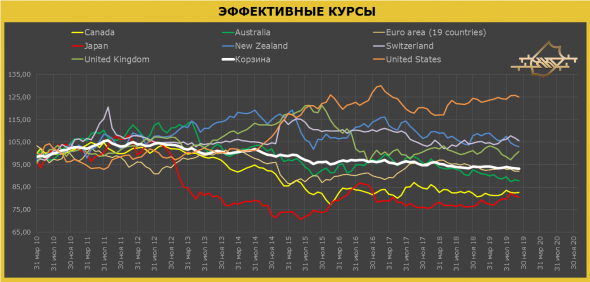

Раз уж затронули международную торговлю, рассмотрим корзину эффективных реальных курсов. Это модель торгово-взвешенных оценок базовых валют, в формате индекса в ценах 2010 года.

Мы видим, что доллар находится сильно выше базовых валют и средней по рынку (белая, жирная линия). Лучше всех себя чувствует йена (красная) и канадский доллар (желтая).

Трамп не зря давит на ФРС и требует снижение курса доллара, т.к. основные торговые партнеры «обворовывают» США на мировым рынке торговли.

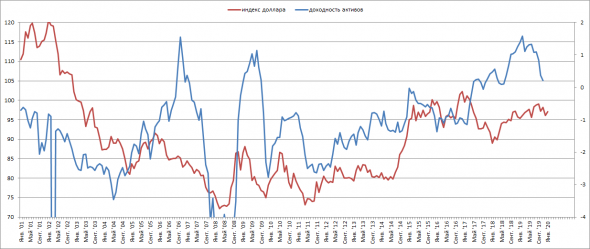

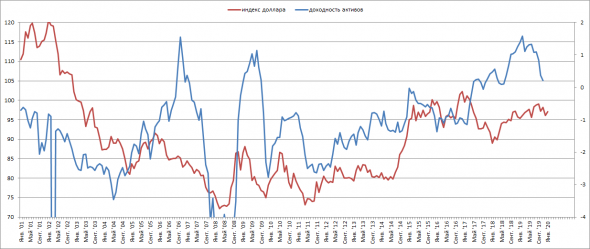

Далее финансовая модель оценки валюты, а именно оценка по доходности активов.

Это соотношение реальной ставки в США и средней реальной ставки по базовым валютам

Синяя линия — сама модель.

Красная линия — индекс доллара DX.

Относительно высокие, реальные ставки, поддерживали доллар начиная с 2011 года, в 2019 году ФРС начал снижать учетную ставку, что и привело к снижению показателя, причем достаточно резко. НО, модель остается на высоких уровнях. В случае, если ФРС продолжит снижать ставки к нулевой отметке, доллар неминуемо ослабнет. Пока этого нет.

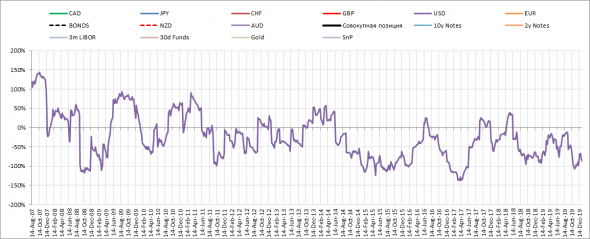

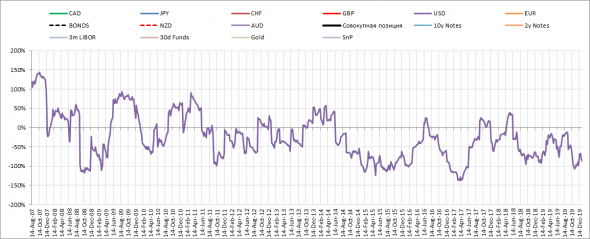

Что думают торговцы фьючерсом DX на финансовом рынке Лондона, биржа ICE

На картинке изображена чистая позиция хеджеров по индексу доллара. Мы видим, что у хеджеров медвежья позиция и мы на уровне 2017 года, но пока до экстремума не добрались. Т.е. медведи со стороны профучастников не агрессивны.

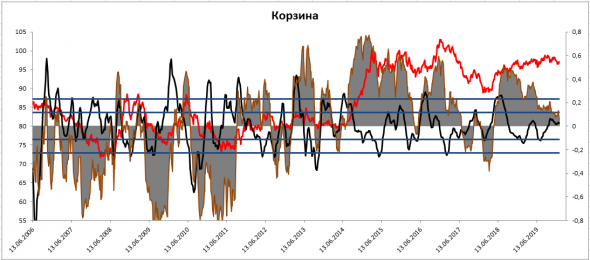

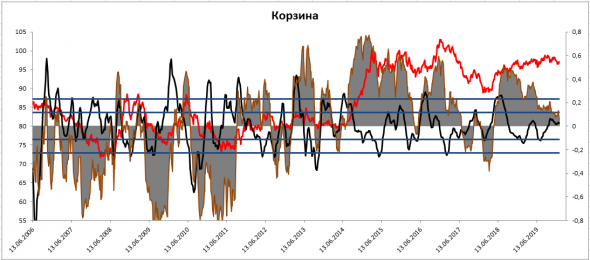

Последняя картинка — это моя авторская модель оценки индекса доллара.

Серая область — авторский индикатор

Черная линия — осциллятор MACD на индикатор

Красная линия — индекс доллара DX

На пошлой неделе модель резко снизилась и подошла к нулевой отметке, что соответствует слабости доллара, при этом осциллятор пока замер и уходить под ноль не хочет.

ВЫВОД

Исходя из вышесказанного, для ослабления доллара ФРС надо и далее смягчать денежно-кредитную политику, чем регулятор США и займется. Это снизит напряжение на рынке долларовой ликвидности, снизит дифференциал по реальной доходности активов, окажет монетарное давление на доллар.

В конечном итоге реальный эффективный курс снизится, что еще больше улучшит «условиях торговли», поддержит экономику США и позволит Госдепу занимать деньги под низкий процент и дальше растит долги.

Серьезным проблемой, которая стоит на пути монетарного стимулирования, является инфляция, вот за динамикой инфляции нужно пристально следить, ближайшие данные выйдут уже на этой неделе. Если показатели инфляции выйдут слабые, то можно скоро ожидать дальнейшего смягчения ДКП от ФРС.

Канал автора в телеграмм: https://t.me/khtrader (https://teleg.run/khtrader)

Чат трейдеров к каналу: https://t.me/publickhtrader

Как и обещал, представляю вашему вниманию анализ и прогноз индекса доллара.

Начнем с долларовой ликвидности, т.к. дефицит доллара на рынке США и в мире, поддерживает высокий курс доллара, относительно базовых мировых валют.

Синяя линия — это совокупный показатель поглощения ликвидности, который состоит из счета Казначейства, потоков в денежные фонды и сделок РЕПО для нерезидентов.

Красная линия — торгово-взвешенный индекс доллара.

Уровень поглощения ликвидности на очень высоких уровнях, что сигнализирует о тонком рынке ликвидности. ФРС держит рынок в балансе, т.е. любые шоки будут приводит к перекосам на денежном рынке и дальше.

Далее рассмотрим монетарную оценку доллара.

Модель строится на квартальных данных, поэтому данные на третий квартал 2019 года.

Синяя линия — модель монетарной оценки

Красна линия — индекс доллара.

В текущем моменте, модель находится на низких уровнях, в то время как индекс доллара у своих пиков, если брать не классический индекс DX, а торгово-взвешенный индекс, в который входит 20 мировых валют взвешенных по доле импорта\экспорта, то такой показатель переписал максимумы 2017 года. Такое положение кривых уже было в 2017 году и в начале нулевых.

Для полноты картин по данному показателю, нужно ждать данный за IV квартал 2019 года.

Рассмотрим внешне-торговые факторы, влияющие на спрос доллара, для покупок товаров из США.

На картинке ниже рассмотрена модель оценки торговых условий — это теория международной экономики.

Синяя линия — модель «условия торговли»

Красная линия — индекс доллара (DX)

Согласно данной модели, цены на экспорт остаются относительно высокими цен на импорт, что поддерживает доллар. Корреляция показателей сильная.

Раз уж затронули международную торговлю, рассмотрим корзину эффективных реальных курсов. Это модель торгово-взвешенных оценок базовых валют, в формате индекса в ценах 2010 года.

Мы видим, что доллар находится сильно выше базовых валют и средней по рынку (белая, жирная линия). Лучше всех себя чувствует йена (красная) и канадский доллар (желтая).

Трамп не зря давит на ФРС и требует снижение курса доллара, т.к. основные торговые партнеры «обворовывают» США на мировым рынке торговли.

Далее финансовая модель оценки валюты, а именно оценка по доходности активов.

Это соотношение реальной ставки в США и средней реальной ставки по базовым валютам

Синяя линия — сама модель.

Красная линия — индекс доллара DX.

Относительно высокие, реальные ставки, поддерживали доллар начиная с 2011 года, в 2019 году ФРС начал снижать учетную ставку, что и привело к снижению показателя, причем достаточно резко. НО, модель остается на высоких уровнях. В случае, если ФРС продолжит снижать ставки к нулевой отметке, доллар неминуемо ослабнет. Пока этого нет.

Что думают торговцы фьючерсом DX на финансовом рынке Лондона, биржа ICE

На картинке изображена чистая позиция хеджеров по индексу доллара. Мы видим, что у хеджеров медвежья позиция и мы на уровне 2017 года, но пока до экстремума не добрались. Т.е. медведи со стороны профучастников не агрессивны.

Последняя картинка — это моя авторская модель оценки индекса доллара.

Серая область — авторский индикатор

Черная линия — осциллятор MACD на индикатор

Красная линия — индекс доллара DX

На пошлой неделе модель резко снизилась и подошла к нулевой отметке, что соответствует слабости доллара, при этом осциллятор пока замер и уходить под ноль не хочет.

ВЫВОД

Исходя из вышесказанного, для ослабления доллара ФРС надо и далее смягчать денежно-кредитную политику, чем регулятор США и займется. Это снизит напряжение на рынке долларовой ликвидности, снизит дифференциал по реальной доходности активов, окажет монетарное давление на доллар.

В конечном итоге реальный эффективный курс снизится, что еще больше улучшит «условиях торговли», поддержит экономику США и позволит Госдепу занимать деньги под низкий процент и дальше растит долги.

Серьезным проблемой, которая стоит на пути монетарного стимулирования, является инфляция, вот за динамикой инфляции нужно пристально следить, ближайшие данные выйдут уже на этой неделе. Если показатели инфляции выйдут слабые, то можно скоро ожидать дальнейшего смягчения ДКП от ФРС.

Канал автора в телеграмм: https://t.me/khtrader (https://teleg.run/khtrader)

Чат трейдеров к каналу: https://t.me/publickhtrader

5.4К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Но за пост спасибо!