Доллар

ДОЛЛАР по 100₽ только в 2026 году. А может раньше?

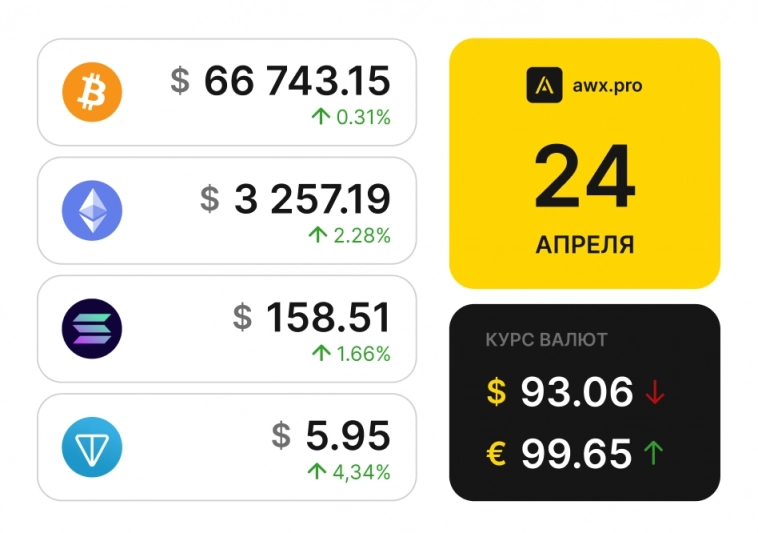

- 24 апреля 2024, 17:45

- |

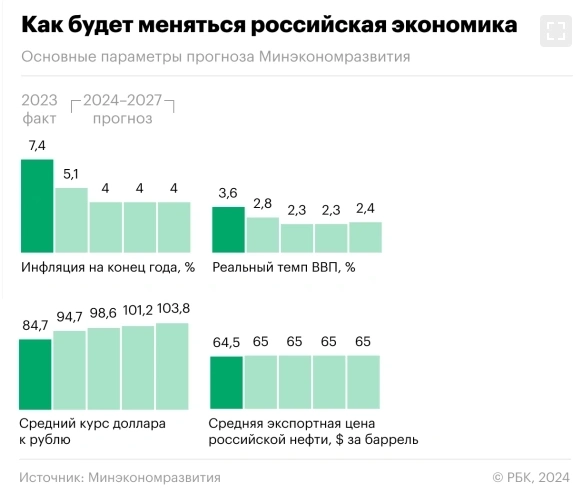

Регулярно Минэкономразвития публикует свои прогнозы, которые затрагивают важнейшие параметры экономики РФ. В том числе — курс доллара к рублю аж до 2027 года!..

Что уже само по себе должно вас насторожить, верно?

Разве в России не идет дедолларизация? Разве отказ от токсичной зеленой бумажки — не одна из важнейших целей в экономике? Разве торговля не выводится на рубли, юани или дирхамы? Ну да ладно, доберутся до этих «вредителей» в свое время!

Что мы видим? Ожидания по стабильной инфляции и ее снижения, по стабильным ценам на нефть — и по стабильной девальвации рубля к доллару. Да-да, при всей стабильности и снижении инфляции, по прогнозу МЭР курс доллара должен РАСТИ.

Ну вот так получается!

По прогнозу Минэкономразвития среднегодовой курс доллара должен превысить 100 рублей в 2026 году.

Но не спешите. Дело в том, что прогнозы МЭР не отличаются точностью, а скорее наоборот. Я тут небольшую подборку сделал, сколько вошло на экран. И вы сами можете видеть, что я имею в виду:

1) В 2015 году обещали средний курс 49₽ за 1$, а увидели почти 61₽

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Сколько стоит доллар в свете экономической науки

- 24 апреля 2024, 13:32

- |

«Сколько стоит доллар?» smart-lab.ru/blog/1011259.php

Есть масса способов расчета: денежная масса к резервам, сальдо платежного баланса, и даже индекс Биг Мака? Я покажу расчет по методу Ирвинга ФишераЭтот вопрос характерен для экономической безграмотности неолибералов. Чего ещё ждать от изобретателей Modern Money Theory: «Долг не имеет значения».

Метод Фишера показывает связь между темпом инфляции, номинальной и реальной ставками.

Если кто хочет сохранить здравомыслие, должен учесть один факт.

Стоимость — свойство товара, но никак не нац.валюты. Центробанки, эмитируя фиатную нац.валюту, не создают никакой стоимости и никак этим не увеличивают ВВП своей страны.

У нац.валюты есть только курс обмена на другие нац.валюты.

Стоимость денежного товара золота — затраты на его добычу. Поэтому «эмиссия» золота всегда экономически обоснована, регулируется Рынком.

В отличие от политического волюнтаризма при эмиссии фиатных нац.валют.

( Читать дальше )

Мосбиржа опубликовала график проведения торгов валютой на 1-31 мая 2024г

- 24 апреля 2024, 11:29

- |

| Дата | Событие | Инструменты | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 01.05.2024 | Праздничный день в РФ. | |||||||||||

| 02.05.2024 | Не проводятся торги по инструментам: — в связи с нерасчетным днем по иностранной валюте в соответствии с Правилами клиринга — в связи с отменой проведения торгов по инструменту в выходной или праздничный нерабочий день в соответствии с законодательством РФ — по решению Биржи об отмене проведения торгов по согласованию с Клиринговым центром в соответствии с Правилами торгов. Торги по остальным инструментам проводятся в обычном режиме. |

|

||||||||||

| 03.05.2024 | Не проводятся торги по инструментам: — в связи с нерасчетным днем по иностранной валюте в соответствии с Правилами клиринга — в связи с отменой проведения торгов по инструменту в выходной или праздничный нерабочий день в соответствии с законодательством РФ |

( Читать дальше )

У рубля появились шансы на укрепление

- 24 апреля 2024, 10:11

- |

Вчера, 23 апреля, на Московской бирже весь день проходили крупные заявки на покупку юаней. Одна сделка и вовсе превысила 1 млрд рублей. В общей сложности было осуществлено 27 операций объемом более 100 млн рублей. Итоговая сумма этих сделок составила 3,7 млрд рублей. Такой активности среди крупных участников рынка не наблюдалось давно.

Однако такой всплеск не привел к росту валюты по отношению к рублю, а напротив, сегодня с утра рубль продолжил укрепление.

Мнение редакции: уровень в 12,85 по валютной паре юань-рубль был значительной поддержкой, если исходить из количества операций среди крупных трейдеров, но она не устояла.

доллар и осеннее наступление на николаев

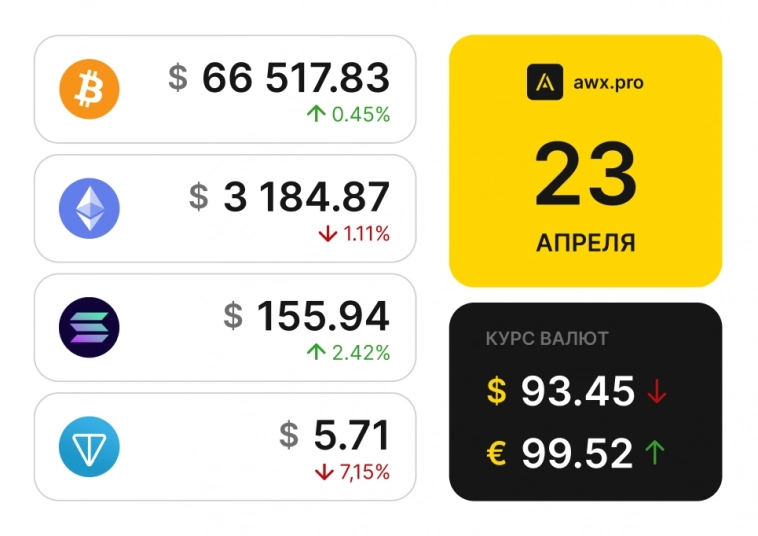

- 23 апреля 2024, 17:27

- |

Индекс доллара и евро-доллар. Среднесрочный прогноз.

- 23 апреля 2024, 16:40

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

________________________________________________________________________

В середине января рассматривались основные варианты развития на этот год по eur/usd и usd/jpy . Ожидалось как минимум краткосрочное укрепление доллара, среднесрочно оставались варианты.

Рассмотрим, что произошло за 3,5 месяца и дальнейшие перспективы.

В обновлении 10.01 давался такой график

Ниже тот же график на текущий момент. Движение с вершины ((ii)) (1.1141) вниз продолжилось, тестируем важный уровень 1.0643. Если пробиваем и закрепляемся ниже, следующая важная отметка трендовая (черным).

Пока от 1.1141 вниз прошел только зигзаг, поэтому можно выделить несколько сценариев.

- Еще не закончилась волна ((ii)). Можем увидеть еще одно подразделение вниз (либо рост начнется с текущих), после пойдем снова тестировать 1.1141. Пока это основной вариант.

( Читать дальше )

Мониторинг валютного рынка России

- 23 апреля 2024, 12:00

- |

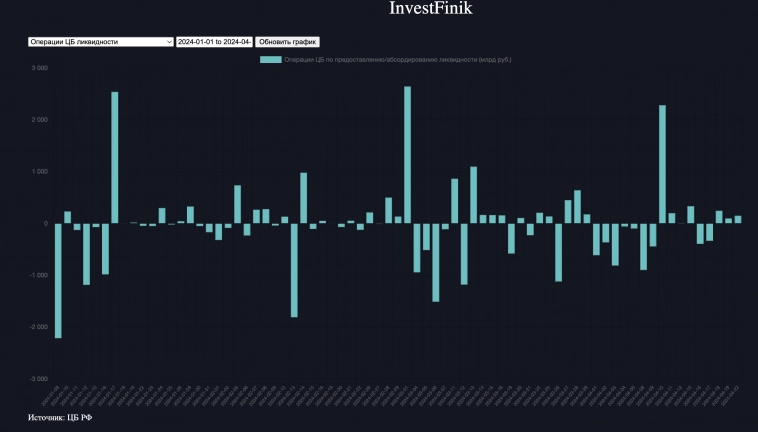

Ситуация на рублевом рынке ликвидности по-прежнему спокойная — на сегодняшнее утро профицит рублевых средств в 1 трлн рублей.

Банк России занимает нейтральную позицию на рынке, не проводя каких-либо серьезных и систематических операций по изъятию ликвидности с рынка. В понедельник регулятор влил в рынок 150,7 млрд рублей.

На валютном рынке России сегодня наблюдаются крупные покупки валюты в районе 12,85 рублей за юань. К 11:45 мск было проведено 11 сделок на сумму более 100 млн рублей каждая. В общей сложности их сумма составила более 2 млрд рублей.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал