Блог им. sarmat_

Див. стратегии, не ловить дно, пассивный доход? В топку.

- 03 декабря 2019, 21:10

- |

Здравствуйте, коллеги!

Основные риски которые ждут вложения на длительном периоде, а это революции, перевороты, инфляция, катаклизмы, военные конфликты, разорение компаний в которые вложены деньги, риски контрагента у которого открыт брокерский счёт, болезни, несчастный случай, преждевременная кончина и куча по-мельче. А Вы в это время монотонно откладываете сколько там сейчас средняя з/п по стране и вкладываете, хорошо если в бумаги той страны в которой Вы живетё и уверены, а если ещё и в непонятно что...

Особенно в период низких %%-х ставок ;))

Но не об этом сказ. Речь пойдёт о Баффетте, и знаете что? Он как раз и делал то что нельзя, - ловил дно, наверно поэтому и сколотил на старте хорошее состояние:

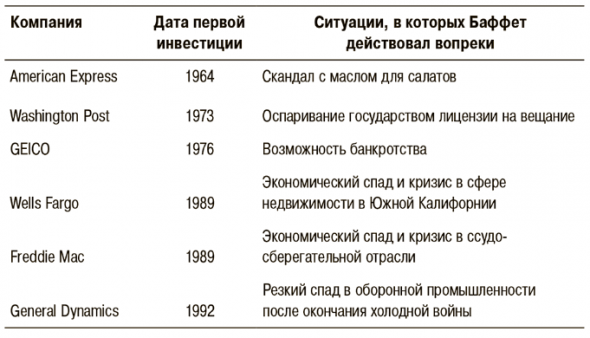

" Баффет систематически совершал покупки именно в моменты особого пессимизма «господина Рынка». Бóльшая часть инвестиций Berkshire на открытом рынке сделана в результате некоего кризиса индустрии или компании, который затмил стоимость основного бизнеса. Следующая таблица демонстрирует этот принцип."

// Уильям Торндайк — «Правила лучших CEO»

У меня есть история нескольких компаний, посмотрим.

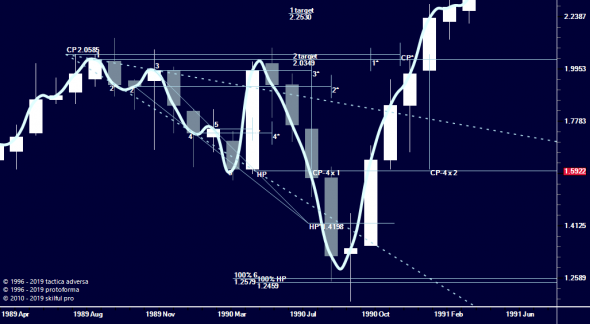

Wells Fago месячный план, падения составило ~40%. На каких уровнях совершались покупки данной модели расширения доподлинно неизвестно:

General Dynamics недельный план, после параболического движения последовала коррекция с известными целями (подробней рассматривалось в «Школе искусств» на нашем сайте):

Естественно Баффетт руководствовался не только фильтром падения.

Чтобы заработать придётся пахать и не обязательно интрадей. Важен точный вход хорошие цели и небольшой стоп.

Всё это представлено бесплатно, в интерактивном формате на github публикуется книга Тактика Адверза (с моей точки зрения лучшему методу, и не только, для анализа финансовых рынков и разнообразных процессов имеющих достаточное количество данных ).

Знаете что меня поразило проходя специализацию "Investment Management» (Управление инвестициями) университет Женевы на портале дистанционного образования Сoursera. Проект в конце курса «Planning your Client's Wealth over a 5-year Horizon», надо было выбрать себе персонажа, например:

Client 2: ERIKA KOZLOV

Starting out as a rare woman trader at a bank, Erika Kozlov (49 years old) decided she could be better without the bosses that tried to put her down. She became a successful investor in private markets (real estate, venture capital), and made a fortune that belies her humble roots. So far, she has managed to accumulate USD 37mio. Money motivates her and provides a sense of self-worth, which she has in plenty.

В общем все миллионеры у них там. И основные вложения это бонды, малорискованные дивидендные акции, кеш и всё как пишут в книжках ;) и тогда с малого процента будет на что жить и ещё откладывать/вкладывать куда-то.

Одна малюсенькая загвоздка, нужно где-то раздобыть капитал ;)

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

теги блога Sarmatae

- AFLT

- audusd

- bitcoin

- Brent

- BTCUSD

- cl

- COVID19

- crude

- crude oil

- DX

- ethereum

- ethusd

- EURGBP

- EURJPY

- EURRUB

- eurusd

- Expert TA

- GAZP

- GBPJPY

- gbpusd

- GMKN

- gold

- LKOH

- nzdusd

- oil

- protoforma

- ROSN

- rts

- RTSI

- Rusal

- S&P500

- SBER

- skilful

- smart-lab

- Tactica Adversa

- Tesla

- TREASURY SECURITIES

- Ukraine

- US Debt

- USDCAD

- usdchf

- usdjpy

- usdrub

- usdx

- usoil

- xauusd

- акции

- аэрофлот

- биткоин

- ВТБ

- выборы на Украине

- Газпром

- дефолт

- Доллар рубль

- золото

- инвестиции

- КИВИ

- книга Тактика Адверза

- конкурс

- кризис

- криптовалюта

- Лукойл

- Магнит

- маржин колл

- ММВБ

- ММК

- недвижимость

- нефть

- НЛМК

- Новатэк

- Норникель

- Облигации

- оззи

- опрос

- оффтоп

- парабола

- Портфель

- протоформа

- Роснефть

- ртс

- рубль

- Русал

- Русгидро

- сбербанк

- северсталь

- Скилфул

- смартлаб

- смартлаб конкурс

- Тактика Адверза

- Тесла

- торговые сигналы

- Трамп

- трейд

- трейдинг

- Украина

- управление активами

- форекс

- Эксперт Т

- Эксперт ТА

- юмор

И вы в конце статьи пришли к правильному выводу

Львиная доля черных лебедей ловится в бизнесе, а не в инвестициях

Там тупо больше шансов и проценты измеряются цифрами с 4 нулями

Поймать такую доходность на фондовом рынке почти нереально

Посмотрите сотню Форбса

Там одни комерсы

А Баффетов сильно меньше

Trader`Ok,

Ну конечно чушь вы абсолютно правы.

Кстати какой инвестиционный результат вложения 10 тысяч долларов с доходностью в 30% годовых на протяжение 50 лет?

Правильно 4,979,292,229.79

А если 100 тысяч с доходностью 30% на протяжение 50 лет?

Правильно 49,792,922,297.91

Ну это так на заметку.

согласен

но вы не озвучили как это достигается

тактикой адверса небось?

или есть другие варианты ?

:)

компания может владеть любыми активами, большие компании бывают такими запутанными, что руководство не в курсе что у них есть, например, банки — Баффетт про них говорил что их анализировать чрезвычайно сложно из-за забалансовых обязательств, производных инструментов, как следствие, «нужно знать не только с какими партнерами спит(банк), так и с кем спят партнеры»

Мне кажется что нужно просто прислушаться к совету Баффета о сложных процентах.

https://www.marketwatch.com/story/this-warren-buffett-rule-can-work-wonders-on-your-portfolio-2016-04-26

Если бы мы были умнее раньше то вложив всего 1,000 долларов под 30% годовых через 497,929,222.98 долларов.

Да это сложно но возможно.

30% может добиться только Баффет, тогда подумайте о 12% на индексе S&P500

Что превратит вашу тысячу в 289,002.19 долларов США